Несколько слов о том, что на самом деле стоит за ралли на фондовом рынке США

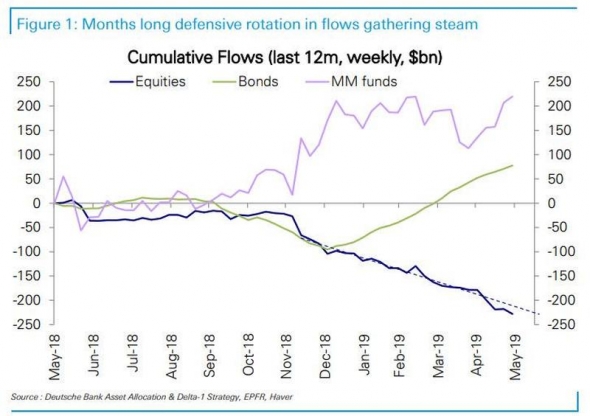

В июле на ZeroHedge опубликовали хорошую статью, посвященную феномену устойчивого роста фондового рынка Штатов на протяжении последнего времени. Он наблюдается на фоне оттока средств инвесторов с фондового рынка на долговой:

(Приток средств инвесторов на долговой (зеленая линия), фондовый (синяя линия) и денежный рынки (сиреневая линия), суммарное значение за 12 месяцев в млрд долл.)

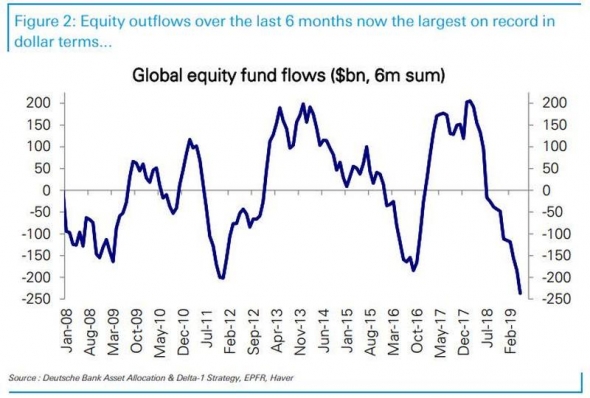

За прошедшие полгода инвесторы вывели с фондового рынка США рекордную сумму средств за всю историю:

(Суммарный отток средств инвесторов с фондового рынка США за последние полгода достиг исторического рекорда, величина указана в млрд долл.)

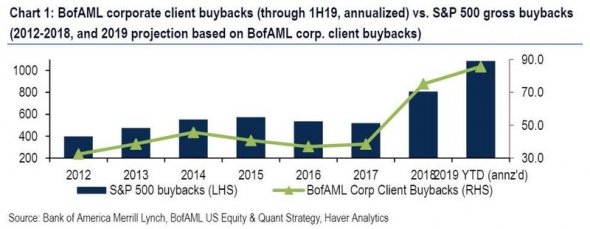

Несмотря на это фондовый рынок демонстрирует уверенный рост на протяжении последних лет и одним из ключевых факторов, поддерживающих эту тенденцию, являются байбеки:

(Совокупная величина байбеков компаний из индекса S&P 500 (синие бары) и корпоративных клиентов Bank of America (зеленая линия) в млрд долл.)

Так, корпоративные клиенты Bank of America за первое полугодие выкупили своих акций на $43 млрд (против $75 млрд за весь 2018). Это позволяет сделать предположение, что суммарная величина байбеков компаний, входящих в индекс S&P 500, превысит $1 трлн в этом году (клиенты Bank of America в среднем выкупают своих акций на ~8% от байбеков компаний из S&P 500).

Из приведенной диаграммы видно, что величина байбеков активно росла с 2017 года. Более того, устойчивый рост наблюдался с самого конца финансового кризиса в 2009 году, что хорошо описал в одной из своих последних публикаций Павел Рябов (spydell):

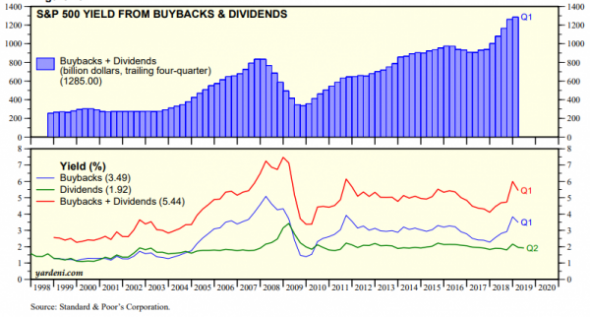

(Совокупная величина байбеков и дивидендов компаний из S&P 500 (синие бары) в млрд долл. и величина дивидендной доходности индекса с учетом байбеков (красная линия) в %)

При этом чистая дивидендная доходность остается низкой и не меняется с конца финансового кризиса 2008-2009 годов. Рост доходности индекса обусловлен исключительно байбеками, которые по абсолютной величине уже в два раза выше дивидендных выплат. Ранее такое наблюдалось только в 2006-2008 годах.

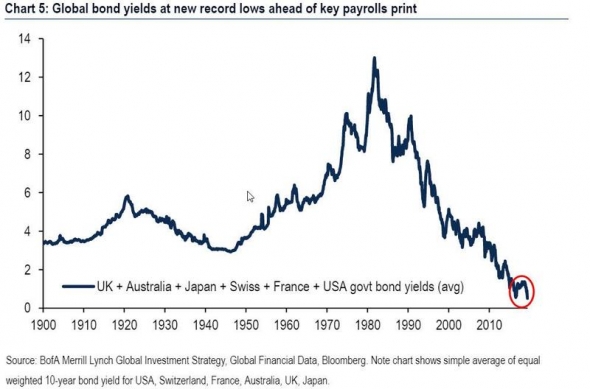

Параллельно с этим падает стоимость кредитования как для бизнеса, так и для государств. Средняя доходность государственных облигаций Великобритании, Австралии, Японии, Швейцарии, Франции и США находится на минимальном значении за всю историю:

(Средняя доходность государственных облигаций Великобритании, Австралии, Японии, Швейцарии, Франции и США находится на историческом минимуме)

Таким образом, американские компании получили возможность занимать дешевые деньги на долговых рынках, пользуясь программами монетарного стимулирования от ведущих ЦБ. Вырученные таким образом средства направляются на байбеки повышая капитализацию этих компаний и рынка в целом. А это, в свою очередь, открывает возможность для дальнейшего наращивания долга под очередные выкупы.

Полагаю, что ведущие инвест-дома и праймдилеры играют во всей этой вакханалии ключевую роль. Они получают ликвидность со стороны ЦБ своих стран (США, Японии и ЕС в первую очередь), направляют ее на рынок корпоративного долга, а затем возвращают себе эти деньги через байбеки (акций компаний из индекса S&P 500 думаю у них в избытке). Затем цикл повторяется.

В этом году поток ликвидности от крупнейших ЦБ мира начал сокращаться и это выводит построенную систему из состояния равновесия:

(Динамика суммарного баланса крупнейших ЦБ мира (Global Money Supply) и общемирового фондового индекса (Global Stocks)

Поэтому Пауэлл со своим смягчением монетарной политики пришел на помощь рынку весьма вовремя. Осталось только узнать, хватит ли этой поддержки фондовому рынку США, чтобы удержать его от масштабной коррекции или нет.

_____

мой блог/яндекс-дзен

Байбеки обгоняют дивы:

А главное: действительно почти все байбеки проводяться на заемные деньги:

Ох, запретит их г-жа Кортес & Co;)

застрял на первой картинке.

где там синяя… где сиреневая..

хорошо хоть не терракотовый и этот, фукси, простигосподи.

Лично у меня мнения нет, растет и спасибо