История одного ИИС

В начале августа я закрыл ИИС, открытый в феврале 2016 и вывел деньги и оставшиеся бумаги, которые было жалко продавать.

Хочется подвести итоги, зафиксировать и проанализировать, в первую очередь, для самого себя, полученные за 3,5 года результаты.

Может, что-то из полученного мной опыта, кому-то еще будет полезно.

В далеком уже, кажется, 2016 году появилась возможность инвестировать деньги, полученные от продажи доли в бизнесе.

На тот момент в активе у меня, кроме денег, была пара слитых на ФОРТС депозитов, с десяток прочитанных книг по техническому анализу и азам инвестиций, огромная самоуверенность и желание играть на бирже… Так себе инструментарий, да… )

Цель была, конечно же, была довольно скромна: зарабатывать 50% годовых и накопить к старости мильярд… )) обязательно долларов...

Но как это сделать, представления не было, предыдущий опыт показывал, что гораздо легче все слить, чем хоть что-то заработать, поэтому стратегия на первый год была предельно проста:

- Вложить деньги с минимальным риском и постараться их не потерять.

- Получить налоговый вычет.

Точка. 13% годовых на дороге не валяются.

Выбор брокера пал туда, где выглядело надежно и был % на остаток в размере 1/2 ключевой ставки. Это уже получалось не 13, а как бы 18% годовых, если просто держать деньги на счету, никуда не вкладывая.

Открывать счет я пошел лично в представительство брокера… Оказалось, что там так вообще, похоже, не было принято.

Во всяком случае женщина, с которой я договаривался по телефону, явно забыла о времени моего визита, и вообще, казалось, была неприятно удивлена, что ее отвлекают от очень важных дел. Наверное, так нигде не принято, не знаю.

Описывать все детали и недоразумения не буду. Счет мне открыли, остальное не важно. Сейчас там все, вроде, изменилось к лучшему в плане клиентоориентированности. Хотя, вероятно, клиентоориентированность у брокеров просто прямо пропорциональна балансу вашего счета…

Первую пару месяцев делал строго че попало – следовал за чужими стратегиями с конскими комиссиями, покупал и продавал «наше всё» с околонулевым результатом. Быстро понял, что так дело не пойдет, и пока нет идей с положительным матожиданием, лучше придерживаться первоначальной стратегии...

Понятно, что условные 13% пассивного дохода на ИИС за счет налогового вычета можно получить только в первый год, во второй год «доходность» на вложенные средства падает вдвое, становясь не выгоднее депозита, а в третий становится ниже инфляции.

Кроме того, поскольку открыл ИИС я в феврале 2016-го, а рассчитывать на получение вычета можно было только во втором квартале 2017-го, итоговая доходность за 11 месяцев 2016 года едва обогнала инфляцию, составив скромные 4,93% годовых. Фактически, это были те самые 1/2 ключевой ставки, которые брокер начислял на остаток.

Явно нужна была стратегия, способная повысить доходность, с минимальным риском потерять деньги и минимальными затратами времени.

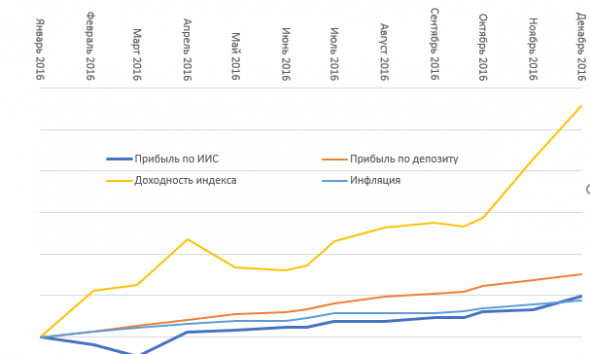

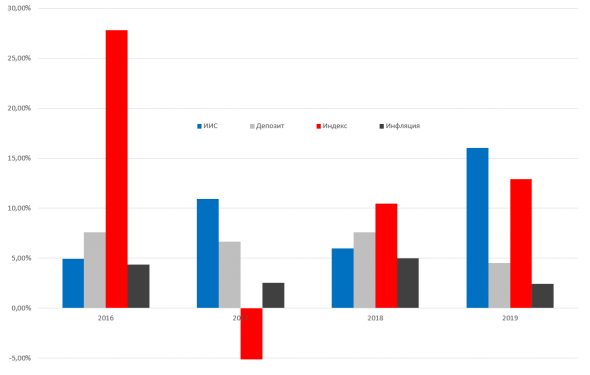

Как видно из графика, с февраля 2016 года рост индекса значительно опережал все другие варианты безрискового вложения средств.

С ноября 2016 я начал формировать портфель из дивидендных акций, входящих в Индекс Московской биржи и ОФЗ, и продолжил это делать в январе-феврале 2017-го после пополнения ИИС.

Каждой бумаги в портфель я покупал примерно на 30-50 тысяч рублей, стараясь диверсифицировать портфель акций по секторам и поддержать соотношение акций и облигаций в портфеле примерно 50/50.

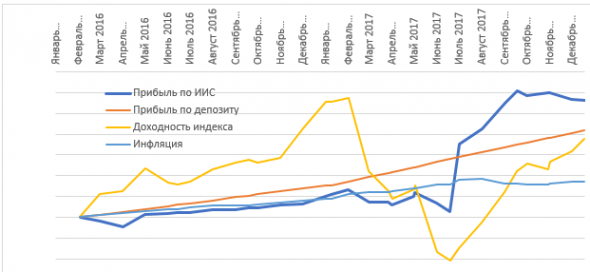

Вот как выглядела кривая доходности на конец 2017 года:

Это уже было на что-то похоже.

В январе 2018 года я снова пополнил ИИС.

Тут я правда обнаружил (лучше поздно, чем никогда), что слегка переплачиваю брокеру, потому что тарифный план, подключенный по умолчанию в 2016 году, имел порог минимальной комиссии за сделку. Т.е. при характерном объеме, который я покупал в одной сделке, я платил больше, чем мог бы платить на другом тарифном плане.

Так что я сменил тариф на другой, где ставка была выше, но не было минимальной комиссии, и продолжил собирать портфель.

Так как бумаг с хорошей дивидендной доходностью, входящих в индекс, которых у меня в портфеле еще не было, почти не осталось, я стал вкладываться во второй эшелон и даже всякий шлак из сектора инноваций… Там, кстати, мои инвестиции в сумме 45 тысяч рублей навели шороху и двинули цену бумаги на несколько процентов вверх. Понятно, конечно, что идиотов там больше не оказалось, и бумага очень быстро подешевела до исходных позиций, а потом продолжила падение, так что опыт «двигать рынки» обошелся мне в итоге в 20 тысяч рублей. Больше так не буду… )

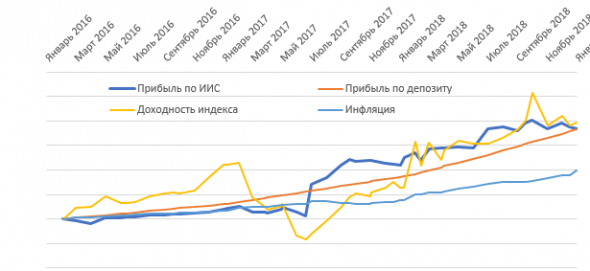

Доходность к концу 2018 года выглядела вот так:

В начале 2019 года свободных денег, чтобы вносить на ИИС, не оказалось, поэтому решил, что после получения вычета за 2018 год и завершения дивидендного сезона, закрою счет.

Вычет пришел в начале июля, и я начал распродавать портфель. Что-то додержал до отсечки, что-то продал, не дожидаясь.

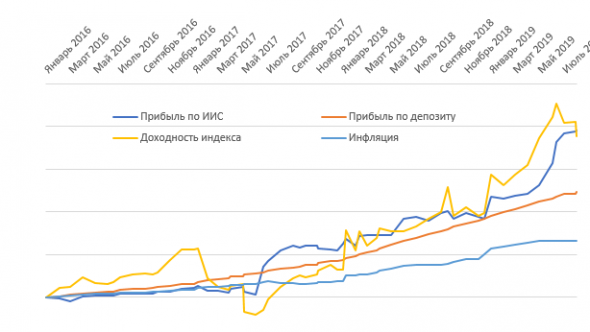

Как оказалось, продал большинство бумаг на хаях. Вот итоговая картинка:

В начале августа пришли последние дивиденды от газпрома. К этому моменту портфеле осталось всего две бумаги – Газпром и префы Ленэнерго, которые я решил не продавать, а перевести на обычный брокерский счет к другому брокеру. Ленэнерго покупал вначале 2017-го, с тех пор они выросли 130% без учета дивидендной доходности в 20% годовых. Так что продавать ее как-то не хотелось.

Кроме того, сам опыт перевода бумаг от одного брокера к другому был мне интересен, т.к. раньше никогда ничего такого не делал.

Позиция по обеим бумагам была довольно скромная, так что размер комиссии за перевод выглядел внушительно – 1000 рублей за списание и 300 рублей за зачисление каждой. Но все же величина комиссии оказалась меньше, чем пришлось бы заплатить НДФЛ, если бы я продал бумаги.

После зачисления бумаг на обычный брокерский счет я подал заявление на вывод денег и получил их в течение следующего рабочего дня.

История моего первого ИИС на этом завершилась.

Еще одна картинка с доходностями по годам, с цифрами.

А мораль? И что дальше?

Во-первых, я оцениваю результат инвестирования за эти 3,5 года, как посредственный. Ни 50% годовых, ни мильярдов… )

Во-вторых, я не потерял деньги на бирже и не проел их. Это уже кое-что.

В-третьих, теперь я хочу заново открыть ИИС, и повторить этот опыт, инвестируя те же самые средства и повторно получая налоговый вычет.

Ну и наконец, возможно, опыт и знания, полученные за эти три года, позволят в будущем добиться лучших результатов. А, может, нет.

Просто сходу — зачем? И сколько ж там было бумаг, что вы выбирали по принципу «не осталось»?

Кому не лень, черканите о тарифных планах!

Но на графике прибыль по депозиту выше инфляции? Сомнительно.