Покупать или нет фондовый рынок США?

Ответ на этот вопрос никогда не бывает простым. Либо слишком страшно покупать коррекцию, либо не хочется купить по хаям. Как бы то ни было, чем раньше вы начинаете вкладывать свои деньги, тем вам легче в дальнейшем управлять портфелем. Кто покупал год-два назад или раньше, не имеет таких проблем, они уже с прибылью, и весь вопрос только в том, где эту прибыль фиксировать. Но как быть тем, кто только начинает вкладывать деньги, либо тем, кто вышел в кэш? Какой риск купить по хаю, и нарваться на глубокую коррекцию и кризис?

Затяжной кризис наступает тогда, когда появляется дефицит ликвидности. Деньги за счет череды дефолтов исчезают из системы, что приводит к падению стоимости большинства активов. Какой риск такого сценария прямо сейчас?

Тренд в монетарной политике. В этом году тренд с ужесточения монетарной политики перешел на ее смягчение. Кроме того торговые войны постепенно перерастают в валютные, и в этой гонке никто не хочет проигрывать. Поэтому большинство стран уже активно снижает ставки, а ключевые ЦБ в лице ЕЦБ и ФРС уже готовят новые программы количественного стимулирования. Более того становится очевидно, что влияние этих мер на экономику сильно снизилось за последнее время. Поэтому активно ведутся разговоры включения фискальных мер стимулирования, которые до сих пор не были применены. Так называемая современная монетарная политика.

Уровень процентных ставок. Чтобы не писать много текста, достаточно показать один график, ставку Libor на 3 месяца:

На графике видно, что предыдущие кризисы начинались в моменты, когда ставка достигала своих максимальных значений. Сейчас ставка в отрицательной зоне, и вероятно продолжит свое снижение, на фоне запуска очередной программы QE в ноябре этого года.

В предыдущей статье я писал про объем долга investment grade с отрицательной ставкой, который достиг четверти от всего рынка. Про прогнозы аналитиков, которые искусственно занижают показатели бизнеса и другие факторы, которые говорят о том, что мир продолжает находиться в положении, когда проблем с деньгами нет, есть проблема, где эти деньги хранить. Индекс S&P500 приносит около 2% дивидендов, + дает возможность заработать на росте цен. Что выбрать, долг, с отрицательной доходностью или долю бизнеса и положительный финансовый поток? Ответ, на мой взгляд, очевиден.

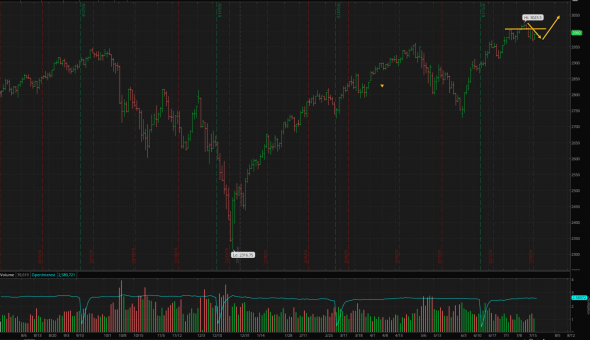

С технической точки зрения индекс поджал уровень 3000, выкинули дейтрейдеров и сейчас можно двинуться покорять очередные вершины:

Будет ли кризис и большая коррекция на фондовом рынке? Можно утверждать с 99.99% вероятностью, что да. Весь вопрос в том, когда она произойдёт, успеете ли вы заработать до ее начала, и как вы сможете ее пережить. Для тех из вас, кому интересен фондовый рынок, есть бесплатный мини-курс «Как найти сильную акцию за 15 минут»

veneracapital.com/trejderam/curs/akczii?utm_source=smart-lab

Подскажите, пожалуйста, Вы торгуете акциями США?

пишут об возможной отмене налогового вычета на иностранные акции

покупать/продавать — это между трейдером/инвеcтором и его методом (которого как правило нет)

всё остальное — размышления у парадного подъезда на тему кому на Руси жить хорошо