07 июля 2019, 16:09

Инвестиции. Моя стратегия, тактика, результат и ошибки.

Всем доброго дня. Решил поделиться свои опытом в инвестировании на фондовом рынке.

Для начала я дам свое определение инвестора и чем он отличается от спекулянта/трейдера.

Инвестор — этот тот, кто получает доход от владения активом. Спекулянт - тот кто получает доход от перепродажи актива. Инвестор конечно тоже может продать акции с прибылью, как и спекулянт получить дивиденды пока владеет акцией, но основная деятельность инвестора сводиться именно к тому, чтобы владеть акциями и облигациями как можно дольше, если конечно он не перестал считать эту компанию перспективной или хотя бы стабильной на рынке.

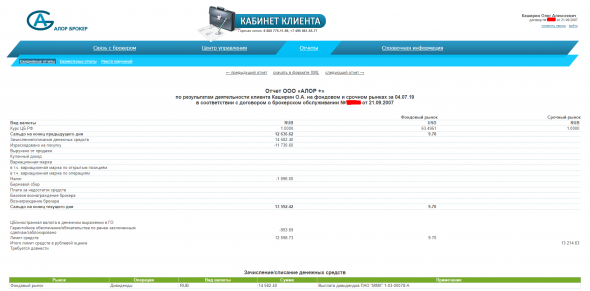

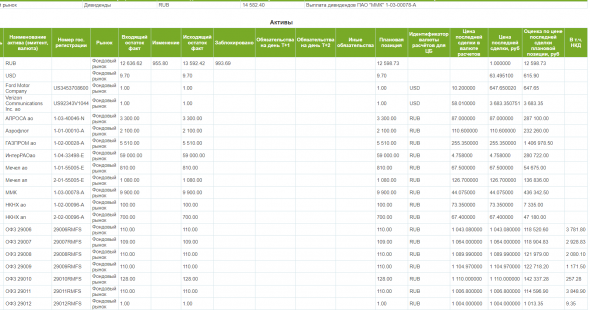

Я инвестор и вот мой портфель -

В целом какой-никакой положительный результат за 12 лет инвестирования есть. Хотя инвестировать я начал еще раньше со школы, покупая гособлигации которые тогда продавались в отделениях Сбера и облигации выигрышного займа. После был период инвестирования в ПИФы и именно с этого периода я стал знакомиться с фондовым рынком.

Моя стратегия в инвестировании сводиться сейчас к простому — я собираю портфель из акций и облигаций который в итоге будет давать мне достаточный денежный поток в в виде выплат дивидендов и купонов, чтобы обеспечить мои потребности и реализацию разных планов. То есть я не покупаю акции и облигации чтобы потом их продать как подорожают и купить что-то другое, а покупаю их для того чтобы владеть ими всегда, всю жизнь и получать с них купоны и дивиденды.

Ранее я пытался проводить регулярную ребалансировку портфеля, продавая что-то как мне казалось уже не очень перспективное и покупать то, что обязательно должно вырасти — и вот это была моя ошибка.

Потомучто во-первых при продажи акции с прибылью надо было платить и комиссию и налог с прибыли по итогам года, помимо налога на дивиденды, а во-вторых, что самое главное, часто оказывалось так, что, то что я считал перспективным (смотря на мультипликаторы, графики и информацию о компании) росло не всегда лучше проданных акций или вообще не росло. В общем такое вот метание по акциям ничего хорошего мне не приносило. И от такой практики я решил отказаться и это пошло на пользу моему портфелю.

Тактика отбор акций также простая, я стараюсь владеть какой-то компанией (или несколькими когда трудно выбрать что одно) из каждого сектора экономики, которую считаю просто более-менее перспективной, из мультипликаторов смотрю в основном на Е/Р — доходность (прибыль/капитализация), это по сути тоже самое, что и P/E — окупаемость (капитализация/прибыль), просто так доходность как-то удобнее сравнивать с другими вариантами, в общем чем E/P больше (P/E — меньше) тем лучше и при этом стараюсь брать именно те компании которые платят более менее регулярные и приличные дивиденды. Эти дивиденды мне нужны не для того, чтобы тратить их на текущие потребности, а чтобы реинвестировать, чтобы доля какой-то компании в моем портфеля сама себя за счет этих дивидендов и купонов (в случае с облигациями) стала увеличивать.

Я выбираю нужную мне компанию (акцию), довожу ее долю в моем портфеле до определенного уровня (300 000 рублей, в исключительных случаях больше), а дальше это компания в моем портфеле растет сама, за счет реинвестирования дивидендов. Если доля компании превышает стоимость в 300 000 рублей, часть дивидендов идет на в резерв — на покупку облигаций.

В идеале я стремлюсь, чтобы в моем портфеле было 60% — акции из которых около 20-30% это будут акции США, а остальные 40% — это облигации. Сейчас в нем перекос в сторону акций, но я не буду их продавать, чтобы увеличь долю ОФЗ, а просто большую часть средств (текущие взносы с части дохода, 50% от дивидендов и 100% купонов) сейчас трачу на покупку ОФЗ.

Причем ОФЗ я так подобрал, чтобы выплата была по ним равномерная, практически каждый месяц какая-то ОФЗ выплачивает купон.

Еще одна из моих главных ошибок — я мало внимания ранее уделял облигациям и когда случался очередной кризис (или какая-то акция проседала очень сильно), у меня часто просто не оставалось никаких резервов кроме дивидендов с акций и небольших текущих отчислений с части ежемесячного дохода, чтобы покупать сильно подешевевшие акции. В итоге было упущено просто огромное количество возможностей.

Как в моем портфеле стало больше облигаций все изменилось, так из последнего например продав ОФЗ я купил Сбер в районе 185 рублей под конец 2018 где-то, риск был минимален, Сбер давал уже неплохие дивы, у него была сильная отчетность, что в общем и вылилось в рост акции. Я и дивы получил больше чем купоны и вложенные средства увеличились из-за роста стоимости акций Сбера.

Если бы Сбер пошел у другую сторону, я бы не расстроился, бизнес этой компании вполне стабилен (тяжело представить банкротство Сбера или его работу в убыток), дивиденды платятся, я бы продолжал ее покупать, пока не довел бы в своем портфеле до нужного мне уровня 300 000 рублей в любом случае.

В общем и целом ничего хитрого и шибко умного в моем подходе нет, он прост, но эффективен, как бы не сложилась ситуация на рынке — мой портфель растет в акциях и облигациях (в штуках) всегда. А рано или поздно это приводит и к росту портфеля в деньгах.

Примерно такой же стратегии придерживается и всем известный Уоррен Баффет — основная часть его портфеля это стабильные компании которые стабильно платят дивиденды, при этом у Баффета большой запас в деньгах, точнее в облигациях, так что ему без разницы какая ситуация на рынке, он просто использует ее всегда с выгодой для себя и на длительном промежутке времени показывает отличный результат.

Да инвестирование не сделает всех богатыми как Уорроен Баффет, но каждого сделает богаче чем он есть сейчас.

Итак подытожу по инвестированию -

Инвестиционный портфель в идеале должен быть в пропорции 60% — акции, 40% — облигации. Акции — это локомотив инвестиционного портфеля который будут тащить его к новым высотам, облигации — резерв и страховка на случай кризиса.

В доле всех акций можно 20-30% держать акции США, больше не стоит, заморозить эту долю наши «партнеры» смогут мигом и продать вы их не успеете.

Большая часть портфеля акций — голубые фишки (ликвидные акции) со приемлемыми показателями E/P или P/E кому как нравиться, с обслуживаемым долгом и стабильными дивами. При этом на какую-то часть портфеля конечно можно покупать и менее ликвидные компании и компании роста где высокий P/E, но при этом сильный рост бизнеса очевиден.

Теперь о том, где взять деньги на инвестиции, слишком часто на Смартлабе стоит вой, что мол денег-то нет на акции у народа, всей страной голодаем, по 9 яиц уже продают в магазине, во всем виноват естественно Путин и т.п.

Деньги есть у народа и не мало. Например за 2018 год в России было выкурено сигарет на 1,5 триллиона рублей и на 3,5 триллиона рублей выпито спиртного. Мы всей страной раз в год прокуриваем и пропиваем такую компанию как Сбер или Роснефть!!!

А так ли необходимы всегда сигареты и спиртное?! Что они приносят людям кроме дивидендов в виде рака легких гортани или печени, алкоголизма и кучи других неприятностей и болезней?! Ничего. Не конечно я не призываю всех совсем отказаться от алкоголя, иногда конечно надо, но его потребление можно и подсократить.

Ну, а ниже это простой расчет результатов инвестирования 1500 рублей в месяц.

При 8% прибыли в год -

При 10% прибыли в год -

При 20% прибыли в год (Уоррену Баффету удавалось при его стратегии получать больше 20% в год в среднем) -

1500 рублей в месяц при 20% в год прибыли за 35 лет принесут почти 1 000 000 долларов США!!! Стоит ради этого отказаться от курения, ну или хотя бы курить и пить меньше?! Конечно да. Даже если ваш результат будет в 10 раз меньше это все-равно лучше чем ничего или не дай Бог рак от курения.

А курят и пьют у нас многие и часто на гораздо большую сумму в месяц, при этом далеко не у многих их них есть какой-то резерв в виде брокерского или банковского счета.

В общем надо конечно жить радоваться жизни, но какую-то часть ежемесячного дохода надо откладывать в резерв, на всякий случай и вот инвестирования в акции для этого подходить по моему мнению лучше всего.

Еще, на Смартлабе часто некоторые пишут, что мол в России нечего и некуда инвестировать, можно только спекулировать (при этом своих результатов как правило не демонстрируют).

Во-первых я в корне не согласен с таким утверждением, в России есть компании с большим потенциалом на рост выручки и прибыли, да большей части они у нас ресурсные, пока, но так и наша экономика и страна по сути младенец, нам и 30 лет еще нет, причем первые годы нашей страны и рынка пришлись на кровавые и реально голодные годы благодаря политике псевдолибералов и предателей в лице Гарбачева, Ельцина, Гайдар, Немцова и не без помощи наших зарубежных «партнеров», но это отдельная тема и затрагивать здесь больше я ее не буду.

Во-вторых нет ничего плохого в том, что пока у нас на рынке преобладают ресурсные компании, это вообще здорово, что такие компании торгуются на рынке и каждый гражданин России может себе купить долю и в Газпроме и в Роснефти и Россетях и других компаниях и получать прибыль от владения ими.

Доля того же Газпрома в пересчете на одного гражданина России — 40 000 рублей. Покупайте пока дешево!!!

А дальше, когда наш рынок будет выкуплен (надеюсь все же гражданами России, а не всякими норвежскими и прочими забугорными фондами), большая часть акций на фондовом рынке можно будет приобрести только с уплатой премии к реальной цене акции (компании), в стране сформируется большой класс инвесторов с деньгами и с желанием их инвестировать еще во что-то, и на наш рынок будут чаще приходить люди с идеями и уже готовыми бизнесами для их дальнейшего развития. Пример этому — деятельность АФК Системы, так они сначала за счет своих средств развили тот же «Детский Мир», а потом благодаря IPO привлекли еще денег, что способствовало росту компании, ее выручке и все остались довольны и инвесторы и владельцы компании. В ближайшее время они собираются выводить на IPO такую компанию как «Степь» занимающейся производством зерна, молока и молочных продуктов.

Я покупаю акции российских компаний еще и потомучто верю в свою страну, хочу чтобы наш фондовый рынок и страна в целом развивались и становились сильнее и богаче, как и народ в целом от владения акций или от того, что получили рабочее место благодаря развитию какой-то компании через привлечение инвесторов на нашем фондовом рынке.

Ну а кто не верит в Россию, ее рынок — покупайте баксы, набивайте ими мешки и ждите доллар по 200 или дороже, нойте дальше, вините во всем власти, оправдывайте себя и свои неудачи.

Для начала я дам свое определение инвестора и чем он отличается от спекулянта/трейдера.

Инвестор — этот тот, кто получает доход от владения активом. Спекулянт - тот кто получает доход от перепродажи актива. Инвестор конечно тоже может продать акции с прибылью, как и спекулянт получить дивиденды пока владеет акцией, но основная деятельность инвестора сводиться именно к тому, чтобы владеть акциями и облигациями как можно дольше, если конечно он не перестал считать эту компанию перспективной или хотя бы стабильной на рынке.

Я инвестор и вот мой портфель -

В целом какой-никакой положительный результат за 12 лет инвестирования есть. Хотя инвестировать я начал еще раньше со школы, покупая гособлигации которые тогда продавались в отделениях Сбера и облигации выигрышного займа. После был период инвестирования в ПИФы и именно с этого периода я стал знакомиться с фондовым рынком.

Моя стратегия в инвестировании сводиться сейчас к простому — я собираю портфель из акций и облигаций который в итоге будет давать мне достаточный денежный поток в в виде выплат дивидендов и купонов, чтобы обеспечить мои потребности и реализацию разных планов. То есть я не покупаю акции и облигации чтобы потом их продать как подорожают и купить что-то другое, а покупаю их для того чтобы владеть ими всегда, всю жизнь и получать с них купоны и дивиденды.

Ранее я пытался проводить регулярную ребалансировку портфеля, продавая что-то как мне казалось уже не очень перспективное и покупать то, что обязательно должно вырасти — и вот это была моя ошибка.

Потомучто во-первых при продажи акции с прибылью надо было платить и комиссию и налог с прибыли по итогам года, помимо налога на дивиденды, а во-вторых, что самое главное, часто оказывалось так, что, то что я считал перспективным (смотря на мультипликаторы, графики и информацию о компании) росло не всегда лучше проданных акций или вообще не росло. В общем такое вот метание по акциям ничего хорошего мне не приносило. И от такой практики я решил отказаться и это пошло на пользу моему портфелю.

Тактика отбор акций также простая, я стараюсь владеть какой-то компанией (или несколькими когда трудно выбрать что одно) из каждого сектора экономики, которую считаю просто более-менее перспективной, из мультипликаторов смотрю в основном на Е/Р — доходность (прибыль/капитализация), это по сути тоже самое, что и P/E — окупаемость (капитализация/прибыль), просто так доходность как-то удобнее сравнивать с другими вариантами, в общем чем E/P больше (P/E — меньше) тем лучше и при этом стараюсь брать именно те компании которые платят более менее регулярные и приличные дивиденды. Эти дивиденды мне нужны не для того, чтобы тратить их на текущие потребности, а чтобы реинвестировать, чтобы доля какой-то компании в моем портфеля сама себя за счет этих дивидендов и купонов (в случае с облигациями) стала увеличивать.

Я выбираю нужную мне компанию (акцию), довожу ее долю в моем портфеле до определенного уровня (300 000 рублей, в исключительных случаях больше), а дальше это компания в моем портфеле растет сама, за счет реинвестирования дивидендов. Если доля компании превышает стоимость в 300 000 рублей, часть дивидендов идет на в резерв — на покупку облигаций.

В идеале я стремлюсь, чтобы в моем портфеле было 60% — акции из которых около 20-30% это будут акции США, а остальные 40% — это облигации. Сейчас в нем перекос в сторону акций, но я не буду их продавать, чтобы увеличь долю ОФЗ, а просто большую часть средств (текущие взносы с части дохода, 50% от дивидендов и 100% купонов) сейчас трачу на покупку ОФЗ.

Причем ОФЗ я так подобрал, чтобы выплата была по ним равномерная, практически каждый месяц какая-то ОФЗ выплачивает купон.

Еще одна из моих главных ошибок — я мало внимания ранее уделял облигациям и когда случался очередной кризис (или какая-то акция проседала очень сильно), у меня часто просто не оставалось никаких резервов кроме дивидендов с акций и небольших текущих отчислений с части ежемесячного дохода, чтобы покупать сильно подешевевшие акции. В итоге было упущено просто огромное количество возможностей.

Как в моем портфеле стало больше облигаций все изменилось, так из последнего например продав ОФЗ я купил Сбер в районе 185 рублей под конец 2018 где-то, риск был минимален, Сбер давал уже неплохие дивы, у него была сильная отчетность, что в общем и вылилось в рост акции. Я и дивы получил больше чем купоны и вложенные средства увеличились из-за роста стоимости акций Сбера.

Если бы Сбер пошел у другую сторону, я бы не расстроился, бизнес этой компании вполне стабилен (тяжело представить банкротство Сбера или его работу в убыток), дивиденды платятся, я бы продолжал ее покупать, пока не довел бы в своем портфеле до нужного мне уровня 300 000 рублей в любом случае.

В общем и целом ничего хитрого и шибко умного в моем подходе нет, он прост, но эффективен, как бы не сложилась ситуация на рынке — мой портфель растет в акциях и облигациях (в штуках) всегда. А рано или поздно это приводит и к росту портфеля в деньгах.

Примерно такой же стратегии придерживается и всем известный Уоррен Баффет — основная часть его портфеля это стабильные компании которые стабильно платят дивиденды, при этом у Баффета большой запас в деньгах, точнее в облигациях, так что ему без разницы какая ситуация на рынке, он просто использует ее всегда с выгодой для себя и на длительном промежутке времени показывает отличный результат.

Да инвестирование не сделает всех богатыми как Уорроен Баффет, но каждого сделает богаче чем он есть сейчас.

Итак подытожу по инвестированию -

Инвестиционный портфель в идеале должен быть в пропорции 60% — акции, 40% — облигации. Акции — это локомотив инвестиционного портфеля который будут тащить его к новым высотам, облигации — резерв и страховка на случай кризиса.

В доле всех акций можно 20-30% держать акции США, больше не стоит, заморозить эту долю наши «партнеры» смогут мигом и продать вы их не успеете.

Большая часть портфеля акций — голубые фишки (ликвидные акции) со приемлемыми показателями E/P или P/E кому как нравиться, с обслуживаемым долгом и стабильными дивами. При этом на какую-то часть портфеля конечно можно покупать и менее ликвидные компании и компании роста где высокий P/E, но при этом сильный рост бизнеса очевиден.

Теперь о том, где взять деньги на инвестиции, слишком часто на Смартлабе стоит вой, что мол денег-то нет на акции у народа, всей страной голодаем, по 9 яиц уже продают в магазине, во всем виноват естественно Путин и т.п.

Деньги есть у народа и не мало. Например за 2018 год в России было выкурено сигарет на 1,5 триллиона рублей и на 3,5 триллиона рублей выпито спиртного. Мы всей страной раз в год прокуриваем и пропиваем такую компанию как Сбер или Роснефть!!!

А так ли необходимы всегда сигареты и спиртное?! Что они приносят людям кроме дивидендов в виде рака легких гортани или печени, алкоголизма и кучи других неприятностей и болезней?! Ничего. Не конечно я не призываю всех совсем отказаться от алкоголя, иногда конечно надо, но его потребление можно и подсократить.

Ну, а ниже это простой расчет результатов инвестирования 1500 рублей в месяц.

При 8% прибыли в год -

При 10% прибыли в год -

При 20% прибыли в год (Уоррену Баффету удавалось при его стратегии получать больше 20% в год в среднем) -

1500 рублей в месяц при 20% в год прибыли за 35 лет принесут почти 1 000 000 долларов США!!! Стоит ради этого отказаться от курения, ну или хотя бы курить и пить меньше?! Конечно да. Даже если ваш результат будет в 10 раз меньше это все-равно лучше чем ничего или не дай Бог рак от курения.

А курят и пьют у нас многие и часто на гораздо большую сумму в месяц, при этом далеко не у многих их них есть какой-то резерв в виде брокерского или банковского счета.

В общем надо конечно жить радоваться жизни, но какую-то часть ежемесячного дохода надо откладывать в резерв, на всякий случай и вот инвестирования в акции для этого подходить по моему мнению лучше всего.

Еще, на Смартлабе часто некоторые пишут, что мол в России нечего и некуда инвестировать, можно только спекулировать (при этом своих результатов как правило не демонстрируют).

Во-первых я в корне не согласен с таким утверждением, в России есть компании с большим потенциалом на рост выручки и прибыли, да большей части они у нас ресурсные, пока, но так и наша экономика и страна по сути младенец, нам и 30 лет еще нет, причем первые годы нашей страны и рынка пришлись на кровавые и реально голодные годы благодаря политике псевдолибералов и предателей в лице Гарбачева, Ельцина, Гайдар, Немцова и не без помощи наших зарубежных «партнеров», но это отдельная тема и затрагивать здесь больше я ее не буду.

Во-вторых нет ничего плохого в том, что пока у нас на рынке преобладают ресурсные компании, это вообще здорово, что такие компании торгуются на рынке и каждый гражданин России может себе купить долю и в Газпроме и в Роснефти и Россетях и других компаниях и получать прибыль от владения ими.

Доля того же Газпрома в пересчете на одного гражданина России — 40 000 рублей. Покупайте пока дешево!!!

А дальше, когда наш рынок будет выкуплен (надеюсь все же гражданами России, а не всякими норвежскими и прочими забугорными фондами), большая часть акций на фондовом рынке можно будет приобрести только с уплатой премии к реальной цене акции (компании), в стране сформируется большой класс инвесторов с деньгами и с желанием их инвестировать еще во что-то, и на наш рынок будут чаще приходить люди с идеями и уже готовыми бизнесами для их дальнейшего развития. Пример этому — деятельность АФК Системы, так они сначала за счет своих средств развили тот же «Детский Мир», а потом благодаря IPO привлекли еще денег, что способствовало росту компании, ее выручке и все остались довольны и инвесторы и владельцы компании. В ближайшее время они собираются выводить на IPO такую компанию как «Степь» занимающейся производством зерна, молока и молочных продуктов.

Я покупаю акции российских компаний еще и потомучто верю в свою страну, хочу чтобы наш фондовый рынок и страна в целом развивались и становились сильнее и богаче, как и народ в целом от владения акций или от того, что получили рабочее место благодаря развитию какой-то компании через привлечение инвесторов на нашем фондовом рынке.

Ну а кто не верит в Россию, ее рынок — покупайте баксы, набивайте ими мешки и ждите доллар по 200 или дороже, нойте дальше, вините во всем власти, оправдывайте себя и свои неудачи.

172 Комментария

Пикник07 июля 2019, 16:45Начал за здравие, кончил за упокой. Хотел плюсануть впервые, но дочитал.+10

Пикник07 июля 2019, 16:45Начал за здравие, кончил за упокой. Хотел плюсануть впервые, но дочитал.+10 khornickjaadle07 июля 2019, 16:52НКНХ у меня тоже есть. Форд непонятен, может индийских автопроизводителей лучше взять, там бум авто должен быть.0

khornickjaadle07 июля 2019, 16:52НКНХ у меня тоже есть. Форд непонятен, может индийских автопроизводителей лучше взять, там бум авто должен быть.0 Alexis Voila07 июля 2019, 16:59Тоже подумывал над регулярной ребалансировкой, но пришёл к такому же выводу как и вы. Главное чтоб росло количество штук, рубли потом догонят!+6

Alexis Voila07 июля 2019, 16:59Тоже подумывал над регулярной ребалансировкой, но пришёл к такому же выводу как и вы. Главное чтоб росло количество штук, рубли потом догонят!+6 Исанмесез дуслар !!07 июля 2019, 17:07Олег Каширин, прекрасная статья!!! Просто поразительно, но на Смарт-Лабе, судя по комментариям и плюсам, эту статью просто не заметили! Видимо, у нас гораздо моднее ныть и плакаться, а не работать над собой и над своим будущем. Увы и Ах!+17

Исанмесез дуслар !!07 июля 2019, 17:07Олег Каширин, прекрасная статья!!! Просто поразительно, но на Смарт-Лабе, судя по комментариям и плюсам, эту статью просто не заметили! Видимо, у нас гораздо моднее ныть и плакаться, а не работать над собой и над своим будущем. Увы и Ах!+17

Читайте на SMART-LAB:

МГКЛ на Smart-Lab & Cbonds PRO облигации 2.0 📍

Мы уже работаем на площадке и ждём вас на стенде МГКЛ — будем рады встрече и вопросам. 🕑 В 14:30 генеральный директор ПАО «МГКЛ» Алексей Лазутин выступит в зале «Писательский» на сессии...

28.02.2026