10 июня 2019, 16:40

Бумаги Яндекса сохраняют перспективу роста - Велес Капитал

Мы отмечаем, что 2018 год стал удачным для «Яндекса» с точки зрения роста бизнеса, и в первом квартале текущего года интернет-компании удалось вновь превзойти ожидания рынка.

ИК «Велес Капитал»

Изменения в сегментной структуре. В первом квартале текущего года компания анонсировала некоторые изменения в сегментной структуре и внутреннем учете. Перемены коснулись прежде всего сегментов поиска и экспериментов: образовательные и гео-сервисы (которые ранее занижали скор. EBITDA поиска) были перенесены в эксперименты; сервис Яндекс.Здоровье, напротив, теперь находится в сегменте поиска и портала; выручка Яндекс.Дзен стала учитываться до вычета дистрибуционного ТАС, что приводит к увеличению той части выручки проекта, которая отражается в экспериментах. Помимо прочего, немного изменилось название сегмента экспериментов.

По мнению менеджмента «Яндекса», новая структура более правильно отражает взаимосвязи между сегментами. Изменения привели к заметному увеличению доли экспериментов в суммарной выручке группы, росту убытка в скор. ENITDA данного сегмента, а также улучшению рентабельности поиска и портала.

Интернет-реклама и поиск. Согласно данным АКАР, рынок интернет-рекламы в России растет последние 3 года темпами, превышающими 20% г/г и прибавил 18% г/г по итогам первого квартала 2019 г. Учитывая последние тенденции, мы подняли прогноз по росту рынка интернет-рекламы в нашей модели с 17% г/г до 19% г/г (с 232 до 242 млрд руб.) и ожидаем, что Яндекс сохранит долю на рынке превышающую 50%. Основным фактором роста по- прежнему остается укрупнение рынка в целом и перераспределение рекламных бюджетов в пользу интернета. Также мы ожидаем, что дополнительную поддержку рекламной выручке Яндекса продолжит оказывать рост доли в поиске на Android.

Доля в поиске на устройствах Android выросла с 45,6% до 49,1% на конец 2018 г. и до 52,4% на конец 1К 2019 г. Согласно нашим примерным оценкам (для прежней структуры выручки), увеличение доли на Android в 4 п.п. дает около 1 п.п. дополнительной выручки сегменту поиска и портала. Доля Яндекса на всех платформах выросла с 54,12% на конец 2018 г. до 56,71% 31 марта 2019 г. Мы ожидаем, что доля Яндекса в поиске на Android продолжит постепенно увеличиваться в течение этого года.

Помимо перечисленных факторов влияние на выручку сегмента поиска продолжают оказывать продажи IoT устройств (Яндекс.Станция, Яндекс.Телефон и пр.), сумма которых была впервые раскрыта по итогам 1К и составила 222 млн руб. За год в целом, согласно нашим оценкам, Яндекс может получить порядка 900 млн руб. выручки от продажи устройств и дополнительно ускорить ее рост в случае успешного старта продаж новых гаджетов, анонсированных на конференции YaC 2019 (Яндекс.Модуль и системы для умного дома). Мы по- прежнему воспринимаем устройства, выпускаемые интернет-компанией, как нишевые продукты, направленные на расширение экосистемы и увеличение вовлеченности пользователей.

Выручку поиска и портала за 2019 г. (с учетом изменений в структуре сегментов) мы оцениваем в 123,3 млрд руб., что соответствует росту на 22% г/г. Мы отмечаем, что результаты сервиса Яндекс.Дзен ускоряют выручку сегмента и, если их не учитывать, рост выручки поиска и портала может составить 19% г/г, по нашим расчетам. В скор. EBITDA поискового сегмента мы ожидаем снижения рентабельности в 2019 г. на 1 п.п. до 46,8% по сравнению с 2018 г., что связано главным образом с ростом продаж IoT устройств (имеют близкую к нулю маржинальность). Последний прогноз интернет-компании предполагает рост выручки поиска и портала на 19%-21% г/г и снижение рентабельности скор. EBITDA сегмента на 1-1,5 п.п. по сравнению с 2018 годом.

Такси и доставка еды. Наш прогноз результатов сегмента такси претерпел некоторые изменения в силу включения в него показателей сервиса Яндекс.Еда (на основе первых раскрытых цифр по числу заказов и гросс-выручке), а также выхода основного бизнеса такси на прибыльность в странах СНГ.

По итогам 1К 2019 г. направление такси продемонстрировало рост гросс-выручки в 99% г/г, а выручка сегмента в целом при этом увеличилась более чем на 145% г/г. Часть прироста выручки пришлась на новые развивающиеся проекты внутри Яндекс.Такси, такие как доставка еды (Яндекс.Еда) и продуктовых наборов (Яндекс.Шеф), а также B2B направление. Согласно последним раскрытым данным, число заказов сервиса Яндекс.Еда приблизилось к 1,5 млн. в месяц против 1 млн заказов в декабре 2018 г., а run-rate гросс- выручки на основе марта 2019 г. составил уже 3,2 млрд руб. Как стало известно на YaC 2019, Яндекс.Шеф вышел на показатель доставки 300 тыс. ужинов в месяц (около 30 тыс. комплектов).

За 2019 г., согласно нашим расчетам, GMV Яндекс.Еды может составить 15,5 млрд руб., а суммарное число заказов 14 млн. Учитывая комиссионные доходы и плату за доставку, мы предполагаем, что гросс-выручка проекта составит 3,1 млрд руб. На данный момент мы не включаем в прогнозы результаты Яндекс.Шеф.

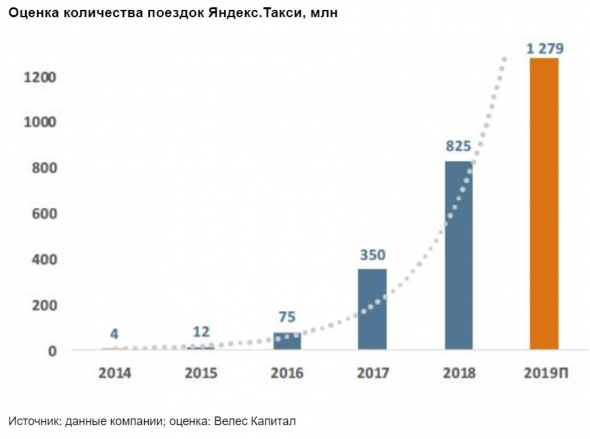

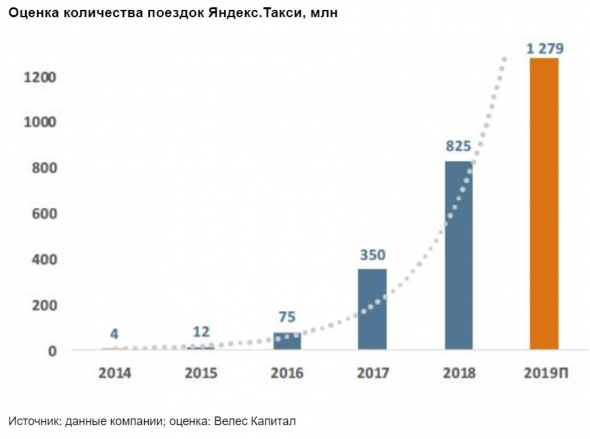

Непосредственно в бизнесе такси наши предпосылки не претерпели значительных изменений, и мы по-прежнему оцениваем общее число поездок за 2019 г. в 1,3 млрд., а их суммарную стоимость в 269 млрд руб. Средняя комиссия в текущем году может быть на уровне 16%. Стоит учитывать, что запущенный не так давно B2B проект в такси может оказать дополнительное позитивное воздействие в силу учета в выручке всей стоимости поездки, а не только комиссионного дохода. Риски для бизнеса такси Яндекса в России мы видим в дополнительном регуляторном давлении, особенно если будет затронуто тарифообразование, но на данный момент ясности нет.

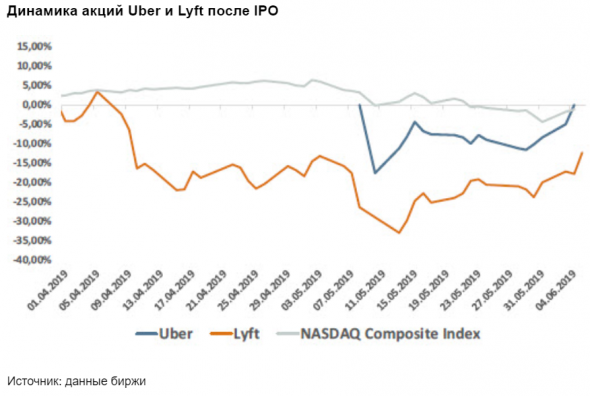

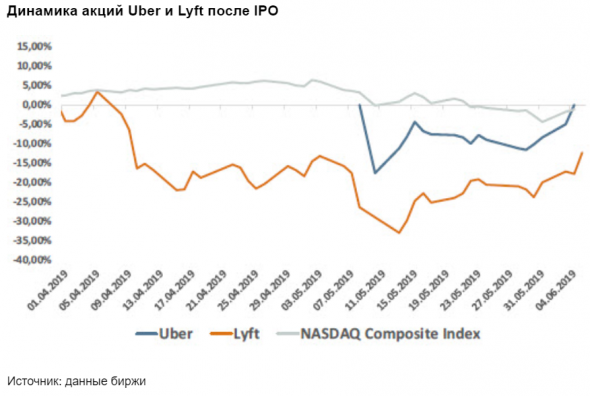

Относительно IPO Яндекс.Такси точных сроков пока не предоставлено, но компания постепенно движется в направлении публичности. Прошедшие в этом году IPO агрегаторов такси Lyft и Uber сложно назвать в полной мере успешными, на наш взгляд, что частично можно связать с неоднозначными прогнозами выхода на точку безубыточности. По нашему мнению, Яндекс.Такси станет публичной компанией уже будучи в полной мере прибыльной, что повышает вероятность более удачного IPO по сравнению с Lyft и Uber.

Выручку сегмента за 2019 г. мы оцениваем в 39 млрд руб., что на 103% больше чем в 2018 г. В части скор. EBITDA мы ожидаем сравнительно небольшой убыток с рентабельностью в -2% на фоне инвестиций в развитие беспилотного транспорта, сервисы доставки еды и продвижение в новых регионах присутствия.

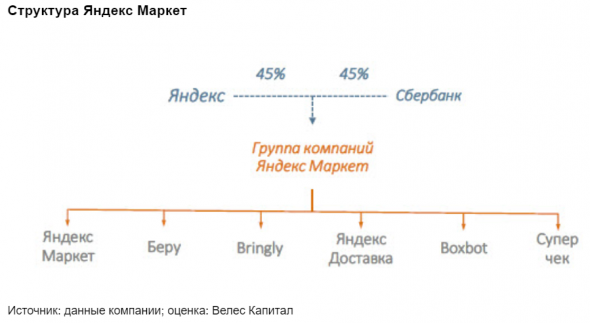

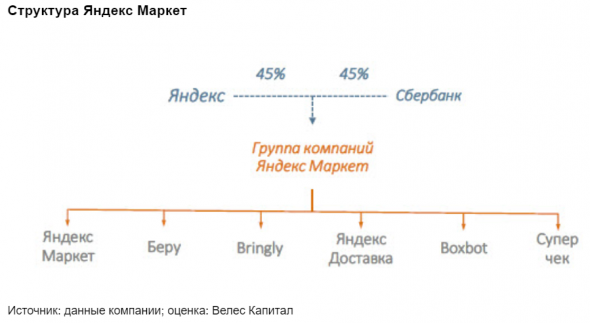

Онлайн-торговля. Яндекс.Маркет был полностью деконсолидирован из результатов Яндекса в середине 2018 г., и с 2019 г. компания более не раскрывает какие-либо финансовые или операционные метрики e-commerce направления. Яндекс на данный момент отражает только часть чистой прибыли СП согласно доле владения.

Как сообщал «Яндекс» в своем пресс-релизе, по итогам прошлого года LFL выручка Яндекс.Маркета выросла на 59% г/г до 7,9 млрд руб. Представители Яндекс.Маркет в конце мая раскрыли некоторые новые цифры и подробности деятельности, в частности: выручка маркетплейса Беру составила 1 млрд руб. в апреле 2019 г.; оборот (GMV) Яндекс.Маркета в 2018 г. был на уровне 170 млрд руб.; в марте был перезапущен агрегатор служб доставки Яндекс.Доставка, а в мае начала действовать собственная сеть постаматов группы BoxBot. Было также анонсировано заключение партнерского соглашения с JD.com на поставку товаров через маркетплейс Bringly, финансовых метрик по которому на данный момент не раскрывают. По словам менеджмента, Яндекс.Маркет может выйти на IPO, либо привлечь стратегического инвестора в перспективе ближайших 3-4 лет.

Объявления и медиа-сервисы. Сервисы объявлений демонстрируют устойчивый рост, главным образом за счет развития проекта Auto.ru. Согласно нашим ожиданиям, выручка сегмента прибавит 50% г/г в 2019 г. до 5,6 млрд руб. Замедление темпов роста по сравнению с 2018 г., на наш взгляд, будет связано не только с эффектом высокой базы, но и с прекращением оффлайн-эксперимента по продаже автомобилей (во 2К 2018 г. составил 18% выручки сегмента). В части скор. EBITDA мы не ожидаем существенных изменений рентабельности и закладываем показатель близкий к нулю по итогам текущего года.

Результаты сервисов Яндекс.Музыка и Яндекс.Плюс по росту базы пользователей соответствуют нашим ожиданиям. В мае 2019 г. общее число подписчиков сервисов было уже около 2 млн. человек, а дополнительный рост может обеспечить запуск семейной подписки Яндекс.Плюс и партнерской программы с некоторыми российскими банками. Мы закладываем рост выручки медиа-сервисов на 56% г/г до 3 млрд руб. в 2019 г. и скор. EBITDA в -1,2 млрд руб. на фоне дополнительных инвестиций в развитие, и увеличение контентного наполнения проектов.

Эксперименты. После изменений в структуре выручки сегмент экспериментов становится одним из наиболее интересных в портфеле компании. Уже к концу 2019 г. его доля в совокупной выручке может возрасти с 4,4% до 7%. Основными драйверами роста продолжают оставаться Яндекс.Дзен и Яндекс.Драйв, а также включенные в 1К 2019 г. гео-сервисы.

Run-rate Яндекс.Дзен на основе выручки марта 2019 г. составил 6,6 млрд руб., и мы полагаем, что выручка сервиса может достигнуть 7,7 млрд руб. по итогам текущего года, половина из которых после изменений в структуре будет отражена в сегменте экспериментов.

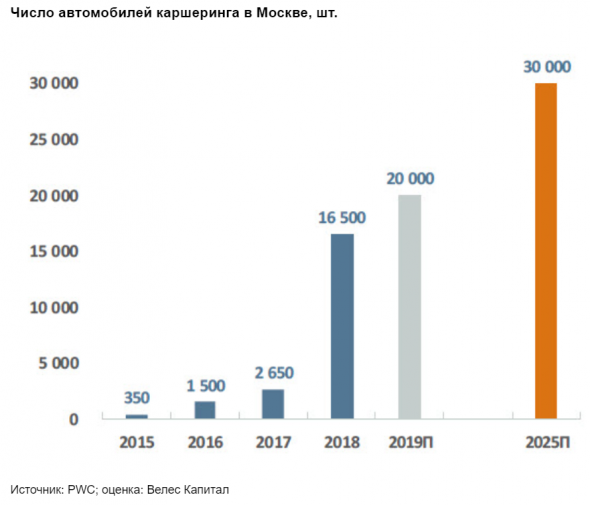

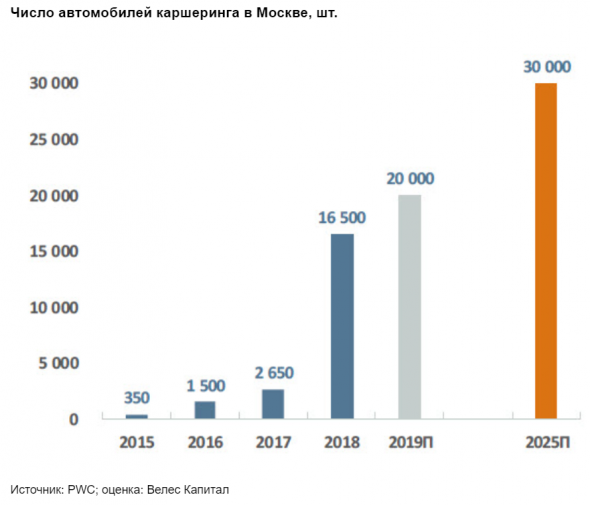

Количество автомобилей Яндекс.Драйв достигло 10 тыс. в мае, а сервис был запущен в Казани помимо Москвы и Санкт-Петербурга. Мы ожидаем, что выручка сервиса в 2019 г. превысит 4 млрд руб. Каршеринг на данный момент является одним из наиболее вероятных претендентов на выделение из структуры экспериментов в отдельный сегмент, что может произойти в этом или следующем году.

Относительно сегмента в целом наш прогноз роста выручки на 2019 г. (с учетом последних изменений) +106% г/г до 11,6 млрд руб. Мы ожидаем, что рентабельность скор. EBITDA несколько улучшится по сравнению с прошлым годом, но останется отрицательной, примерно на уровне -35% в силу активных инвестиций Яндекса в развитие еще молодых проектов.

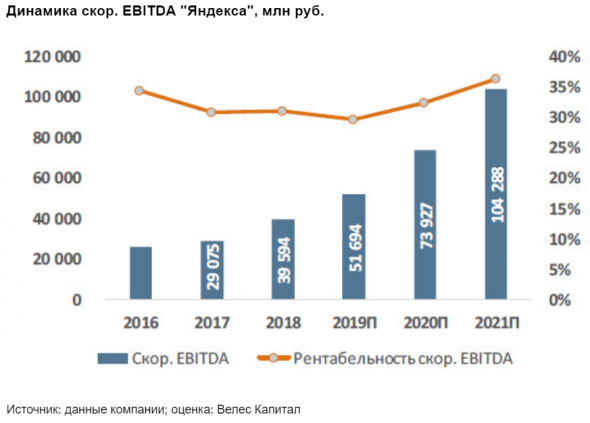

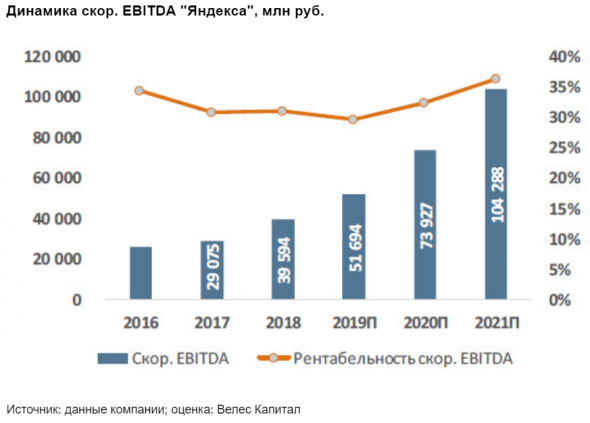

Изменения в прогнозах. Мы подняли прогноз по выручке на 3,5% до 173,9 млрд руб. за 2019 г. в связи с лучшими, чем ожидалось, результатами сегментов и прогноз по скор. EBITDA на 5% до 51,7 млрд руб. в силу заметного прогресса в рентабельности бизнеса такси. Прогноз по скор. чистой прибыли вырос на 14% до 31,6 млрд руб. Согласно нашим обновленным расчетам, выручка интернет-компании без учета результатов Яндекс.Маркет вырастет на 38% г/г в этом году. Менеджмент Яндекса на данный момент ожидает рост выручки без учета показателей Маркета на 30%-34% г/г, но, по нашему мнению, прогноз может быть скорректирован в сторону повышения после презентации полугодовых результатов.

Мы оцениваем CAPEX компании в 23,5 млрд руб. за 2019 г. без учета инвестиций в строительство новой штаб- квартиры.

Отличную динамику операционных и финансовых показателей демонстрируют как базовые сегменты, так и новые направления бизнеса, которых у компании становится все больше. Ярче, на наш взгляд, начинает прослеживаться смена стратегии «Яндекса» в пользу логистических и транспортных проектов, а также выстраивания обновленной экосистемы, охватывающей все вертикали. Отличные показатели большинства направлений позволили нам улучшить прогнозы по финансовым показателям и поднять целевую цену «Яндекса», несмотря на все еще присутствующие факторы риска, связанные со структурой владения компании и регуляторикой. Мы по-прежнему рекомендуем «покупать» акции «Яндекса», повышаем целевую цену до 2 798 руб. за бумагу в перспективе года.Михайлин Артем

ИК «Велес Капитал»

Изменения в сегментной структуре. В первом квартале текущего года компания анонсировала некоторые изменения в сегментной структуре и внутреннем учете. Перемены коснулись прежде всего сегментов поиска и экспериментов: образовательные и гео-сервисы (которые ранее занижали скор. EBITDA поиска) были перенесены в эксперименты; сервис Яндекс.Здоровье, напротив, теперь находится в сегменте поиска и портала; выручка Яндекс.Дзен стала учитываться до вычета дистрибуционного ТАС, что приводит к увеличению той части выручки проекта, которая отражается в экспериментах. Помимо прочего, немного изменилось название сегмента экспериментов.

По мнению менеджмента «Яндекса», новая структура более правильно отражает взаимосвязи между сегментами. Изменения привели к заметному увеличению доли экспериментов в суммарной выручке группы, росту убытка в скор. ENITDA данного сегмента, а также улучшению рентабельности поиска и портала.

Интернет-реклама и поиск. Согласно данным АКАР, рынок интернет-рекламы в России растет последние 3 года темпами, превышающими 20% г/г и прибавил 18% г/г по итогам первого квартала 2019 г. Учитывая последние тенденции, мы подняли прогноз по росту рынка интернет-рекламы в нашей модели с 17% г/г до 19% г/г (с 232 до 242 млрд руб.) и ожидаем, что Яндекс сохранит долю на рынке превышающую 50%. Основным фактором роста по- прежнему остается укрупнение рынка в целом и перераспределение рекламных бюджетов в пользу интернета. Также мы ожидаем, что дополнительную поддержку рекламной выручке Яндекса продолжит оказывать рост доли в поиске на Android.

Доля в поиске на устройствах Android выросла с 45,6% до 49,1% на конец 2018 г. и до 52,4% на конец 1К 2019 г. Согласно нашим примерным оценкам (для прежней структуры выручки), увеличение доли на Android в 4 п.п. дает около 1 п.п. дополнительной выручки сегменту поиска и портала. Доля Яндекса на всех платформах выросла с 54,12% на конец 2018 г. до 56,71% 31 марта 2019 г. Мы ожидаем, что доля Яндекса в поиске на Android продолжит постепенно увеличиваться в течение этого года.

Помимо перечисленных факторов влияние на выручку сегмента поиска продолжают оказывать продажи IoT устройств (Яндекс.Станция, Яндекс.Телефон и пр.), сумма которых была впервые раскрыта по итогам 1К и составила 222 млн руб. За год в целом, согласно нашим оценкам, Яндекс может получить порядка 900 млн руб. выручки от продажи устройств и дополнительно ускорить ее рост в случае успешного старта продаж новых гаджетов, анонсированных на конференции YaC 2019 (Яндекс.Модуль и системы для умного дома). Мы по- прежнему воспринимаем устройства, выпускаемые интернет-компанией, как нишевые продукты, направленные на расширение экосистемы и увеличение вовлеченности пользователей.

Выручку поиска и портала за 2019 г. (с учетом изменений в структуре сегментов) мы оцениваем в 123,3 млрд руб., что соответствует росту на 22% г/г. Мы отмечаем, что результаты сервиса Яндекс.Дзен ускоряют выручку сегмента и, если их не учитывать, рост выручки поиска и портала может составить 19% г/г, по нашим расчетам. В скор. EBITDA поискового сегмента мы ожидаем снижения рентабельности в 2019 г. на 1 п.п. до 46,8% по сравнению с 2018 г., что связано главным образом с ростом продаж IoT устройств (имеют близкую к нулю маржинальность). Последний прогноз интернет-компании предполагает рост выручки поиска и портала на 19%-21% г/г и снижение рентабельности скор. EBITDA сегмента на 1-1,5 п.п. по сравнению с 2018 годом.

Такси и доставка еды. Наш прогноз результатов сегмента такси претерпел некоторые изменения в силу включения в него показателей сервиса Яндекс.Еда (на основе первых раскрытых цифр по числу заказов и гросс-выручке), а также выхода основного бизнеса такси на прибыльность в странах СНГ.

По итогам 1К 2019 г. направление такси продемонстрировало рост гросс-выручки в 99% г/г, а выручка сегмента в целом при этом увеличилась более чем на 145% г/г. Часть прироста выручки пришлась на новые развивающиеся проекты внутри Яндекс.Такси, такие как доставка еды (Яндекс.Еда) и продуктовых наборов (Яндекс.Шеф), а также B2B направление. Согласно последним раскрытым данным, число заказов сервиса Яндекс.Еда приблизилось к 1,5 млн. в месяц против 1 млн заказов в декабре 2018 г., а run-rate гросс- выручки на основе марта 2019 г. составил уже 3,2 млрд руб. Как стало известно на YaC 2019, Яндекс.Шеф вышел на показатель доставки 300 тыс. ужинов в месяц (около 30 тыс. комплектов).

За 2019 г., согласно нашим расчетам, GMV Яндекс.Еды может составить 15,5 млрд руб., а суммарное число заказов 14 млн. Учитывая комиссионные доходы и плату за доставку, мы предполагаем, что гросс-выручка проекта составит 3,1 млрд руб. На данный момент мы не включаем в прогнозы результаты Яндекс.Шеф.

Непосредственно в бизнесе такси наши предпосылки не претерпели значительных изменений, и мы по-прежнему оцениваем общее число поездок за 2019 г. в 1,3 млрд., а их суммарную стоимость в 269 млрд руб. Средняя комиссия в текущем году может быть на уровне 16%. Стоит учитывать, что запущенный не так давно B2B проект в такси может оказать дополнительное позитивное воздействие в силу учета в выручке всей стоимости поездки, а не только комиссионного дохода. Риски для бизнеса такси Яндекса в России мы видим в дополнительном регуляторном давлении, особенно если будет затронуто тарифообразование, но на данный момент ясности нет.

Относительно IPO Яндекс.Такси точных сроков пока не предоставлено, но компания постепенно движется в направлении публичности. Прошедшие в этом году IPO агрегаторов такси Lyft и Uber сложно назвать в полной мере успешными, на наш взгляд, что частично можно связать с неоднозначными прогнозами выхода на точку безубыточности. По нашему мнению, Яндекс.Такси станет публичной компанией уже будучи в полной мере прибыльной, что повышает вероятность более удачного IPO по сравнению с Lyft и Uber.

Выручку сегмента за 2019 г. мы оцениваем в 39 млрд руб., что на 103% больше чем в 2018 г. В части скор. EBITDA мы ожидаем сравнительно небольшой убыток с рентабельностью в -2% на фоне инвестиций в развитие беспилотного транспорта, сервисы доставки еды и продвижение в новых регионах присутствия.

Онлайн-торговля. Яндекс.Маркет был полностью деконсолидирован из результатов Яндекса в середине 2018 г., и с 2019 г. компания более не раскрывает какие-либо финансовые или операционные метрики e-commerce направления. Яндекс на данный момент отражает только часть чистой прибыли СП согласно доле владения.

Как сообщал «Яндекс» в своем пресс-релизе, по итогам прошлого года LFL выручка Яндекс.Маркета выросла на 59% г/г до 7,9 млрд руб. Представители Яндекс.Маркет в конце мая раскрыли некоторые новые цифры и подробности деятельности, в частности: выручка маркетплейса Беру составила 1 млрд руб. в апреле 2019 г.; оборот (GMV) Яндекс.Маркета в 2018 г. был на уровне 170 млрд руб.; в марте был перезапущен агрегатор служб доставки Яндекс.Доставка, а в мае начала действовать собственная сеть постаматов группы BoxBot. Было также анонсировано заключение партнерского соглашения с JD.com на поставку товаров через маркетплейс Bringly, финансовых метрик по которому на данный момент не раскрывают. По словам менеджмента, Яндекс.Маркет может выйти на IPO, либо привлечь стратегического инвестора в перспективе ближайших 3-4 лет.

Объявления и медиа-сервисы. Сервисы объявлений демонстрируют устойчивый рост, главным образом за счет развития проекта Auto.ru. Согласно нашим ожиданиям, выручка сегмента прибавит 50% г/г в 2019 г. до 5,6 млрд руб. Замедление темпов роста по сравнению с 2018 г., на наш взгляд, будет связано не только с эффектом высокой базы, но и с прекращением оффлайн-эксперимента по продаже автомобилей (во 2К 2018 г. составил 18% выручки сегмента). В части скор. EBITDA мы не ожидаем существенных изменений рентабельности и закладываем показатель близкий к нулю по итогам текущего года.

Результаты сервисов Яндекс.Музыка и Яндекс.Плюс по росту базы пользователей соответствуют нашим ожиданиям. В мае 2019 г. общее число подписчиков сервисов было уже около 2 млн. человек, а дополнительный рост может обеспечить запуск семейной подписки Яндекс.Плюс и партнерской программы с некоторыми российскими банками. Мы закладываем рост выручки медиа-сервисов на 56% г/г до 3 млрд руб. в 2019 г. и скор. EBITDA в -1,2 млрд руб. на фоне дополнительных инвестиций в развитие, и увеличение контентного наполнения проектов.

Эксперименты. После изменений в структуре выручки сегмент экспериментов становится одним из наиболее интересных в портфеле компании. Уже к концу 2019 г. его доля в совокупной выручке может возрасти с 4,4% до 7%. Основными драйверами роста продолжают оставаться Яндекс.Дзен и Яндекс.Драйв, а также включенные в 1К 2019 г. гео-сервисы.

Run-rate Яндекс.Дзен на основе выручки марта 2019 г. составил 6,6 млрд руб., и мы полагаем, что выручка сервиса может достигнуть 7,7 млрд руб. по итогам текущего года, половина из которых после изменений в структуре будет отражена в сегменте экспериментов.

Количество автомобилей Яндекс.Драйв достигло 10 тыс. в мае, а сервис был запущен в Казани помимо Москвы и Санкт-Петербурга. Мы ожидаем, что выручка сервиса в 2019 г. превысит 4 млрд руб. Каршеринг на данный момент является одним из наиболее вероятных претендентов на выделение из структуры экспериментов в отдельный сегмент, что может произойти в этом или следующем году.

Относительно сегмента в целом наш прогноз роста выручки на 2019 г. (с учетом последних изменений) +106% г/г до 11,6 млрд руб. Мы ожидаем, что рентабельность скор. EBITDA несколько улучшится по сравнению с прошлым годом, но останется отрицательной, примерно на уровне -35% в силу активных инвестиций Яндекса в развитие еще молодых проектов.

Изменения в прогнозах. Мы подняли прогноз по выручке на 3,5% до 173,9 млрд руб. за 2019 г. в связи с лучшими, чем ожидалось, результатами сегментов и прогноз по скор. EBITDA на 5% до 51,7 млрд руб. в силу заметного прогресса в рентабельности бизнеса такси. Прогноз по скор. чистой прибыли вырос на 14% до 31,6 млрд руб. Согласно нашим обновленным расчетам, выручка интернет-компании без учета результатов Яндекс.Маркет вырастет на 38% г/г в этом году. Менеджмент Яндекса на данный момент ожидает рост выручки без учета показателей Маркета на 30%-34% г/г, но, по нашему мнению, прогноз может быть скорректирован в сторону повышения после презентации полугодовых результатов.

Мы оцениваем CAPEX компании в 23,5 млрд руб. за 2019 г. без учета инвестиций в строительство новой штаб- квартиры.

0 Комментариев

Читайте на SMART-LAB:

Софтлайн полностью погасил пятый выпуск облигаций

Друзья, рады сообщить, что сегодня мы полностью погасили выпуск облигаций серии 002Р-01 на сумму 6 млрд рублей. Все обязательства перед держателями облигаций SOFL выполнены в полном объеме и в...

13:44

Вышел эфир RENI для Bazar

Благодарим платформу Bazar за приглашение на разговор! Хотя, видео вышло с заголовком «Шокирующая правда о рынке страхования в 2026 году | Ренессанс Страхование», единственное, чем мы хотели...

11:59

Вторичный рынок как часть оборотного цикла

Ресейл в Группе «МГКЛ» — это рабочий инструмент управления оборотом, а не продажа того, что не выкупили. 📦 Сейчас клиент, приходя в онлайн-контур Группы, сам выбирает формат. Если вещь...

10:00

Россети Центр и Приволжье. Отчет об исполнении инвестпрограммы за Q4 2025г. Дивидендная база по РСБУ удивляет.

Компания Россети Центр и Приволжье (сокр. ЦиП) опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно...

18.02.2026