05 июня 2019, 12:43

Я 4 года на СмартЛабе. Лучший пост. Мое субъективное мнение.

https://smart-lab.ru/blog/507138.php

Если есть раздел на СЛ Золотых постов — рекомендую к добавлению (если еще не добавлено).

Жаль, что автор не пришел к Техническому анализу. Лучше ничего не видел — и дело не в индикаторах, которые отражают некие формулы и/или правила, а в том, что смотря на график много часов подряд, начинаешь чувствовать рынок. Поэтому «свой путь» и «опыт — сын ошибок трудных» идеально перекликаются с моим представлением о рынке.

То, к чему пришел я — это заключение, что рынок так устроен, чтов любой момент времени есть не менее двух альтернатив движения цены — именно поэтому прогнозировать — неблагодарное занятие. Нет никого, кто бы мог знать, куда пойдет цена, рынок непредсказуем. Однако, «энергозатраты» для рынка не равнозначны — выполнить начатое движение сильной фигуры чаще всего легче, чем ее сломать — вот этот факт и позволяет заложить основы прибыльной торговли. Уже на это надо накладывать тайм-фреймы и инструментарий. Я использую много инструментов — каналы, флаги, треугольники, ГиП, и др., но то, что работает лучше всего в моем случае — это ABCD, Двойная вершина, Фибо и Паттерны. Это не индикаторы — это шаблоны — причем, шаблоны не обязательно должны исполнится, чтобы можно было составить прогноз. Часто невыполненный рынком шаблон дает возможность прогнозировать дальнейшее движение, в обратную от реализации шаблона, сторону.

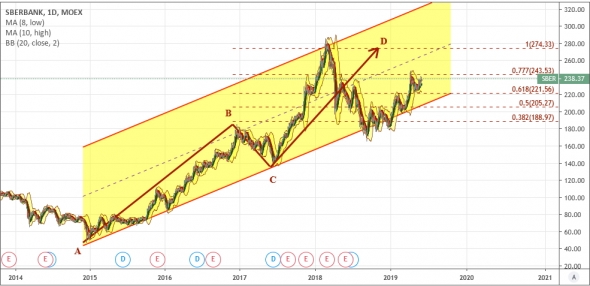

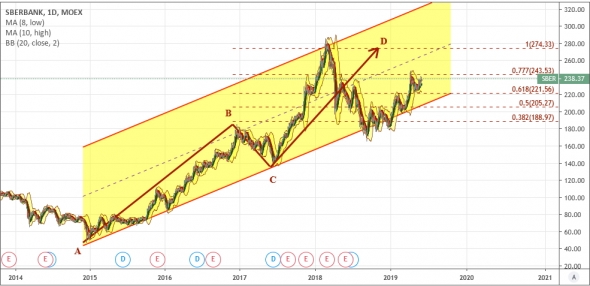

Вот для примера, разберу свое видение графика Сбербанка. Можем ли мы сказать, куда пойдет цена — вверх или вниз? Конечно, нет! Никто этого не знает, но что мы можем увидеть из графика?

1. Мы можем нарисовать канал и заметить, что последние 4 года цена движется строго в канале — это нам сразу дает очень сильный паттерн.

2. Мы можем увидеть, насколько точно цена исполнила паттерн ABCD — причем резкое сильнейшее движение вниз после этого свидетельствует о том, что цена тянулась к уровню, чтобы выполнить паттерн «из последних сил», но она «сделала это».

3. Последние месяцы, с середины прошлого года — мы видим движение «вдоль берега» — по дну канала. Цена как бы говорит нам, что принимает решение куда двигаться дальше — вверх или вниз. Причем, чем дольше флэт — тем мощнее, как правило, последующие движения.

4. Сейчас видим, что движение ушло наверх. И вот это самое главное — если дальше движение продолжится вверх — мы можем прогнозировать рост до верха канала и его потенциальное пробитие вверх, но если вернемся к низу канала — для нас это очень сильный знак того, что это было ложное движение и в случае пробития канала вниз потенциал падения может составить целую фигуру. В данном случае канал. А поскольку он широкий — то цена может уйти ниже 100 руб. в случае, если рынок решит падать. А если пробитие вверх — тогда фигура вверх — это, наоборот, выше 400 руб.

5. При этом ложные пробои и движения — это очень сильный и, возможно, самый ценный тип сигнала. В этот момент чаще всего происходит резкий выброс энергии — это как раз тот случай, когда хищник нападает на зайца. И опыт помогает увидеть эти ситуации и составить правильный прогноз.

Для кого-то рассуждения могут показаться не имеющими ценность, но это квизистенция моего опыта, поэтому для меня они ценны сами по себе. Многие критикуют технический анализ — но уберите эти фигуры с графика — и много ли Вам скажет график тогда?

И, безусловно, я полностью согласен с автором лучшего поста, что рынок — это прежде всего психология.

Удачной всем торговли!

Если есть раздел на СЛ Золотых постов — рекомендую к добавлению (если еще не добавлено).

Жаль, что автор не пришел к Техническому анализу. Лучше ничего не видел — и дело не в индикаторах, которые отражают некие формулы и/или правила, а в том, что смотря на график много часов подряд, начинаешь чувствовать рынок. Поэтому «свой путь» и «опыт — сын ошибок трудных» идеально перекликаются с моим представлением о рынке.

То, к чему пришел я — это заключение, что рынок так устроен, чтов любой момент времени есть не менее двух альтернатив движения цены — именно поэтому прогнозировать — неблагодарное занятие. Нет никого, кто бы мог знать, куда пойдет цена, рынок непредсказуем. Однако, «энергозатраты» для рынка не равнозначны — выполнить начатое движение сильной фигуры чаще всего легче, чем ее сломать — вот этот факт и позволяет заложить основы прибыльной торговли. Уже на это надо накладывать тайм-фреймы и инструментарий. Я использую много инструментов — каналы, флаги, треугольники, ГиП, и др., но то, что работает лучше всего в моем случае — это ABCD, Двойная вершина, Фибо и Паттерны. Это не индикаторы — это шаблоны — причем, шаблоны не обязательно должны исполнится, чтобы можно было составить прогноз. Часто невыполненный рынком шаблон дает возможность прогнозировать дальнейшее движение, в обратную от реализации шаблона, сторону.

Вот для примера, разберу свое видение графика Сбербанка. Можем ли мы сказать, куда пойдет цена — вверх или вниз? Конечно, нет! Никто этого не знает, но что мы можем увидеть из графика?

1. Мы можем нарисовать канал и заметить, что последние 4 года цена движется строго в канале — это нам сразу дает очень сильный паттерн.

2. Мы можем увидеть, насколько точно цена исполнила паттерн ABCD — причем резкое сильнейшее движение вниз после этого свидетельствует о том, что цена тянулась к уровню, чтобы выполнить паттерн «из последних сил», но она «сделала это».

3. Последние месяцы, с середины прошлого года — мы видим движение «вдоль берега» — по дну канала. Цена как бы говорит нам, что принимает решение куда двигаться дальше — вверх или вниз. Причем, чем дольше флэт — тем мощнее, как правило, последующие движения.

4. Сейчас видим, что движение ушло наверх. И вот это самое главное — если дальше движение продолжится вверх — мы можем прогнозировать рост до верха канала и его потенциальное пробитие вверх, но если вернемся к низу канала — для нас это очень сильный знак того, что это было ложное движение и в случае пробития канала вниз потенциал падения может составить целую фигуру. В данном случае канал. А поскольку он широкий — то цена может уйти ниже 100 руб. в случае, если рынок решит падать. А если пробитие вверх — тогда фигура вверх — это, наоборот, выше 400 руб.

5. При этом ложные пробои и движения — это очень сильный и, возможно, самый ценный тип сигнала. В этот момент чаще всего происходит резкий выброс энергии — это как раз тот случай, когда хищник нападает на зайца. И опыт помогает увидеть эти ситуации и составить правильный прогноз.

Для кого-то рассуждения могут показаться не имеющими ценность, но это квизистенция моего опыта, поэтому для меня они ценны сами по себе. Многие критикуют технический анализ — но уберите эти фигуры с графика — и много ли Вам скажет график тогда?

И, безусловно, я полностью согласен с автором лучшего поста, что рынок — это прежде всего психология.

Удачной всем торговли!

Читайте на SMART-LAB:

EURUSD: почему хорошие новости для еврозоны пока не работают

EURUSD отскочил после нескольких дней снижения — свежая статистика по еврозоне и отчет ADP ослабили доллар и поддержали оппонента. Композитный PMI в феврале вырос до 51,9 против 51,3 в январе,...

04.03.2026

Иран: металлургия в условиях конфликтов и санкций

📍Государство традиционно ассоциируется с экспортом нефти и газа, но в республике есть большие запасы рудных минералов и развитая горно-металлургическая промышленность.

Какая руда есть в...

04.03.2026

Применительно к акциям, на мой взгляд следует придерживаться только покупок без использования плеча с тем, чтобы в случае ошибки спокойно получать дивиденды, выжидая, когда котировка превысит цену входа. Т.к вечное срабатывание стопов приводит к планомерному сливу счета.

Справедливая цена, вероятно, определяется исходя из стоимости денег. К примеру, если ставка центробанка составляет 7.75%, а отношение чистой прибыли к стоимости компании, скажем более 10%, это говорит о том, что акция дешевая и необходимо рассматривать покупки. Поскольку недооценивать акцию рынок может месяцами, следует дождаться образования среднесрочного экстремума и только после этого покупать. Держать акцию до тех пор, пока она не будет справедливо оценена рынком, до тех пор, пока доходность не сравняется со ставкой цб. Либо, в том случае, если вы дивидендный инвестор, держать до тех пор, пока дивидендный доход превышает купонный доход коротких офз.