Какую портфельную стратегию выбрать?

Все портфельные стратегии можно условно разделить на два типа: 1) пассивные и 2) активные. К пассивным (или статическим) стратегиям относится классическая “Купи и держи”. Данный подход предполагает поддержание выбранной структуры портфеля через ребалансировку активов и дает в среднем доходность 5-6% (с учетом инфляции) при максимальной просадке в 27-35%.

Но далеко не каждый инвестор готов смириться со столь скромной доходностью и принять такую просадку. Это привело к возникновению активных стратегий, нацеленных на максимизацию доходности и минимизацию риска портфеля. Для повышения доходности такие стратегии могут инвестировать только в сильные (трендовые) активы, показавшие рост последние месяцы.

В частности, на таком принципе построены моментум (Momentum, High Momentum) стратегии. В свою очередь, для сокращения просадки портфеля в активных подходах используется то, что называется маркет-таймингом и отслеживаются сигналы тех или иных индикаторов для входа в рынок и выхода из него. В результате данных приемов активные стратегии позволяют обгонять рынок в периоды его роста и значительно сокращать просадку в периоды снижения.

Наряду с Momentum стратегиями и сигнальными системами выделяют также другие факторные модели. Такие модели используют определенный фактор (или их комбинацию) для формирования портфеля. Например, существуют стратегии, отбирающие в портфель только низко или высоко волатильные активы (Low Beta, High Beta), бумаги с низким коэффициентом P/E (Low P/E), акции с долгосрочным конкурентным преимуществом (Morningstar Wide Moat *) и пр.

Реализация активных стратегий

В свою очередь для реализации сигнальных активных стратегий обычно предлагается подписка на сервисы или алгоритмы. В таком случае подписчику направляются оповещения произвести ребалансировку определенных активов, либо это может автоматически делаться через алгоритм, подключенный к брокерскому счету. Для сравнения в таблице ниже приведена результативность трех стратегий, торгующих американский рынок акций через биржевой фонд S&P 500 (SPY), в период за последние 20 лет:

- Trend Following (TF), использующая для входа и выхода сигнал наличия тренда по нахождению цены относительно 200-дневной скользящей средней – МА(200).

- Buy and Hold (BH), предполагающая постоянное удержание S&P 500, классическая “Купи и держи”.

- 50/50, основанная на разделении капитала в равных долях между стратегиями Buy and Hold и Trend Following.

Данные с сайта: Alvarezquanttrading.com

Как видно, наибольшим риском обладает стратегия Buy and Hold (BH) с максимальной просадкой 55,2%. При этом стратегия следования за трендом Trend Following (TF), работающая по сигналам индикатора МА(200), позволяет значительно сократить риск до 18,2%. Ну, а комбинация данных подходов помогает его усреднить до 34,3%.

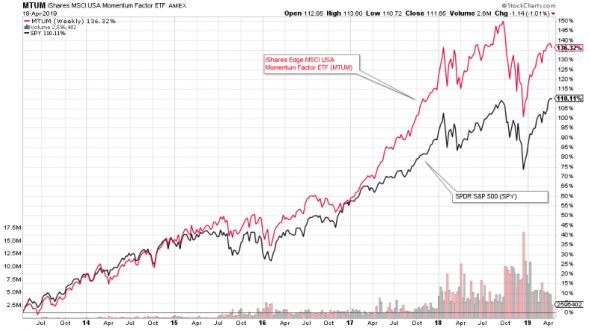

Для следования за Momentum и факторными стратегиями можно использовать готовые биржевые фонды ETF (о том, как это делать, мы говорим в отдельном курсе по выбору ETFов). Одним из наиболее популярных фондов на Momentum стратегию является iShares Edge MSCI USA Momentum Factor ETF (MTUM). Ниже приведен недельный график цены данного ETFа в сравнении с ETFом на индекс широкого рынка S&P 500 (SPY).

На графике отчетливо видно, что большую часть времени iShares Edge MSCI USA Momentum Factor ETF (MTUM) – красного цвета – обгонял S&P 500 (SPY) – черного цвета. И инвесторы, вложившие в него свои деньги в период роста, смогли по доходности превзойти широкий рынок. При желании в портфеле можно совмещать несколько подходов: получать максимальную выгоду от Momentum стратегии в периоды подъема и использовать сигналы для срезания просадки.

* Термин Wide Moat приписывают У. Баффету. Говорят, что он использовал его для описания компаний, которые с высокой вероятность удержат конкурентное преимущество в течение длительного периода. Именно такие компании являются превосходной долгосрочной инвестиций, по мнению Баффета (да и не только Баффета). Нахождением акций подобных компаний занимаются различные ETF-фонды, в том числе, VanEck Vectors Morningstar Wide Moat ETF (MOAT ).

У вас есть готовый портфель и вы хотите увеличить его доходность и снизить риск? Обращайтесь, мы подберем вам стратегию его оптимизации и при необходимости автоматизируем управление.

Еще больше интересного в телеграмм @Mindspace_ru.

Оксана Гафаити,

автор MindSpace.ru и Trades.MindSpace.ru