Передиверсифицировался...

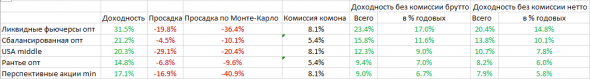

В декабре 2017-го, точнее на данных до 10.12.2017, я создал несколько оптимальных портфелей из стратегий на сайте comon.ru. Методику создания этих портфелей я изложил на своем вебинаре 25.01.2018 (презетация того вебинара здесь). И хотя в дальнейшем веса стратегий в портфелях пересматривались в соответствии с моей методикой, все результаты этих стратегий с 11.12.2007 являются чистым out of sample, потому что прошлые эквити стратегий при смене весов не меняются. Результаты по этим стратегиям сведены в следующую таблицу

Примечание. Рантье опт=0.8*Сбалансированная опт+0.2*USA

Как мы видим из таблицы, расчет просадок по Монте-Карло дал вполне хорошие оценки сверху реальных просадок, за исключением стратегии USA middle. Впрочем, про последнюю я отдельно говорил на вебинаре, что ее оценка по Монте-Карло завышена, так как получена на данных 2016-2017 годов, когда максимальная просадка S&P500 составила около 6% и естественно, что для стратегий стокпикингового типа (а иных на комоне для США нет) при большем падении S&P500 должна быть пропорционально больше. Что собственно в 2018-м при падении S&P500 на 20%+ и произошло. По той же причине и просадка Рантье опт оказалась больше просадки Сбалансированная опт (см. Примечание выше)

В то же время доходности, особенно «нетто», как мы видим, не столь уж и велики. Это лишь еще раз подтверждает два утверждения:

— доходность – это то, что дарит нам рынок, а просадки – это то, что мы делаем сами © мое;

— диверсификация – это главный и почти единственный способ ухода от риска, но не увеличения доходности.

Увы, но широкая диверсификация не способствует высоким доходностям. Неслучайно Баффетт делал по 20%+ годовых на ставках «на одну лошадь»: в 60-е – это были предприятия, связанные с сельхозсектором, которому начали оказывать масштабную господдержку, а в 70-е – страховые компании, которым либерализовали вложения страховых взносов. Кстати, страховой бизнес Баффетт сделал и беспроцентным источником денег для своих будущих покупок и сейчас его дочерняя страховая компания генерирует больше 60% денежного потока всего холдинга. Неслучайно одним из афоризмов Баффетта является: «можно класть яйца в одну корзину, только за ней надо внимательно следить».

Что делать? С вложениями по принципу «вложил и забыл», если ставить «во главу угла» ограничение просадок, увы, я не вижу решения. А вот если периодически довкладывать средства, то от такой широкой диверсификации можно отказаться, так как в этом случае наши довложения в том числе попадут и на просадки портфелей, тем самым уменьшая просадки счета и увеличивая его доходность (если конечно стратегии выбираются из просадок). «Впрочем, это уже другая история…».

Уход от риска — автоматически снижение доходности.

No pain — no gain.

Максимальный риск это казино и форекс, минимальный это депозит или ОФЗ. Все остальное между ними.