Мосбиржа: доходы, расходы, прибыли

Добрый вечер, уважаемые читатели!

Сегодня хочу немного подробнее остановиться на отчете Мосбиржи, в частности заострить внимание на разделе ОПУ (отчет о прибылях и убытках).

Традиционно и особенно потому что Мосбиржа есть у меня в портфеле я вставлю дисклеймер, кроме того постараюсь быть чуть более критичен при разборе.

Текст статьи не является индивидуальной инвестиционной рекомендацией, а только личным мнением автора по вопросам, которые в состоянии охватить его блуждающее внимание. Любые ваши выводы без проведенных дополнительных исследований и критического мышления с немалой долей вероятности могут принести вам разочарование.

Итак, Мосбиржа. Это компания не нуждающаяся в представлении. Еще не вдаваясь в отчетность несложно предположить, что с точки зрения жизнеспособности бизнес этой компании имеет достаточно высокий уровень. Логично, что без политических форс-мажоров акции Мосбиржи существуют параллельно с организацией торгов в нашей стране в принципе. Вопрос лишь в стоимости акций, а также их динамике. Кто бы что ни говорил о возможных угрозах конкуренции Мосбиржа остается монополистом, а кому собственно может требоваться конкурент, когда там внутри и так крупнейшие банки страны, включая Центральный. Впрочем, последний планирует выйти из капитала Биржи еще с 2010 года, но долго и медленно заносит ногу над порогом. И длился весь этот брекзит до 2014 года, когда грянули санкции, вот тогда ЦБ определился с позицией, что, возможно, выйдет из Мосбиржи, если с РФ снимут санкции. Так что акционеры Мосбиржи могут от снятия санкций испытывать определенный когнитивный диссонанс.

Что дал нам 2018 год в жизни Мосбиржи.

Во-первых, мы увидели экспансию за пределы РФ с покупкой 20% доли в Казахстанской бирже. Явление это достаточно понятное и заключается в желании заработать на выходе Казахстанской биржи на IPO, тем более у нашей биржи в этом уже есть положительный опыт: биржа хоть и сходила вниз после старта, в целом все же неплохо разместилась.

Во-вторых, мы увидели ситуацию с резервами проблемного профучастника и насколько прибыль уязвима к подобным событиям. А если бы в стрессовые времена таких проблемных участников выстроился бы целый ряд… то вероятно, бы тоже справились, но пришлось бы потуже затянуть пояса. IDDQD подводит даже монополии.

В-третьих, мы увидели сомнительные действия биржи на протяжении года по разным вопросам. Где-то вызванные несовершенством технической системы, да и черт с ней с системой, на CME котировки тоже ложатся, не в системе дело. Дело в парализующем страхе, который объективно превалировал при принятии многих решений. В том числе на срочном рынке, в том числе по дивидендам.

И все же она наша, а остальные биржи ей завидуют! Что ж рассмотрим результаты нашей родимой за 2018 год.

Разобьем ОПУ Мосбиржи на следующие блоки для более детального изучения

1. Операционные доходы, включающие в себя

— Комиссионные доходы

— Процентные доходы

— Иные доходы и расходы

2. Капекс и Опекс, включающий в себя

— Общие и административные расходы

— Расходы на персонал

3. Операционная прибыль, которая является разницей операционных доходов и расходов и которая будет нас интересовать в первую очередь в данной статье.

4. Чистая прибыль интересная для дивидендов.

Комиссионные доходы являются гордостью Мосбиржи, стабильно увеличиваясь из года в год. На текущий момент нет причин предполагать, что рост доходов будет хуже среднего темпа, поэтому на 2019 год можно заложить ожидания примерно в 26 млрд. руб. комиссионного дохода. Попробуем разобраться со структурой.

Доходы Мосбиржи дифференцированы по семи направлениям (если объединять акции и облигации как одно направление «фондовый рынок», то по шести), что достаточно неплохо. Мы уже поняли, что комиссионные растут, поэтому перестроим эту таблицу с долевым отображением каждого направления.

Исходя из подобного распределения хорошо видно как важен денежный рынок для Мосбиржи. Его комиссионные не только ежегодно растут, но занимают все большую долю. Комиссионные от акций и деривативов стагнируют, хотя облигации начали просыпаться в последние годы. Вероятно, спасибо ИИС, ростом которых Мосбиржа гордится, но в то же время сомнительно, что это приносит какие-то ощутимые доходы самой бирже.

В связи со скачком ставок после окончания 2014 года произошел перекос в пользу процентных доходов, однако продлился он недолго и с 2017 года восстановился прежний тренд на превышение комиссионых над процентными.

Участь ключевой ставки к концу текущего года пока еще призрачна, но агрессивная риторика, нацеленная на рост ставки уже не витает в воздухе и все больше нас ориентируют на продолжение снижения ставки ближе к концу года. Все же удивительна человеческая страсть к экстраполяции. Пока ставка планомерно снижалась после скачка, цели ставились все ниже и ниже вплоть до 6%, но стоило лишь немного увеличить ставку, как моментально ожидания сместились к двузначным значениям. Это поразительный формат нашей психологии, невероятный и ошеломляющий.

Что ж возьмем консервативные ожидания по ставке и заложим получение процентных доходов в размере 17 млрд. руб. по итогам текущего года.

Категория «Иные» последние несколько лет давала в совокупности примерно один миллиард рублей. Но в прошедшем году что-то пошло не так.

До этого в течение года нас преследовал резерв по Энергокапиталу в размере около восьмисот миллионов рублей.

Ок, по прочим возьмем очень консервативно совокупный убыток в один миллиард по итогам текущего года.

Переходим к расходам. Помимо достаточно понятных расходов на персонал у нас есть общие и административные расходы, представленные широкой линейкой расходов: амортизация, техническое обслуживание, расходы на маркет-мейкеров, расходы на маркетинг, налоги кроме налога на прибыль итд.

Внимание привлекает следующий факт. Совокупно несмотря на хороший и последовательный темп роста комиссионных, но замедляющийся темп роста процентных (при этом мы подразумеваем, что дальнейшее падение ключевой продолжит это торможение) расходы биржи растут быстрее доходов.

В целом рост расходов более менее равномерный за исключением расходов на амортизацию и техническое обслуживание основных средств.

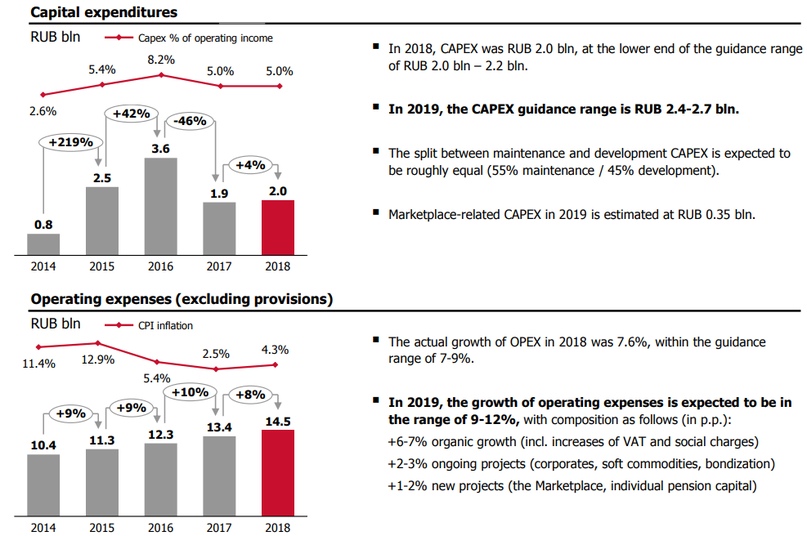

Это усугубляется планом по расходам на 2019. Общий рост расходов оценивается в 9-12%, при этом роста расходов выше 10% у Мосбиржи не было за последние годы никогда (рост расходов 2014 к 2013 и 2013 к 2012 составлял всего лишь 5%).

Консервативно заложим план по росту расходов на 12%, тогда общие расходы в 2019 составят примерно 16 млрд. руб.

Тогда операционная прибыль 2019 может составить примерно 26 млрд. руб., а чистая 21 млрд. руб. соответственно.

Так или иначе пока ожидаю результат лучше 2017/2018 и хуже 2015/2016.

Чистая прибыль важна нам для дивидендных ожиданий. С некоторых пор Мосбиржа отдает акционерам большую часть чистой прибыли, на словах и на практике увеличивая процент выплат.

Однако примечательно, что в официальном документе они так и не исправили старый коэффициент выплат и по факту продолжают платить значительно выше этого уровня.

При ЧП 21 млрд. руб. и сохранении текущего высокого уровня выплат акционеры смогут расчитывать на дивиденды 8.30 руб. за год. При расчетах я постарался занизить дохды и завысить расходы, но при этом мы не знаем, какой уровень выплат биржа будет поддерживать.

Итого. Мосбиржа это длинный и эволюционный путь, у которого на краткосроке/среднесроке нет прорывных драйверов роста и космического апсайда, а на долгосроке невероятно низкая база для роста, ведь возможностей для дифференцированного развития бизнеса достаточно много. Благодаря высокой жизнеспособности самого бизнеса это прекрасная бумага для краткосрочных сделок без повышенных ожиданий и возможность долгосрочного удержания вкупе с неспешным набором по привлекательным ценам и получением дивидендов.

Спасибо за обзор.

Тут хотелось бы задать один вопрос по последнему абзацу:

«на долгосроке невероятно низкая база для роста, ведь возможностей для дифференцированного развития бизнеса достаточно много.»

А последние 10 лет этих возможностей не было? И если были, почему до сих пор эти возможности не реализованы и что указывает на то, что они будут реализованы в долгосрочной перспективе?

Григорий, спасибо огромное, как всегда обзор достаточно информативен и интересен!

Вы считаете, что будут и промежуточные дивы осенью?