Блог им. Ae0n

Мосбиржа: доходы, расходы, прибыли

- 14 марта 2019, 22:04

- |

Добрый вечер, уважаемые читатели!

Сегодня хочу немного подробнее остановиться на отчете Мосбиржи, в частности заострить внимание на разделе ОПУ (отчет о прибылях и убытках).

Традиционно и особенно потому что Мосбиржа есть у меня в портфеле я вставлю дисклеймер, кроме того постараюсь быть чуть более критичен при разборе.

Текст статьи не является индивидуальной инвестиционной рекомендацией, а только личным мнением автора по вопросам, которые в состоянии охватить его блуждающее внимание. Любые ваши выводы без проведенных дополнительных исследований и критического мышления с немалой долей вероятности могут принести вам разочарование.

Итак, Мосбиржа. Это компания не нуждающаяся в представлении. Еще не вдаваясь в отчетность несложно предположить, что с точки зрения жизнеспособности бизнес этой компании имеет достаточно высокий уровень. Логично, что без политических форс-мажоров акции Мосбиржи существуют параллельно с организацией торгов в нашей стране в принципе. Вопрос лишь в стоимости акций, а также их динамике. Кто бы что ни говорил о возможных угрозах конкуренции Мосбиржа остается монополистом, а кому собственно может требоваться конкурент, когда там внутри и так крупнейшие банки страны, включая Центральный. Впрочем, последний планирует выйти из капитала Биржи еще с 2010 года, но долго и медленно заносит ногу над порогом. И длился весь этот брекзит до 2014 года, когда грянули санкции, вот тогда ЦБ определился с позицией, что, возможно, выйдет из Мосбиржи, если с РФ снимут санкции. Так что акционеры Мосбиржи могут от снятия санкций испытывать определенный когнитивный диссонанс.

Что дал нам 2018 год в жизни Мосбиржи.

Во-первых, мы увидели экспансию за пределы РФ с покупкой 20% доли в Казахстанской бирже. Явление это достаточно понятное и заключается в желании заработать на выходе Казахстанской биржи на IPO, тем более у нашей биржи в этом уже есть положительный опыт: биржа хоть и сходила вниз после старта, в целом все же неплохо разместилась.

Во-вторых, мы увидели ситуацию с резервами проблемного профучастника и насколько прибыль уязвима к подобным событиям. А если бы в стрессовые времена таких проблемных участников выстроился бы целый ряд… то вероятно, бы тоже справились, но пришлось бы потуже затянуть пояса. IDDQD подводит даже монополии.

В-третьих, мы увидели сомнительные действия биржи на протяжении года по разным вопросам. Где-то вызванные несовершенством технической системы, да и черт с ней с системой, на CME котировки тоже ложатся, не в системе дело. Дело в парализующем страхе, который объективно превалировал при принятии многих решений. В том числе на срочном рынке, в том числе по дивидендам.

И все же она наша, а остальные биржи ей завидуют! Что ж рассмотрим результаты нашей родимой за 2018 год.

Разобьем ОПУ Мосбиржи на следующие блоки для более детального изучения

1. Операционные доходы, включающие в себя

— Комиссионные доходы

— Процентные доходы

— Иные доходы и расходы

2. Капекс и Опекс, включающий в себя

— Общие и административные расходы

— Расходы на персонал

3. Операционная прибыль, которая является разницей операционных доходов и расходов и которая будет нас интересовать в первую очередь в данной статье.

4. Чистая прибыль интересная для дивидендов.

Комиссионные доходы являются гордостью Мосбиржи, стабильно увеличиваясь из года в год. На текущий момент нет причин предполагать, что рост доходов будет хуже среднего темпа, поэтому на 2019 год можно заложить ожидания примерно в 26 млрд. руб. комиссионного дохода. Попробуем разобраться со структурой.

Доходы Мосбиржи дифференцированы по семи направлениям (если объединять акции и облигации как одно направление «фондовый рынок», то по шести), что достаточно неплохо. Мы уже поняли, что комиссионные растут, поэтому перестроим эту таблицу с долевым отображением каждого направления.

Исходя из подобного распределения хорошо видно как важен денежный рынок для Мосбиржи. Его комиссионные не только ежегодно растут, но занимают все большую долю. Комиссионные от акций и деривативов стагнируют, хотя облигации начали просыпаться в последние годы. Вероятно, спасибо ИИС, ростом которых Мосбиржа гордится, но в то же время сомнительно, что это приносит какие-то ощутимые доходы самой бирже.

В связи со скачком ставок после окончания 2014 года произошел перекос в пользу процентных доходов, однако продлился он недолго и с 2017 года восстановился прежний тренд на превышение комиссионых над процентными.

Участь ключевой ставки к концу текущего года пока еще призрачна, но агрессивная риторика, нацеленная на рост ставки уже не витает в воздухе и все больше нас ориентируют на продолжение снижения ставки ближе к концу года. Все же удивительна человеческая страсть к экстраполяции. Пока ставка планомерно снижалась после скачка, цели ставились все ниже и ниже вплоть до 6%, но стоило лишь немного увеличить ставку, как моментально ожидания сместились к двузначным значениям. Это поразительный формат нашей психологии, невероятный и ошеломляющий.

Что ж возьмем консервативные ожидания по ставке и заложим получение процентных доходов в размере 17 млрд. руб. по итогам текущего года.

Категория «Иные» последние несколько лет давала в совокупности примерно один миллиард рублей. Но в прошедшем году что-то пошло не так.

До этого в течение года нас преследовал резерв по Энергокапиталу в размере около восьмисот миллионов рублей.

Ок, по прочим возьмем очень консервативно совокупный убыток в один миллиард по итогам текущего года.

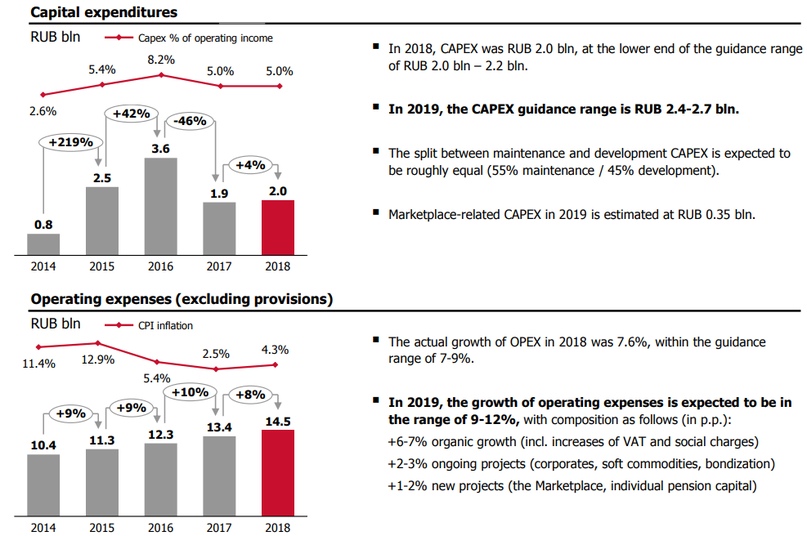

Переходим к расходам. Помимо достаточно понятных расходов на персонал у нас есть общие и административные расходы, представленные широкой линейкой расходов: амортизация, техническое обслуживание, расходы на маркет-мейкеров, расходы на маркетинг, налоги кроме налога на прибыль итд.

Внимание привлекает следующий факт. Совокупно несмотря на хороший и последовательный темп роста комиссионных, но замедляющийся темп роста процентных (при этом мы подразумеваем, что дальнейшее падение ключевой продолжит это торможение) расходы биржи растут быстрее доходов.

В целом рост расходов более менее равномерный за исключением расходов на амортизацию и техническое обслуживание основных средств.

Это усугубляется планом по расходам на 2019. Общий рост расходов оценивается в 9-12%, при этом роста расходов выше 10% у Мосбиржи не было за последние годы никогда (рост расходов 2014 к 2013 и 2013 к 2012 составлял всего лишь 5%).

Консервативно заложим план по росту расходов на 12%, тогда общие расходы в 2019 составят примерно 16 млрд. руб.

Тогда операционная прибыль 2019 может составить примерно 26 млрд. руб., а чистая 21 млрд. руб. соответственно.

Так или иначе пока ожидаю результат лучше 2017/2018 и хуже 2015/2016.

Чистая прибыль важна нам для дивидендных ожиданий. С некоторых пор Мосбиржа отдает акционерам большую часть чистой прибыли, на словах и на практике увеличивая процент выплат.

Однако примечательно, что в официальном документе они так и не исправили старый коэффициент выплат и по факту продолжают платить значительно выше этого уровня.

При ЧП 21 млрд. руб. и сохранении текущего высокого уровня выплат акционеры смогут расчитывать на дивиденды 8.30 руб. за год. При расчетах я постарался занизить дохды и завысить расходы, но при этом мы не знаем, какой уровень выплат биржа будет поддерживать.

Итого. Мосбиржа это длинный и эволюционный путь, у которого на краткосроке/среднесроке нет прорывных драйверов роста и космического апсайда, а на долгосроке невероятно низкая база для роста, ведь возможностей для дифференцированного развития бизнеса достаточно много. Благодаря высокой жизнеспособности самого бизнеса это прекрасная бумага для краткосрочных сделок без повышенных ожиданий и возможность долгосрочного удержания вкупе с неспешным набором по привлекательным ценам и получением дивидендов.

теги блога Григорий Богданов

- EBITDA

- H2T-tv

- H2T.TV

- акрон

- Алроса

- Асват Дамодаран

- АФК Система

- Аэрофлот

- Башнефть

- БСП

- Вебинар

- взлом аккаунтов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Григорий Богданов

- Детский мир

- дивиденды

- доллар

- ИИС

- Инвестиции

- Инвестиционный портфель

- Интер Рао

- ИнтерРао

- инфляция в России

- Колл спред

- Конференция Смартлаба

- красный циркуль

- ЛСР

- ЛСР Группа

- Лукойл

- Магнит

- МВидео

- Мегафон

- МКБ

- ММК

- Мосбиржа

- Московская биржа

- Мостотрест

- Мосэнерго

- МОЭСК

- МРСК Волги

- МСФО

- МТС

- Нефть

- НЛМК

- НМТП

- Новатэк

- Новый Год

- Облигации

- Обувь России

- ОГК-2

- Опционы

- Открытие

- Отчетность

- Полюс

- Полюс золото

- помощь

- Портфель

- Презентация

- Протек

- Психология

- Работа с позицией

- Размещение

- Роллман

- Россети

- Рост рынка

- Ростелеком

- РСБУ

- РТС

- Русагро

- РусГидро

- Сбербанк

- Северсталь

- Серебро

- Система

- спред

- Сургутнефтегаз

- ТГК-1

- Уралкалий

- Финансовая отчетность

- Фосагро

- ФСК Россети

- Фундаментальный анализ

- Черкизово

- Чистый долг

- Энел Россия

- Юнипро

Спасибо за обзор.

Тут хотелось бы задать один вопрос по последнему абзацу:

«на долгосроке невероятно низкая база для роста, ведь возможностей для дифференцированного развития бизнеса достаточно много.»

А последние 10 лет этих возможностей не было? И если были, почему до сих пор эти возможности не реализованы и что указывает на то, что они будут реализованы в долгосрочной перспективе?

Считаю что возможности были и остаются. Реализовывались, реализуются и будут продолжать. Но реализовывались медленно, в будущем также быстрый рост сомнителен.

Так или иначе перемены в руководстве Мосбиржи, которые были в 2015 (меньше 10 лет назад) ускорили реализацию возможностей. Хоть и незначительно.

Григорий Богданов, на самом деле, я впервые могу написать, что не согласен с вашей оценкой компании. У компании нет драйверов и точек роста в настоящий момент. У компании очень высокий процент ЧП идёт на дивиденды. При таком раскладе оценивать её можно по дивидендной доходности и тогда цена ей — 80-90 рублей в зависимости от настроений на рынке.

И совершенно неясно, почему при выборе между МБ и Сбером нужно делать выбор в пользу МБ. Это просто ещё один дивитикер в портфель для диверсификации — не более. ИМХО, конечно.

Но в целом, если вы не согласны, значит вы прочитали, сравнили со своим мнением, придерживаетесь своего мнения. На мой взгляд, это отлично.

P.S. Если Мосбиржа будет болтаться 80-90 руб. это прекрасная возможность для спекуляций. Да, «просто еще одних спекуляций», но все же...)

Григорий Богданов, я просто всегда отношусь к компаниям, которые есть у вас в портфеле как к компаниям, которые вы оцениваете позитивно. и потому поспешил ввязаться в спор без повода :)

статья ваша, в целом, действительно, скорее нейтральная. спасибо, что пишете их! :)

Я знаю о психологической ловушке, что человек из-за инстинкта самосохранения всегда к какой-нибудь негативной/разгромной информации относится более внимательно. И если два человека выступают: один с позитивом, другой с негативом, мы подсознательно считаем второго более компетентным (даже если это не так).

Исходя из этого я понимаю, что написание негатива это всегда в каком-то смысле игра на чувствах читателя. Стараюсь быть с этим внимательным.

Что касается компаний… то я не провидец, и невозможна ситуация, чтобы все что у меня лежит в портфеле было идеально без соринки. Есть компании получше, есть компании похуже. Я со многими расстаюсь достаточно тяжело, но все же с некоторыми расстаюсь.

При этом по каждой у меня выделены доли на удержание и доли на спекуляции. В частности совсем свежая сделка по Мосбирже это покупка по 90 и продажа по 94.50. До этого была покупка ниже 90 тажке с положительным закрытием. Это значительно скрашивает ситуации с долгим раскрытием стоимости (хотя я опять же не провидец, может она никогда не раскроется, а это я все сам себе надумал).

В общем, я уже новую статью в комментах завел, пора тормозить.

Успехов!

И не просто на 0,25, а на 5-6-7%?

В этой ситуации вроде сбер тоже выигрывает, но в долгосрочной перспективе, чем дольше продержаться ставки тем больше выиграет сбер.

А вот в краткосрочной мы увидим падение сбера, так как у него много на балансе облигаций, которые будут обесцениваться, соответственно и прибыль будет падать.

а вот с мосбиржей нам такого не грозит.

Не смотря на то, что эти бумаги относятся к финсектору, цикличный Сбер и скорее контрцикличную биржу никогда в один ряд не ставил.

Григорий Богданов, они тупо перекладывают снижение процентных доходов на комиссии. При этом убивают своих собственных клиентов и теряют в оборотах. Логика волка в стаде овец в целом понятна. Но в перспективе они останутся без процентов и без клиентов. По крайней мере срочка вообще может очень быстро схлопнуться после еще одного-двух неосторожных движений.

Так что Ваш вывод о стабильности бизнеса малость контрастирует с динамикой цен на акции в последнее время. Она легко может и на 50 сходить. Долгосрочный даунтренд по крайней мере однозначно на юг указывает.

Что касается даунтренда и аптренда, то это все наша родная экстраполяция.

Но исходя из вашего тезиса о перекладке влияния процентов на клиентов, с учетом возможного предстоящего снижения ключевой ставки, вы наверняка уже покинули Мосбиржу.

Я желаю вам успехов на том рынке, где вы торгуете!

Я как раз торгую фортс и мне происходящее — это отпиливание руки по живому без наркоза тупой ржавой пилой.

Если мамбе нафиг был не нужен фортс — зачем было агрессивно поглощать ртс???

Так и сидели бы в своем отсталом болоте. А мы бы были в топ срочных бирж.

Убьют срочку — начнут на споте комисы задирать. Так что готовьтесь морально.

Я хорошо понимаю вас по-человечески и понимаю, что вам обидно, чувствую боль в ваших словах. Но я не тот человек, на которого нужно переносить негатив в связи со случившимся. На самом деле и вам он тоже ни к чему.

Всего вам доброго!

Соответственно, в таких условиях численные показатели становятся менее важными, чем субъективное восприятие перспектив.

Ярчайший пример — Тесла. Она стоит дофига только потому, что менеджмент убедил инвесторов в перспективах.

А что мы увидели за 7 лет? Одно невнятное и никому ненужное изменение спеки основного контракта и несколько кратных повышений комиссий. Все. Даже надежды на Единый пул до конечных клиентов не транслируются. Все равно брокера дерут за перенос через 19 часов. Кроме 1-го. Но это не благодаря Бирже, а в силу своего первоначального технологического совершенства.

Засим откланиваюсь.

Григорий, спасибо огромное, как всегда обзор достаточно информативен и интересен!

Вы считаете, что будут и промежуточные дивы осенью?

После предыдущего раза с испугом компании, сложно сказать, т.к. мы не знаем где будет рынок и какой он будет. Пока вероятность промежуточных 60-70%.

Плюс в акциях жестко падает ликвидность.Уралкалий, Сургут об, Башнефть об и т.д. и тп.Рынок постоянно сжимается((