Проклятие среднего игрока

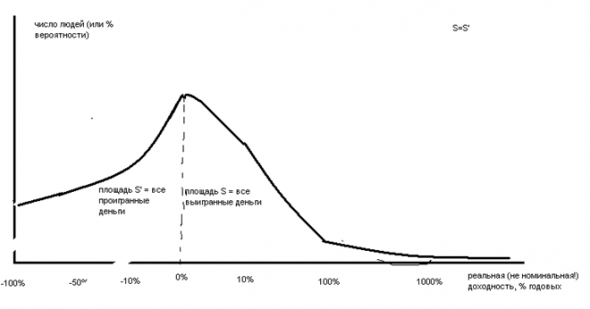

Давайте обобщим мысль в важном рисунке (нарисовано наспех, как курица лапой, знаю – но лучше куриной лапой по делу, чем красиво всякую ересь). Чего ждать среднему участнику от биржи в частности, и инвестирования вообще.

Нулевая реальная доходность будет центром распределения, обратим внимание на отклонение доходности как вправо, так и влево. Вертикальная ось – годовая доходность (реальная с учетом инфляции), горизонтальная – вероятность ее получить. Если в игру начнут играть реальные люди, вероятность будет реальным процентом тех, кто получит тот или иной результат. Рисунок грубый. Нам сейчас не важна точность, важна идея. Для начала фиксируем, что ноль — центр распределения. Именно к нулевой доходности будет стремится безрисковая ставка, чуть выше (но не более 2-3%) даст покупка индекса со всеми налогами, комиссиями и т.д. Срочный рынок же, как известно, вообще игрока с отрицательной суммой, здесь мы ему даже польстим.

То, что простирается вправо и влево – называется хвостами распределения. В правом хвосте у нас победители, имеющие положительную доходность, в левом неудачники с отрицательной. Длина хвоста – это цифра предельно возможной доходности. Правый хвост длиннее, потому что проиграть можно только 100%, а выиграть можно и 200%, и 2000%. Зато правый хвост тоньше. Площадь S, расположенная вправо от медианы, должна соответствовать площади S”, расположенной влево. Хотя бы только отсюда виден важнейший принцип.

Победителей будет меньше, чем проигравших.

Это следует также из того, что часть победителей обязаны своим успехом не случайности, а умению. Та часть, что оказалось в правом хвосте случайно, будет ротироваться год от года. Но неслучайная часть засела в правом хвосте всерьез и надолго, она там, с большой вероятностью, будет и завтра. Если инвестор не относится к ней, его место в распределении только поэтому будет смещено влево от центра.

Если у игрока нет явных преимуществ в игре, он с большей вероятностью будет инвестировать под отрицательную доходность, чем положительную.

Звучит неожиданно, зато правда. По данным Центробанка России, среднестатистический брокерский счет, открытый в России, живет активной жизнью 9 месяцев. Обычно этого срока хватает, чтобы средний инвестор мог проиграть свои средние деньги и успокоится. Это в лучшем случае, если счет открыт у брокеров на легальной бирже. На форексе все значительно хуже.

Как-то довелось откровенно беседовать с одним работником индустрии. Ему было скучно, и он знал, что я знаю. «А я вот раньше в банке работал, там тоже на биржу клиентов выводили, но плеч не давали, — вспоминал он, – и год неплохой был. Так по итогам года каждый второй даже НДФЛ заплатил». То есть подразумевалось, что было с чего платить налог на доходы физического лица. Каждый второй в плюсе, представляете, какое чудо-то? Это рассказывалось в жанре охотничьих баек.

***

Хвосты связаны с отклонениями от пассивного инвестирования. Раз и навсегда купив акции крупнейших компаний и добавив гособлигаций, сложно заработать много, но еще сложнее потерять. Чтобы на счете была динамика, надо что-то делать.

Что важно в активных инвестициях и спекуляциях? Взятые в совокупности, они не создают новый капитал. Все как за карточным столом? Все так, и не забыть оставить чаевые официанту – бирже, брокеру, частному советнику. При этом официант будет мешать, давать советы «ходи с бубей» и уверять, что это не игра, а забота о вашем будущем.

Таким образом, даже у новичка возникает выбор между двумя стратегиями – либо пассивный подход и жмемся к нулю, либо берем лукошко и начинаем отбирать лучшие артефакты (а то берем трейдерское ружьишко и сразу на кабана). Вся эта охота и собирательство ради того, чтобы откусить свою долю с правого конца распределения. Но не занесет ли нас, наоборот, влево?

Казалось бы, здравый подход, не умеешь – не берись. Под «умеешь» подразумевается «умеешь лучшего среднего участника» и «есть основания полагать, что после уплаты издержек твой плюс оправдает твои усилия». Это довольно смелое предположение, но чем меньше знаешь – чем крепче спишь.

Само существование столь ликвидных финансовых рынков обусловлено, в первую очередь, когнитивной иллюзией: средние и худшие игроки кажутся себе лучше среднего. Это главный двигатель механизма, скорее всего, вечный.

Что еще стоит повторить? Ранее было обосновано, что…

В масштабах человеческой истории идеальная пассивная инвестиция будет стремится к нулевой доходности.

Если все сложится хорошо, то максимум 2-3% годовых реальной доходности. Это верхняя граница диапазона.

Под словом «идеальная» подразумевается не самая прекрасная инвестиция, а результат абстрагирования, лабораторно чистый объект. Вроде как идеальный газ в физике.

***

Дальше – больше.

Из того, что доходность всех пассивных инвестиций на земле стремится к нулю, следует, что доходность всей массы активных инвестиций и спекуляций планеты – отрицательная. Призовой фонд турнира в точности равен объему пассивного пирога, на который они играют, минус издержки на ведение игры, отдаваемые государству, индустрии и паразитам.

Ничего личного, только математика. Так что если кто-то вам скажет, что на бирже может быть счастье всем, даром и никто не уйдет обиженным – гоните этого спикера. Скорее всего, это жулик, который хочет выманить ваши деньги, а больше ему ничего не надо. Как вариант, сумасшедший. В лучшем случае, новичок, только что отдавший деньги жулику, и все еще пребывающий под впечатлением.

И последний глоток правды. Средняя доходность инвестиций – не то же самое, что доходность среднего инвестора, и это плохая новость для последнего. Крупные инвесторы потому и крупные, что играют в эту игру лучше среднего. Есть прямая зависимость между величиной капитала и темпом его роста (впрочем, до определенного предела).

«Среднеарифметический» портфель, возможно, и мог бы претендовать на среднюю по планете доходность. Но давайте не путать разные значения слова «средний». Например, средняя зарплата по России в момент написания этой строки чуть более 40 тысяч рублей, но зарплата среднего россиянина немногим более 20 тысяч. Медиана – это не среднее арифметическое. В мире финансов она меньше.

Портфель медианного инвестора весит меньше, чем средний портфель, и управляется хуже.

При этом средний портфель тяготеет всего лишь к нулевой доходности. А значит…

Доходность среднего инвестора в глобальном масштабе на долгом периоде всегда была отрицательной и останется таковой.

Вот теперь все.

Среднего инвестора, как правило, губит излишняя активность. Если бы он не дергался и считал издержки, его не могло бы занести ощутимо влево от центра распределения. Даже если бы его сносило, центр притягивал бы его к себе. Но, как правило, средний инвестор считает себя умнее среднего, рвет этот страховочный трос и отплывает в свободное плавание. Далее обычно тонет, сразу или постепенно.

Помимо транзакционных издержек активного инвестирования, этому способствует правила деления «призового фонда». За вычетом комиссии объем выигранного равен объему проигранного. Но правый хвост распределения, во-первых, длиннее, во-вторых, там собраны более крупные ставки (с каких бы ставок не начинали лучшие игроки, довольно быстро их ставки станут сильно крупнее средних). Таким образом, на выигравшей стороне всегда будет игроков меньше, чем на проигравшей. Всегда. Независимо от правил игры, мастерства участников, комиссионных издержек и т.д. Чтобы годами кормить одного волка Уолл Стрит, нужно много маленьких поросят.

На всякий случай, оговорка: это не вариант евангелия от Сергея Спирина и не ода пассивным инвестициям. Хотя среднему игроку — да, лучше сидеть в пассивных инвестициях и не дергаться. Но я как бы точно знаю, что можно оказаться в правом хвосте — я там был последние 5-6 лет. Можно. Только сложно. Самое забавное, что сильнее всех мне взялись бы оппонировать (мол, прибыль это легко и просто) люди, толком в правом хвосте никогда не бывшие: околорыночное жулье и их несчастные прихожане.

на данный момент офз выгоднее и спекулятивнее фонды, деньги на фонду не идут… поэтому индекс ммвб10 стоит на месте уже 2 года