Мировая рецессия начнется с ЕС

Все больше встречаю информации о новом финансовом кризисе и старте мировой рецессии. Заголовки в СМИ так и «кричат» подогревая панику. При чем первые материалы о надвигающейся рецессии начались еще в начале 2018 года, когда S&P500 успел вырасти на рекордных 8% в рамках одного месяца, а потом прокатится вниз на 12% с локального максимума. При этом все говорят и пишут именно о рецессии США. Безусловно длительный растущий цикл должен смениться циклом спада и замедления экономики. Это будет нормальным явлением и является базовым понятием в экономике. Длительный растущий цикл подходит к своему логичному завершению. С этим фактом я не спорю. Но начнется ли он так быстро, как об этом пишут СМИ? И начнется ли он с США? Давайте разбирать.

Экономические данные США

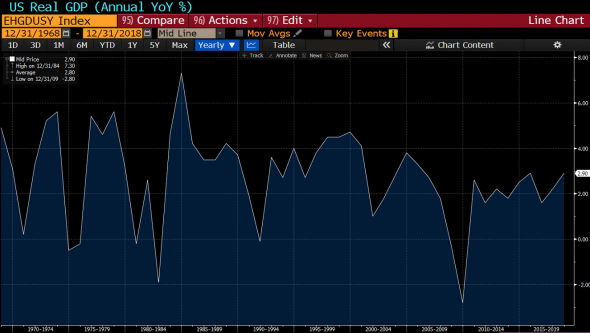

Показатели темпов экономического роста Соединённых Штатов сейчас находятся на своих стандартных отметках. Реальный ВВП США на уровне 2010-2015 годов. А это уровни ВВП после программы QE, которую ФРС запускало 3 раза. Сейчас же ФРС активно проводит ужесточения своей монетарной политики путем повышения ставки и QT. При этом данные реального ВВП такие же, как и при QE, что говорит об эффективности экономики.

График 1. Динамика реального ВВП США

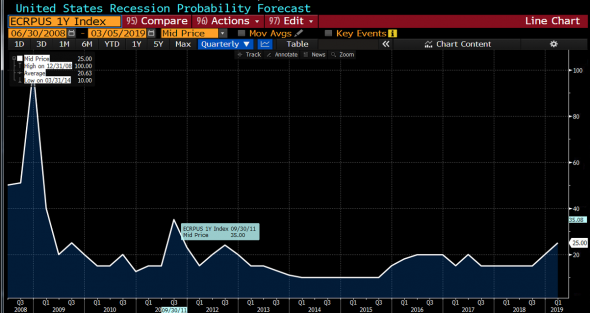

Возвращаясь к вопросу рецессии, в Bloomberg можно посмотреть вероятность её наступления, которое включает прогнозы и ожидания ведущих предприятий. То есть насколько сам рынок оценивает вероятность рецессии. По этим данным, в том же 2011 году этот показатель составлял 35 пунктов. Сейчас же показатель растет, но находиться на отметке 25 пунктов. К слову, перед коллапсом 2008 года среднее значение данного показателя составляло 45-50 пунктов (после чего и собственно и началась последняя рецессия).

График 2. Ожидания рецессии в США

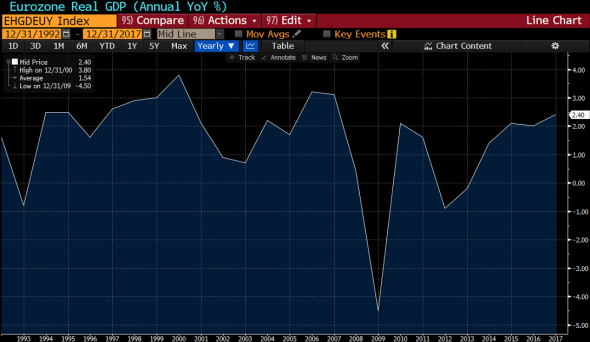

Как я писал выше, рецессия — это нормальное явление и его стоит ожидать, ведь после агрессивного прироста по ВВП, всегда наступает замедление. Но вот новый мировой нисходящий экономический цикл я думаю начнется именно с ЕС. Их экономические данные выглядят куда более негативней, нежели в США.

Экономические данные ЕС

График 3. Динамика реального ВВП ЕС

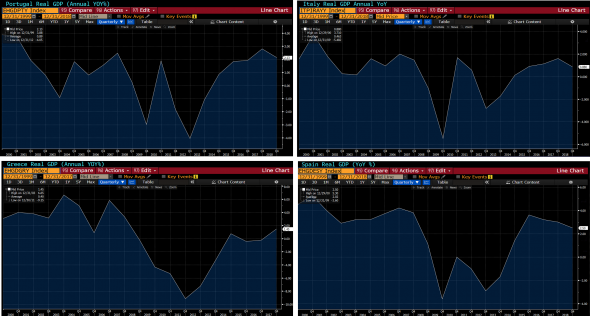

В 2011-2012 году, когда в США ждали рецессию, а она так и не наступила, она полным ходом наблюдалась в ЕС. Снижение реального ВВП в ЕС шагнуло за 0, что и побудило ЕЦБ перенять опыт ФРС и запустить масштабную программу QE, которую они официально свернули в конце 2018 года. Но как по мне – поторопились. Проблема ЕС заключается в экономической слабости тех стран, которые тянут её вниз. Если мы посмотрим на данные ВВП стран PIGS (Portugal, Italy, Greece, Spain), то три из них уже вступают в рецессию.

График 4. Динамика реального ВВП PIGS

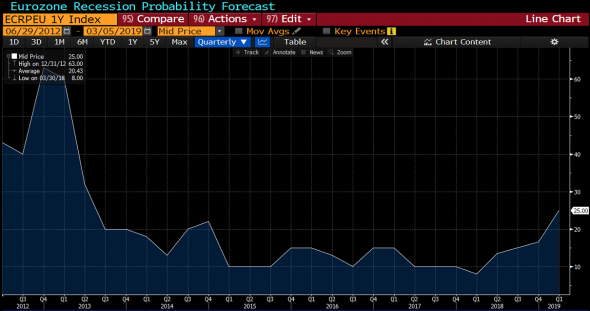

Для разгона экономики необходимо стимулировать потребителя. Их стимулирование должно проходить через «дешёвые деньги», которые ЕЦБ поставлял на рынок 4 года. Сейчас европейский рынок в состоянии шока. И на его фоне куда более перспективней сейчас смотрится США с активно растущими показателями прибыли и стабильно высоким ВВП. Перетёк капитала с ЕС в США сможет поддержать второго и обрушить первого. Поэтому не смотря на тот факт, что вероятность рецессии в ЕС оценивается идентично, как и в США (на отметке в 25 пунктов), я думаю, что прогнозы рецессии в Еврозоне будут активней расти чем в США. Отток капитал тому подтверждение.

График 5 Ожидания рецессии в ЕС

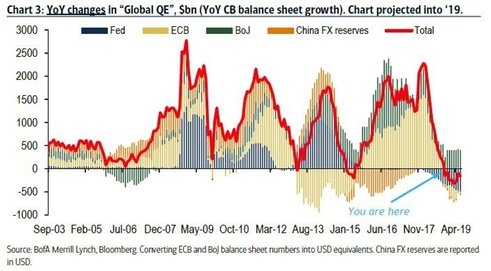

Еще интересные данные нашел на просторах интернета. График ниже демонстрирует отток капитала с рынка. Активное QE от ФРС, ЕЦБ и Банка Японии постепенно нивелировалось и благодаря действиям ФРС в 2018 году вовсе ушло в отрицательную зону. Напомню, что ФРС изъяло из системы почти 500 млрд. долларов. И это безусловно скажется на мировой экономике.

График 6 Динамика глобального QE

Вывод

Рецессии быть. Миновать её никому не удастся, ведь на сегодняшний день мировое сообщество тесно связано друг с другом. До конца сможет продержаться тот, у кого больше капитала. И если выбирать между США и ЕС, то я склоняюсь к началу рецессии у второго. Не смотря на QT в США, внешние потоки смогут простимулировать экономику весь 2019 год. Но вот со второго/третьего квартала экономика ЕС будет постепенно погружаться вся в рецессию и обрушит мировой карточный домик.

NelEvg, За цель себе не ставил дать рекомендацию по активам, а именно описать наиболее вероятный сценарий начала рецессии. Но если по фонде — то тут однозначно шорт шорт шорт. Европейскай фонда откатила на 15% после лоу в начале года и сейчас уперлась в сопротивления 3300 (по euro50). От этой точки будет идти обратно вниз.

На конец 2019 и 2020 нужно быть максимально в кеше, чтобы начинать закупаться после первых признаков окончания рецессии. А это может быть уже с 2021.