Газпромнефть — разбор отчета за 2018 / перспективы

В одном из своих видео я рассматривал ориентировочный коридор цен на нефть в текущем году. Ролик был записан 17 января и с тех пор мало что поменялось.

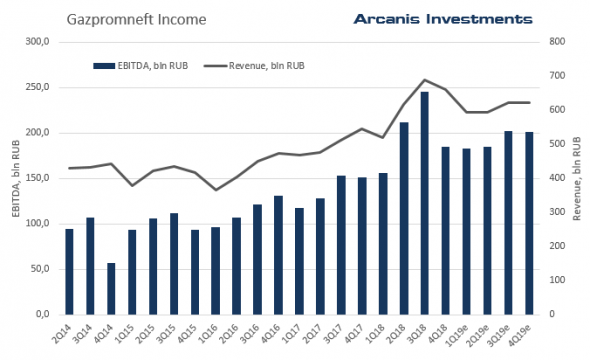

Взяв за основной сценарий $60 за баррель, получается, что показатели выручки и EBITDA Газпромнефти останутся приблизительно на том же уровне по итогам года. Ожидаемый рост добычи на 2,5-3%, также, поспособствует достижению этих планок даже с учетом более низкой прогнозной цены нефти по году, чем в 2018.

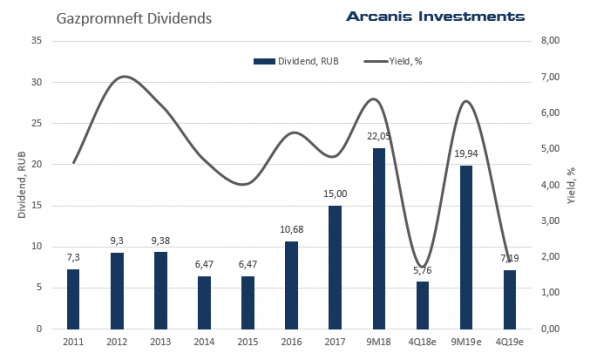

Если взять достаточно грубый расчет, то уровень дивидендов (при выплате 35% МСФО) окажется сопоставим с 2018 годом.

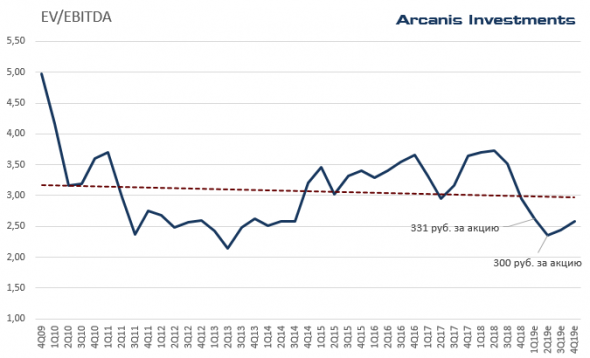

Последняя корректировка цены с максимумов в районе 400 руб. за акцию до 331 руб. (закрытие пятницы 01.03.19) приблизила цену к 315 руб. за бумагу. Именно от этой цены, на мой взгляд, стоит отталкиваться, собирая позицию по бумаге.

По показателю EV/EBITDA идеальная цена — 300 рублей за акцию. Это был бы уровень самых низких оценок после кризиса 2008 года.

Выводы

Ситуация для компании начнет значительно ухудшаться лишь в случае, если цена на нефть пойдет ниже $50, т.к. в этом случае бюджетное правило фактические сведется на нет и стоимость нефти в рублях начнет стремительно падать, несмотря на девальвацию рубля. Впрочем это актуально для всех нефтяных компаний России.

Среднесрочное нахождение цены ниже $50 в этом году трудно представить и я полагаю, что средняя цена по году будет укладываться в $60 за баррель.

До выплаты дивидендов есть ещё достаточно времени (порядка 4 месяцев), поэтому следует формировать/докупать позицию частями. Скажем, использовать каждые 10 рублей снижения цены акции для покупки 20-25% от желаемого суммарного объема.

Преимуществом данной компании перед другими нефтяниками заключается в потенциале роста доли прибыли, направляемой на дивиденды. Если верить словам руководства, то они уверенно смотрят в этом направлении.

С другой стороны, сам факт того, что это госкомпания — фактор риска, поэтому я бы не рекомендовал держать долю этих акций в портфеле выше 10%.

Данный обзор не может рассматриваться или использоваться, как инвестиционная рекомендация и носит лишь информационный характер.

Наше сообщество VK: https://vk.com/arcanisinvestments