Что можно покупать из высокодоходных облигаций (ВДО)?

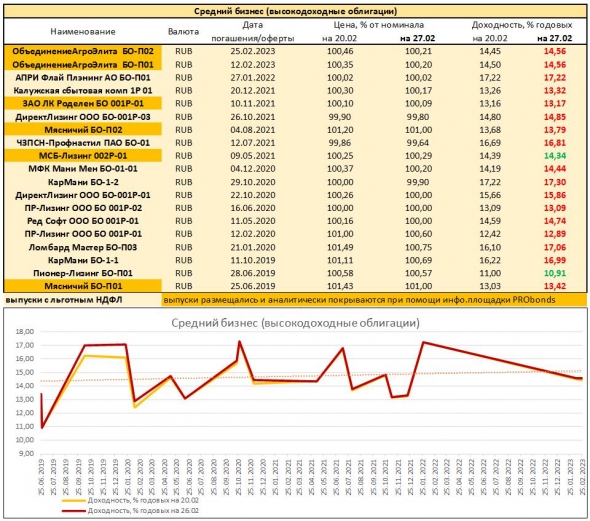

В таблице — наиболее ликвидные бумаги в секторе малых выпусков/среднего бизнеса (до 500 млн.р.). Критики за этот сектор рынка я получаю непередаваемое количество. Она справедлива в части, касающейся всего рынка: низкопробные выпуски будут всегда и везде, нужно выбирать. Но есть и неприятие к всему сектору. А он существует, будет развиваться, и в нем есть хорошие истории. С более высокими в сравнении с широким рынком доходностями и, как правило, более скромной ликвидностью. В подтверждение – индекс высокодоходных облигаций, рассчитываемый Cbonds.

Ряд имен я лично выводил на рынок. В разное время это были выпуски ДиректЛизинга, Ред Софта, ПР-Лизинга, ТД Мясничий, ОбъединенияАгроЭлита, МСБ-Лизинга, ЛК Роделен. И не весь этот ряд мне нравится. Хотя в некоторых именах уверенность достаточная. Как минимум, в том, что вероятность их дефолта ниже среднерыночных 11%.

Про 11% дефолтов. Мой коллега Максим Потапенко недавно делал исследование дефолтности русского облигационного рынка. Итогами стали 3 вывода:

1. Средний процент выпусков, попадающих в дефолт – 11% (на статистике с 2005 по 2018 годы).

2. Вероятность дефолта не зависит от величины выпуска. Для выпусков величиной до 500 млн.р. доля дефолтов – 11,1%.

3. Вероятность дефолта прямо пропорциональна сроку жизни облигации. Доля облигаций, попавших под дефолт в течение первого года (точнее 10 месяцев) с момента начала размещения – менее 0,5%.

На основе этих выводов мы скомпоновали простую стратегию: покупать облигации с высокой доходностью и без явных риск-факторов в ходе размещения и продавать их через 6-15 месяцев. Стратегия сейчас приносит около 14,5% годовых.

Несколько тезисов про самих эмитентов. Разделю их на 3 группы.

Первая группа. Я их не изучал/-ил. Это:

• Калужская сбытовая компания,

• ЧЗПСН-Профнастил,

• Мани Мэн,

• Ломбард Мастер,

• Пионер-Лизинг,

• АПРИ Флай Плэнинг (в процессе изучения),

• ПР-Лизинг (компания быстро растет и меняется, требуется погружение).

Без мнения. Не понимаю. Не беру. Но рассматриваю

Вторая группа. По моему мнению, рискованные компании:

• КарМани (смена владения, убытки),

• Ред Софт (деньги взяты на создание системы распознавания лиц, но почти год нет продукта; выручка от одного заказчика – ФССП; основа баланса – внеоборотные активы, которые к тому же переоценены на 70 млн.р.; возможно, раскрывается не вся бухгалтерия),

• ДиректЛизинг (из плюсов растущий лизинговый портфель и растущая прибыль; но предполагаемый кэптив с организатором ИК ЦЕРИХ; облигационный долг составляет 90%+ в портфеле заимствований и набран стремительно, тогда как собственный капитал пока не более 5% портфеля).

Риск не принимаю. Не беру.

Третья группа. Эмитенты, достойные рассмотрения:

• ТД Мясничий (быстро растущая, с хорошей рентабельностью розничная сеть, входит в красноярский холдинг Goldman Group),

• ОбъединениеАгроЭлита (также входит в Goldman Group; относительная долговая нагрузка эмитента и поручителей снижается, соотношение долг/EBITDA по 3 кварталу 2018 в районе 2,5),

• МСБ-Лизинг (прибыльная компания, с давней историей поступательного роста, с долей собственного капитала в портфеле более 20%, долей просроченных лизинговых платежей менее 2%)

• ЛК Роделен (прибыльная компания, также с давней историей поступательного роста, чуть крупнее МСБ, чуть уступает ему по финансовым метрикам).

Очевидно, любой анализ не гарантирует полного блокирования будущих проблем и дефолтов. Он снижает вероятность таких сценариев. Рынок малых выпусков (или ВДО, высокодоходных облигаций, как его часто называют) поддается изучению и работе. Надеюсь, приведенная информация, учет сроков удержания бумаг, опора на качественных эмитентов и Вам помогут в его освоении.

#probondsмонитор #вдо

@AndreyHohrin https://t.me/probonds

Ынвестор28 февраля 2019, 08:46Ок, сначала посмотрел табличку и уже готовился писать гадость) но потом прочитал текст. Гадость писать передумал) ибо похоже довольно объективно. Красной тряпкой для меня были кармани И манимеН. Все это мфо показывают убытки, однако при этом продают франшизы. Франшизы на что? Я знаю как про… ть ваши деньги? В общем шарашк.+4

Ынвестор28 февраля 2019, 08:46Ок, сначала посмотрел табличку и уже готовился писать гадость) но потом прочитал текст. Гадость писать передумал) ибо похоже довольно объективно. Красной тряпкой для меня были кармани И манимеН. Все это мфо показывают убытки, однако при этом продают франшизы. Франшизы на что? Я знаю как про… ть ваши деньги? В общем шарашк.+4 Alexrad28 февраля 2019, 09:52А какой то ETF или структурный продукт есть на этот сегмент?0

Alexrad28 февраля 2019, 09:52А какой то ETF или структурный продукт есть на этот сегмент?0