17 февраля 2019, 01:21

Теория управления... счетом?

Тут недавно помянули теорию оптимального управления. Жаль без конкретики. Зато Дмитрий Новиков недавно даже пытался протолкнуть идею об управлении эквити как опционной позицией. Там и свихнуться не долго, но тема по-своему интересная.

А я предлагаю взглянуть на это по-взрослому. Спрячем оптимальность под ковер, тут и без нее есть над чем подумать. Итак один из простейших видов систем управления — следящая система:

y(t) = F[ x(t), g(t), u(t) ]

где y(t) — сигнал на выходе системы, x(t) — вектор состояния системы, g(t) — уставка, u(t) — управляющее воздействие

Задача системы — повторять задающее воздействие g(t).

Ну что? Сразу ведь понятно, как это применить в трейдинге? Я так и подумал! Поэтому мы с вами тотчас приступим к делу:

1) За y(t) возьмем баланс нашего любимого (как и полагается, многомиллионного и секретного) счета.

2) За единственную наблюдаемую переменную состояния системы x(t) возьмем стоимость Ришки

3) Задающее воздействие? Элементарно — хочу, чтобы счет постоянно рос на 100 пунктов в час.

4) Закон управления? Это самое интересное, но цель поста — воспалить сознание читателей. Мне нужны ваши эмоции и мысли, поэтому я не засоряю ваше сознание конкретикой (но на графике все видно :)). Так победим!

Уравнение системы (для наглядности время t будем измерять в часах, см. п. 3 выше):

dy/dt = u(t) * dx/dt

g(t) = 100 * t

Что оно описывает? Да это ж дифференциальное уравнения лудоманства в чистом виде! А именно: скорость изменения баланса нашего счета пропорциональна изменению цены Ришки с коэффициентом u(t).

Т.е. мы подключаем наш счет к рынку с коэффициентом усиления u(t). Это кстати очень глубокая мысль. Дарю.

А вот как это выглядит в понятном любому обитателю смартлаба виде:

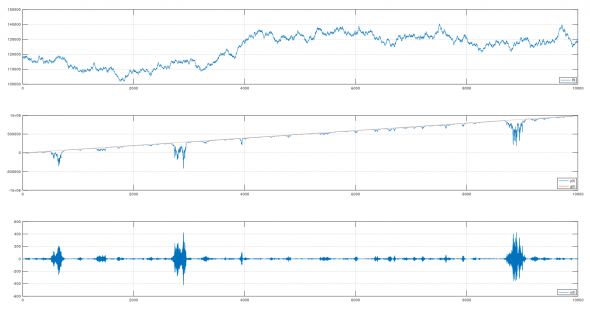

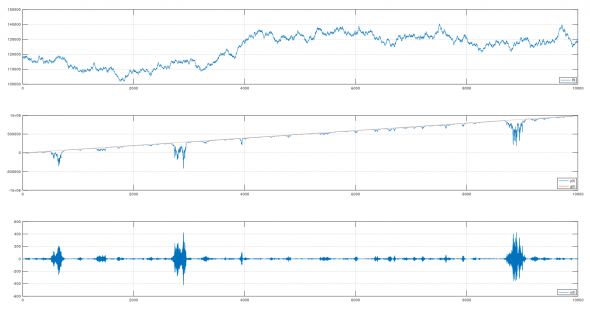

Вверху — можно считать часовой график RI, смоделированный с волатильностью 23% (специалисты тут могут потренироваться в волновой разметке и в обнаружении трендов).

Посередине — наш красавец счет (в пунктах). Как видите — система управляет им как ей велено — счет растет с заданной скоростью. Автоматика-телемеханика и никакой уличной магии.

Внизу — наше управляющее воздействие, т.е. рыночная позиция в контрактах.

Ну как? Предвидя некоторую критику по поводу просадки, я все-таки на всякий случай озвучу, что вы видите на картинке: на входе абсолютно случайное движение цены, а система управления преобразует его в рост вашего депозита с заданной скоростью. Лично я всегда думал, что это очень круто, но это конечно не миллионы за час-другой на тусовке трейдеров-чемпионов (которые, к слову, допускают просадки и покруче) :)

Пробуйте и делитесь результатами. Здесь не паханное поле для исследований. Думаю будет интересно.

А я предлагаю взглянуть на это по-взрослому. Спрячем оптимальность под ковер, тут и без нее есть над чем подумать. Итак один из простейших видов систем управления — следящая система:

y(t) = F[ x(t), g(t), u(t) ]

где y(t) — сигнал на выходе системы, x(t) — вектор состояния системы, g(t) — уставка, u(t) — управляющее воздействие

Задача системы — повторять задающее воздействие g(t).

Ну что? Сразу ведь понятно, как это применить в трейдинге? Я так и подумал! Поэтому мы с вами тотчас приступим к делу:

1) За y(t) возьмем баланс нашего любимого (как и полагается, многомиллионного и секретного) счета.

2) За единственную наблюдаемую переменную состояния системы x(t) возьмем стоимость Ришки

3) Задающее воздействие? Элементарно — хочу, чтобы счет постоянно рос на 100 пунктов в час.

4) Закон управления? Это самое интересное, но цель поста — воспалить сознание читателей. Мне нужны ваши эмоции и мысли, поэтому я не засоряю ваше сознание конкретикой (но на графике все видно :)). Так победим!

Уравнение системы (для наглядности время t будем измерять в часах, см. п. 3 выше):

dy/dt = u(t) * dx/dt

g(t) = 100 * t

Что оно описывает? Да это ж дифференциальное уравнения лудоманства в чистом виде! А именно: скорость изменения баланса нашего счета пропорциональна изменению цены Ришки с коэффициентом u(t).

Т.е. мы подключаем наш счет к рынку с коэффициентом усиления u(t). Это кстати очень глубокая мысль. Дарю.

А вот как это выглядит в понятном любому обитателю смартлаба виде:

Вверху — можно считать часовой график RI, смоделированный с волатильностью 23% (специалисты тут могут потренироваться в волновой разметке и в обнаружении трендов).

Посередине — наш красавец счет (в пунктах). Как видите — система управляет им как ей велено — счет растет с заданной скоростью. Автоматика-телемеханика и никакой уличной магии.

Внизу — наше управляющее воздействие, т.е. рыночная позиция в контрактах.

Ну как? Предвидя некоторую критику по поводу просадки, я все-таки на всякий случай озвучу, что вы видите на картинке: на входе абсолютно случайное движение цены, а система управления преобразует его в рост вашего депозита с заданной скоростью. Лично я всегда думал, что это очень круто, но это конечно не миллионы за час-другой на тусовке трейдеров-чемпионов (которые, к слову, допускают просадки и покруче) :)

Пробуйте и делитесь результатами. Здесь не паханное поле для исследований. Думаю будет интересно.

Читайте на SMART-LAB:

Сможет ли ИИ обогнать рынок? Выясняем на «Финам Арене»

Команда Trade API «Финама» запустила проект — « Финам Арена» — в рамках которого исследует возможности нескольких крупных языковых моделей по полностью автономной торговле на биржах...

14:33

Рынок ипотеки в феврале: рост по рыночным программам и ожидаемое снижение по льготным

Выдача ипотеки в феврале: оценка Аналитического центра ДОМ.РФ

14:28

Я Вам ответил в своем топике — задача решена, всем откликнувшимся — респект и уважуха.

Что касается применения теории управления к рыночным (и не очень) процессам — могу рассказать пару историй из жизни. Если вкратце — без модели того, что происходит внутри черного ящика, шансов практически нет.

Будет любопытно — маякните — отпишусь.

Каждый третий сигнальщик постиг этот метод.

Размер средств на счете:

Загрузка счета (объем позиций), т.е. управляющее воздействие:

пост интересный. но за что недолюбливаю математиков, они заставляют всех следовать их собственному птичьему языку, вместо того чтобы хоть немного постараться объяснить главный вывод обычными словами.

ведь что такое математика: перевод на язык символов некоей модели реальности и манипуляция этой моделью с помощью языков символов.

почему математики считают что объяснять обратное преобразование, из языка символов в реальный смысл — это западло?