Ситуация на рынке нефти постепенно стабилизируется

Обвальное падение нефтяных цен привело к существенному отскоку.

Из-за приостановки деятельности правительства публикация отчета Комиссии по товарным фьючерсным рынкам приостановлена, в связи с чем нет данных о позициях трейдеров на американском рынке. Попробуем разобрать, что говорят сами фьючерсные рынки.

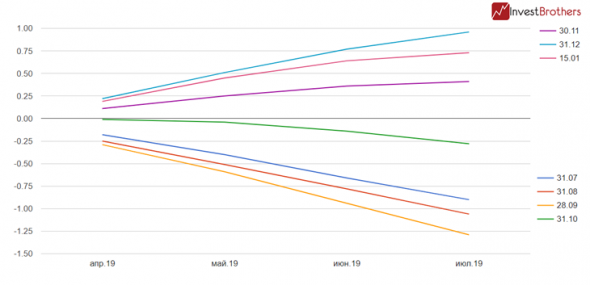

Сейчас в отличие от ситуации в середине лета-начале осени 2018 г. фьючерсные контракты на «черное золото» торгуются в контанго, то есть поставка сырья в будущем стоит дороже, чем сегодня. Таким образом, сланцевые производители могут хеджировать свои риски от падения котировок и продавать сырье с отсрочкой в месяцы или даже годы.

Данная ситуация не «на руку» ОПЕК+, так как сегодня главная задача для «картеля» создать ситуацию, которая приведет к сокращению запасов, так как когда на рынках бэквардация, становится не выгодно хранить нефть, потому что производитель должен будет оплатить премию за складирование, а также продать по более низкой цене в будущем.

Резюме

В то же самое время, по нашему мнению, чрезмерная бэквардация может привести к излишнему предложению, так как нефтяники будут стараться реализовать сырья как можно больше и как можно быстрее из-за того, что завтра цены будут ниже.

К примеру, к началу июля «черное золото» с поставкой через пять месяцев стоило на два доллара дешевле, чем при моментальной продаже. То есть многие компании могли перестать накапливать запасы и вылить свободную нефть на рынок.

Сейчас ситуация постепенно стабилизируется, что должно помочь ценам удержать нынешние уровни.

Другая статистика:

Может быть интересно:

- Активность иностранных инвесторов на российском рынке упала к многолетним минимумам

- «Умные деньги приступили к покупке американских акций

- Объем мирового долга достиг 244 трлн долларов

- Достижение целевого ориентира по инвестиционной идее

- Российский рубль вновь стал интересен спекулянтам?

- Перспективы рынка акций США. О чем говорят технические индикаторы?