15 января 2019, 01:51

Итоги портфеля 2014-2018

Кратенькая предыстория

Инвестициями я заинтересовался в 2008 году, начитавшись сначала книжек Кийосаки, а потом увидев рекламу ПИФов.

Цифры доходности меня поразили до глубины души, и, начитавшись информации, летом отнес свои небольшие накопления в понравившийся паевой фонд.

Осенью все упало, но управляющий успел треть фонда спасти и вывести в деньги. Однако такая подстава от рынка меня опечалила и я несколько лет не делал никаких действий в этом направлении.

Повторный интерес проснулся только через 5 лет, когда восстановил подушку безопасности. В этот раз решил действовать иначе, почитав еще умных книжек, а также статьи Олега Клоченка и Сергея Спирина. Портфель сформировал из самостоятельно отобранных акций, покупаемых на ММВБ.

Идеи для покупки тырил по интернету, выбор акций осуществлял интуитивно, на основании отзывов аналитиков и «аналитиков». В основном покупал и держал, заходил в терминал раз в неделю-месяц, стопы не ставил. Решения о закрытии позиции также принимал интуитивно. Придерживался стратегии широкой диверсификации. Прибыль и дивиденды реинвестировал. Довнесения средств стараюсь делать ежемесячно, к сожалению, удается не всегда и суммы не большие. Балансировку по факту не делал — было расширение инструментов за счет новых средств.

Сначала было 16 позиций.

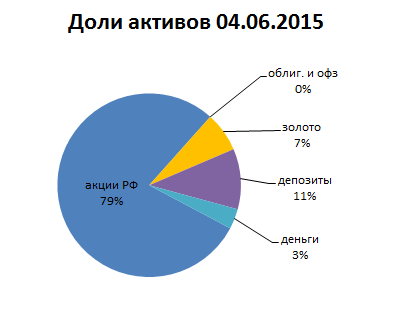

Через год позиций стало в 2 раза больше и распределение такое:

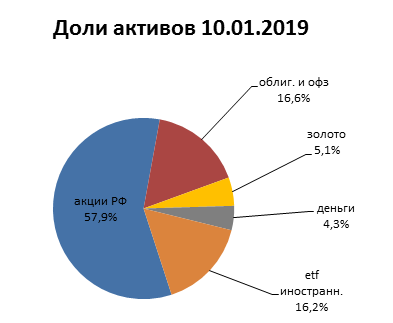

Портфель потихоньку рос, добавились другие классы активов и на начало этого года он выглядит так:

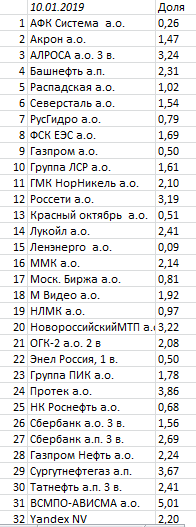

Акций российских компаний в нем:

Из других активов — ОФЗ, муниципальные акции, ETF.

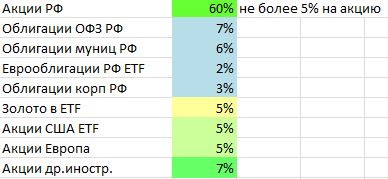

Решил в дальнейшем придерживаться такого распределения:

Итоги портфеля

На данный момент бумажная прибыль 72%.

Вроде, все растет и радует меня.

Я воодушевлен, коллеги!

На этой волне решил посчитать, как мой портфель обгоняет индексы и всякое другое.

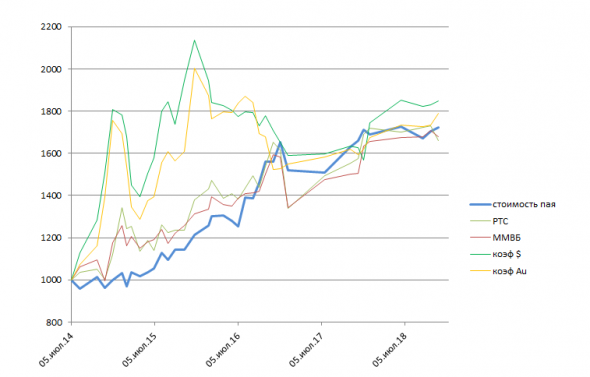

Составил табличку, привел все в единую валюту и к коэффициентам роста, построил графики и вуаля:

:) такой засады я не ожидал — просто вложения в индексы мосбиржи, в доллар или золото дали бы результат не хуже, а мучений было бы меньше.

С другой стороны, просадка в 2017 была меньше.

Выводы:

1) что-то я делал не так, если хотел большей прибыльности при сохранении приемлемого риска

2) надо лучше думать и тщательнее считать, когда что-то делаешь

Вот сижу и прикидываю, не пересмотреть ли распределения активов в сторону увеличения золотой подушки и иностранных ETF при сохранении или уменьшении доли облигаций…

Читайте на SMART-LAB:

NAT.GAS: Газовый арбитраж на пороге взрыва — зажжет ли Европа американский хаб?

На европейских рынках котировки на природный газ (TTF) сегодня взлетели на 45%, превысив отметку €46/МВт·ч ($570 за 1000 м³). Европа критически зависит от танкеров из Катара, которые сейчас...

02.03.2026

Подводим итоги по вводу жилья с начала года

Друзья, мы продолжаем делиться результатами нашей работы и сегодня подводим итоги по вводу с начала года. 🔥 Поддерживаем высокий темп: за январь-февраль этого года мы передали клиентам 5 445...

02.03.2026

А вот это не просто вложение в индекс? Список из практически всех основных бумаг индекса. Не представляю, как можно вникнуть в такое количество бумаг. Ну три бумаги можно вести, ну пять при наличии избытка свободного времени. Но 32...

Так это 14% годовых, мало с учетом что по рублевым вкладам за этот период средняя была 15% годовых.

Но вообще интересный опыт, сам на тему акции думаю.

По ОФЗ с 14 года работаете? Можете описать какую доходность показывал квик по 2-3 летним ОФЗ по годам с 14 года? Реально интересно.

Например по вкладам моя средняя

14 год — 12%, 15 год — 22%, 16 год — 18%, 17 год — 15%, 18 год — 12%.

Выгодно было в тот период вкладываться в ОФЗ по сравнению с вкладами?

Вижу, что объем акций сократили с 80% до 60%, добавили новых инструментов. Как, на ваш взгляд, вложения в золото, ETF и облигации себя оправдали? Не рассматривали идею уйти на 100% в акции?