Направленная торговля опционами с использованием календарных спредов

На данный момент в недельных сериях опционов в связи с праздниками не удобно создавать какие-либо позиции. Поэтому, примеры будут на месячных опционах. На недельных всё то же самое но в четыре раза быстрее и дешевле по премиям.

Первое, что пытаются делать трейдеры при направленной торговле опционами, это купить опцион в предполагаемом направлении движения базового актива. При ожидаемом росте – купить колл, при ожидаемом падении – купить пут. Чаще всего, если движение базового актива было не достаточно сильным, такая позиция приносит убыток. Это происходит потому, что со временем опцион теряет свою цену. Называют это временным распадом опциона. Но есть способ избавиться от такого негативного влияния времени.

Основная идея заключается в следующем: Производится покупка опционов с более дальним сроком исполнения и одновременно с этим, для компенсации временного распада, продаются опционы с более близким сроком исполнения.

Рассмотрим пример:

Допустим, при текущей цене (дкабрь) на фьючерс РТС 110800, мы ожидаем рост цены до 117000 к середине января.

Тогда мы покупаем коллы с исполнением в феврале на страйке 117500 и продаем коллы с исполнением в январе на том же страйке 117500.

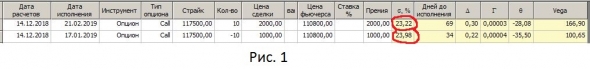

Наша позиция будет выглядеть следующим образом:

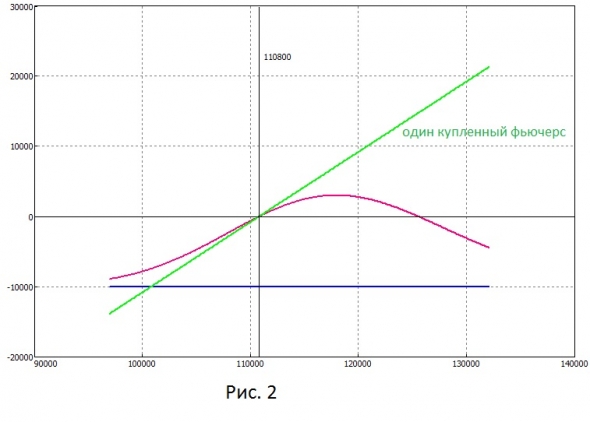

Зеленым цветом показан купленный фьючерс для сравнения с обычной линейной позицией. На Рис.2 предствлен профиль позиции на момент открытия. Для оценки возможного результата необходимо рассмотреть профиль позиции на момент, когда мы собираемся фиксировать прибыль (в нашем случае середина января). Я обычно рассматриваю профиль позиции не на день экспирации ближней серии опционов в позиции, а за день до экспирации. Это обусловлено тем, что в последний день на исполняемые опционы будет поднято гарантийное обеспечение(ГО). Данная позиция не требует большого ГО, и если вы загрузили ваш чсет этой позицией больше чем на 25%, то при повышении ГО в последний день у вас может не хватить средств для поддержания позиции, и вам приется ее закрыть. Поэтому «контрольная точка» для закрытия такой позиции – один день до экспирации (можно закрыть раньше). Посмотрим как будет выглядеть позиция 16 января:

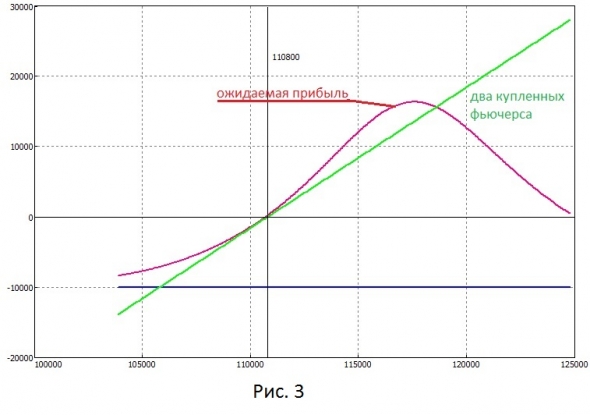

Произошли значительные изменения в позиции. Наклон позиции (называется дельта) изменился. Он увеличился в два раза. Зеленым цветом, для сравнения, приведена позиция из двух фьючерсов.

Как мы можем видеть, если наш сценарий роста оправдался, то мы имеем прибыль больше чем по фьючерсу. В тоже время, возможные убытки у нас ограничены (синей линией) и в любой точке меньше чем по фьючерсу. Проблемы могут возникнуть, если рост будет на много больше, чем мы ожидали. В этом случае надо вовремя закрыть позицию при цене 117500.

Важные моменты, которые надо учитывать (компас волатильности)

В торговле опционами есть один важный момент, который неочевиден для начинающих. Это волатильность, которая заложена в цене опциона и она может существенно меняться. Для создания вышеописанной позиции необходимо дать хотя бы приблизительную оценку волатильности.

Первое, что нужно учесть, это волатильности разных опционных серий. Они обведены красными кружечками на Рис.1.

Правило такое: Волатильность продаваемых опционов должна быть больше волатильности покупаемых опционов.

Эта разница идет вам в плюс (если продали дороже, чем купили) или минус (если купили дороже, чем продали). Если у вас получилось создать позицию с большой разницей по волатильности в свою пользу, то даже если базовый актив останется на месте, вы сможете получить прибыль, когда волатильности выровняются.

Второй момент, это оценить в каком состоянии относительно волатильности находится в данный момент рынок опционов.

К нашему счастью для опционов на индекс РТС есть такой показатель:

Индекс волатильности российского рынка (RVI) — индикатор срочного рынка, который рассчитывается на основе волатильности фактических цен опционов на Индекс РТС. При расчёте индекса, используются цены ближайшей и следующей за ней серий опционов со сроком до экспирации более 30 дней. https://www.moex.com/ru/index/RVI

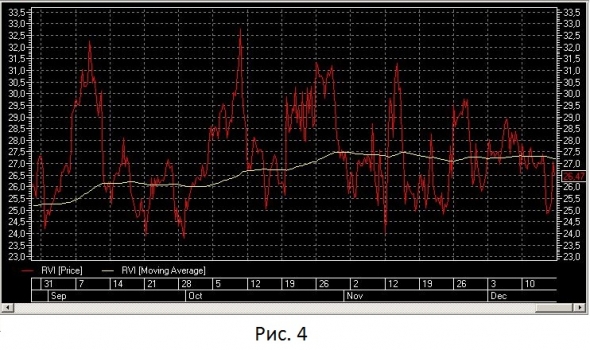

И можно в квике получить его график:

Что для нашей позиции важно? Дело в том, что такая позиция как у нас, является «покупкой волатильности». Это значит, что при росте волатильности профит от нашей позиции будет увеличиваться, а при падении волатильности наш профит будет уменьшатся.

Отсюда вывод: Такую позицию целесообразно создавать, когда RVI находится в более низком положении. И избегать ситуаций, когда RVI вырос.

На самом деле, упавший RVI может продолжить падать, а выросший — продолжить расти. Но в большинстве случаев RVI болтается вокруг некоторого среднего значения. Торговля волатильностью это отдельная очень большая тема. В нашем случае, надо обратить внимание на RVI и иногда целесообразно подождать пару дней с созданием позиции, особенно если рост вы ожидаете не в данный момент.

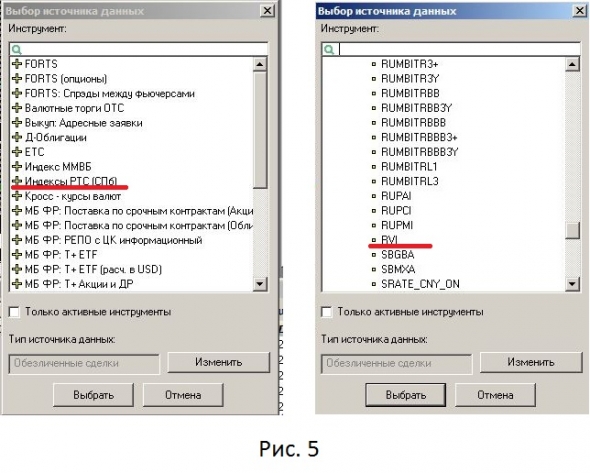

Где найти RVI ?

Создаете в квике новый график, в источнике данных ищите «Индексы РТС»; И там, в большом списке находите «RVI» (Рис. 5)

На каких страйках лучше делать спред?

Самый лучший вариант, когда вы берете страйк совпадающий с вашей целью или немного дальше вашей цели. Желательно в каком-нибудь опционном анализаторе посмотреть варианты возможных позиций и выбрать ту, которая больше соответствует вашим ожиданиям.

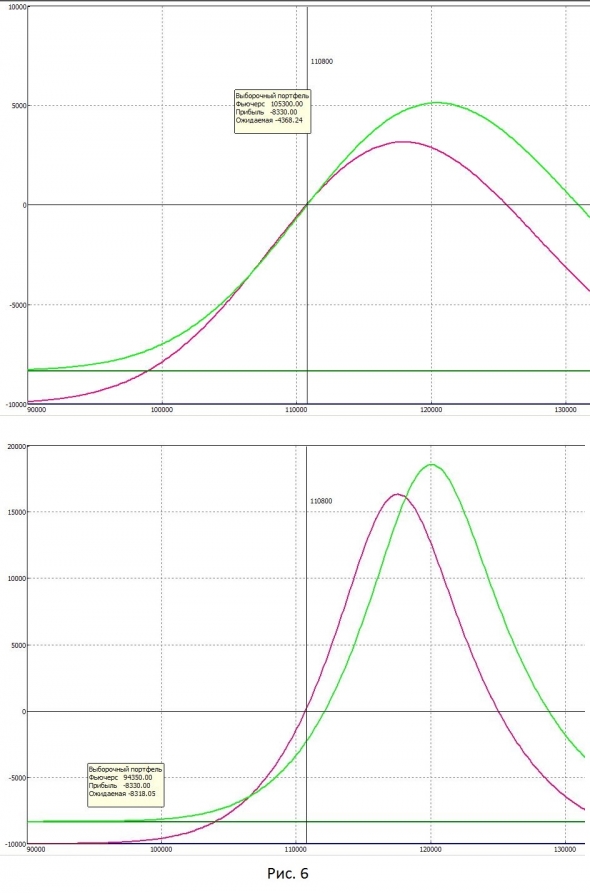

На Рис. 6 Красным цветом представлены позиции на страйке 117500; зеленым на страйке 120000. Верхний график в день создания позиции, нижний за день до экспирации.

Сравнивая графики, можно сказать что, если вы ожидаете рост в ближайшие дни, то лучше создать позицию на 120000 страйке. Если ваши ожидания приходятся на январь, то подойдет страйк 117500.

Khav16 декабря 2018, 15:21То что надо! Спасибо!+1

Khav16 декабря 2018, 15:21То что надо! Спасибо!+1 stanislav sagaydak16 декабря 2018, 17:08Небольшое уточнение: это всё-таки продажа волатильности, а не покупка.0

stanislav sagaydak16 декабря 2018, 17:08Небольшое уточнение: это всё-таки продажа волатильности, а не покупка.0 stanislav sagaydak16 декабря 2018, 17:31Шорт гамма = шорт вола, при движении наверх эта поза будет минусовать по веге (коллы дальней серии будут дорожать слабо), хотя калькулятор и рисует лонг вегу.+1

stanislav sagaydak16 декабря 2018, 17:31Шорт гамма = шорт вола, при движении наверх эта поза будет минусовать по веге (коллы дальней серии будут дорожать слабо), хотя калькулятор и рисует лонг вегу.+1 suwad16 декабря 2018, 17:42календарный спред. МакМиллан предлагает на ближних продовать стрэддл, а на дальних покупать стрэнгл. При определённых обстоятельствах стрэнгл выходит практически бесплатно.0

suwad16 декабря 2018, 17:42календарный спред. МакМиллан предлагает на ближних продовать стрэддл, а на дальних покупать стрэнгл. При определённых обстоятельствах стрэнгл выходит практически бесплатно.0