10 ноября 2018, 14:38

Нефть. За такое сажать надо.

Всем привет.

В прошлом обзоре я указал что быков изнасиловали, тогда на этой неделе это уже садизм. Обзор тут

Все-таки мой прогноз о продолжении снижения цен сбылся и мы уперлись в оговоренный уровень 59,85 (лайт), там и закрыли неделю. Хотя официальная сессия закрылась 60,15 по лайт. Уровень важен со статистической точки зрения, но мы должны были в него упереться 16.11, т.е. на неделю цена опередила свои средние временные темпы, это говорит об очень сильно медвежьих настроениях. Попробуем разобраться с этим, хотя сегодня-завтра заседает мониторинговый комитет ОПЕК+, практический теряется смысл анализа, но возможно прояснится что должно произойти.

Начну с рекламы своего Телеграмм-канала. В нем Вы найдете оперативную и достоверную информацию о рынках, моих сделках, также много интересной информации от зарубежных массмедиа. Ссылка на канал https://t.me/khtrader добро пожаловать!

Итак, нефть.

Фундамент

Пробежимся кратко по основным моментам наличного рынка.

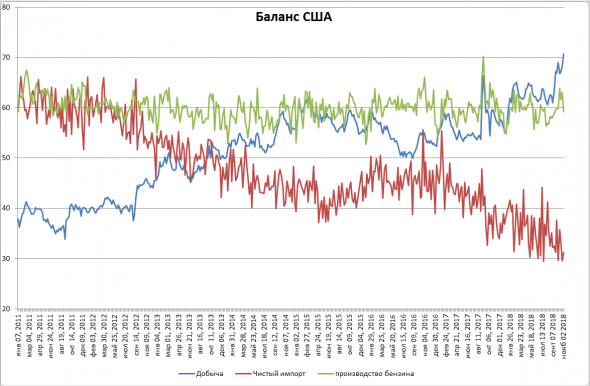

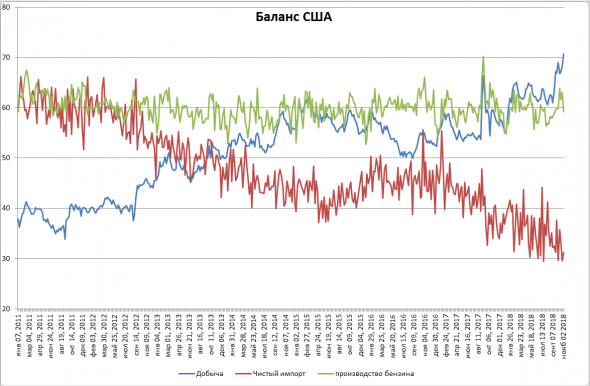

1) Ситуация в США с балансом рынка должна огорчать экспортеров. На картинке нефтяной баланс в США.

В ввиду роста добычи сразу на +400 тб\д (об этом позже) до 11,6 мб\д, доля внутренней добычи в совокупном потреблении перешагнула за 70%, это новый рекорд нового времени (послевоенный период). Красная — доля чистого импорта, болтается в районе 30%. Этому способствует низкий сезон, зеленая — нефтепереработка, снижается.

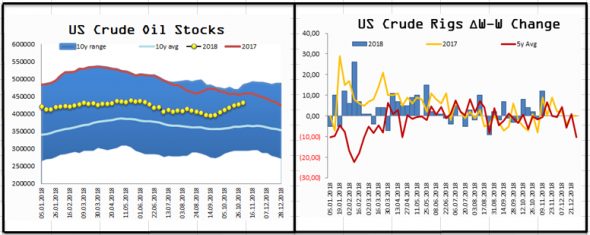

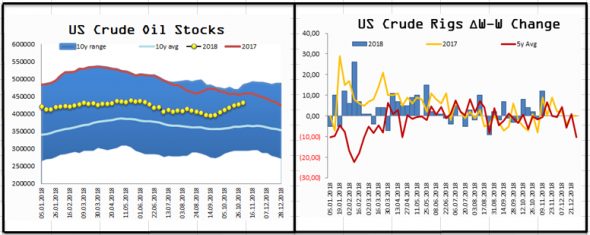

Любопытно здесь то, что рост добычи сразу на +400 тб\д происходит на слабой буровой активности. На картинке ниже (левая) видно, что на прошлой неделе буровая активность была никакая на протяжении 4-х недель, и мало отличалась от летних темпов, при этом летом 5-ть недель подряд добыча стояла как вкопанная на 10,9 мб\д. Вывод, рисованное вот это вот все, но другого нет, этими данными пользуется весь мир. В пятницу медведям снова помогли и «нарисовали» Backer Huges аж +12 вышек, до этого, выше +10 за неделю было 25.05.

На левой картинке коммерческие запасы. Седьмую неделю рост запасов. Сезонность на лицо.

Прогнозы по росту добычи в США растут, инфраструктура расширяется, денежные потоки залетают в отрасль. Вот кому надо было «отжать» долю рынка Ирана, России и Венесуэлы, на это и направленны санкции. Геополитика сменилась геоэкономикой (когда гегемон пользуется экономической мощью). По сути, идет полноценная война, но гуманными инструментами.

2) ОПЕК. Тут не меньшая жесть. Выпустили свои данные основные энергетические агенства по добыче в странах ОПЕК, результаты разлетелись хуже чем у Гаусса в его исследованиях, такое впечатление, что стреляет по мишени слепой. Одни пишут рост добычи другие сокращение, разлет в 700 тб\д. 13-го сами ОПЕК выпустят свой отчет. Но вспоминая историю с обвинением в манипулировании статданными против Саудитов летом, можно только улыбаться.

ОПЕК — козел отпущения, когда цены растут, виноват ОПЕК. Когда падают — они же. Это до смешного интересно.

Иран пригрозил США, что они «клали» на санкции. Вродь как есть сговор с РФ, о том что Иранская нефть будет идти на внутреннее потреблении в России, при этом за счет роста экспорта Российской нефть. Вот такой своп выходит.

3) Как пишут авторитетные трейдеры, добыча в Мексике, Бразилии и Венесуэле в октябре упала снова, цифры есть только в платных подписках, бесплатные будут через пару недель. В Мексике на 1,4 мб\д упал экспорт.

4) Компании РФ готовы нарастить еще добычу.

5) Китай нарастил закупки в октябре до 9,65 мб\д, это новый рекорд, в сентябре было 9,09 мб\д. Выходит что рост закупок нефтекомпаниями Китая +почти 600 тб\д.

6) Экспорт Ирана на конец года ожидается 1,2 мб\д. Что ниже чем при «обамовских» санкциях.

Резюме по наличному рынку:

Конечно, для полной картинки это очень мало информации, т.к. информация о наличном рынке в основном платная. а бесплатная запаздывает на несколько недель. теряется ее актуальность. Но можно сказать, что баланс спроса\предложения очень шаткий. Снижение добычи и экспорта в Латинской Америке, снижение экспорта Ирана — это весомо влияет на сторону предложения, даже не взирая на рост добычи странами ОПЕК+, и США. А рост спроса со стороны Китая и вовсе, возможно, сводит на нет околорыночную медвежью панику.

Очевидно еще одно, США занимает долю Ирана и Венесуэлы. Отрасль активно расширяется, вливаются миллиарды долларов, это спасение как для торгового баланса США, так и для безопасности (идет геоэкономическая война, а США уязвимы как в 1974 году). Для этого нужны высокие цены на нефть (выше 50-ти так точно). Это нужно и странам ОПЕК+, пока все держат яйца друг-друга в руках (что сейчас и происходит) нефть будут держать на этих уровнях. Иначе, улетят рынки вниз вместе с нефтяными ценами а-ля 2008 год. А крайний — ОПЕК, очень удобная стратегия для Трампа, на вопросы почему дорожает бензин. Потому-то за внешней шумихой. происходят личные встречи министров энергетики Саудитов. РФ и США. Поэтому-то убийство Кашоги замяли, не удивлюсь если это Иран затеял.

Это все домыслы. Исключительное ИМХО

Финансовые рынки:

WTI

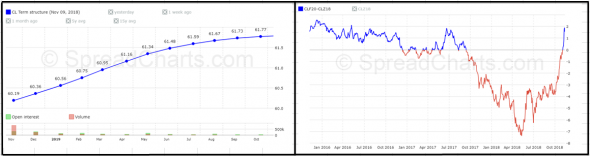

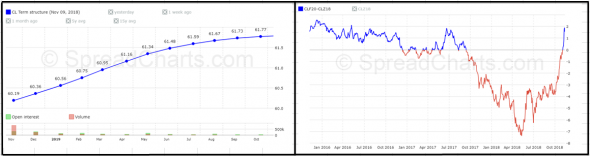

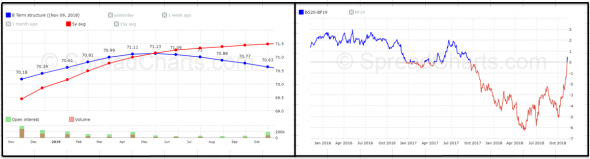

Временная составляющая фьючерсов.

Тут чистейшие контанго, цены вернулись в свое нормальное состояние, а годовой спред подошел к максимумам 2017 года. Это говорит о том, что сейчас держать запасы, и продавать фьючи с поставкой через год выгоднее продажи на наличном рынке. Это возможно только тогда, когда нефти хоть залейся.

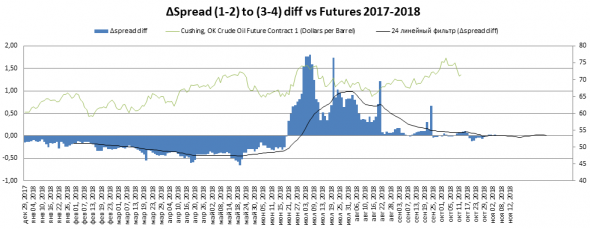

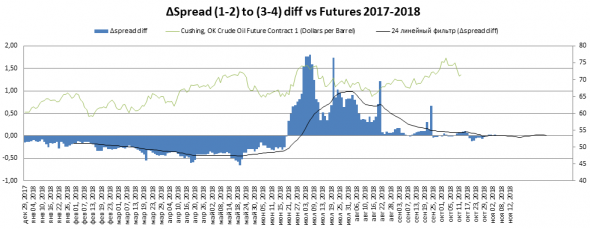

Картинка ниже, дифференциал фронтального спреда и спреда между 3-4 контрактами.

Также возвращается в норму, но еще шатко.

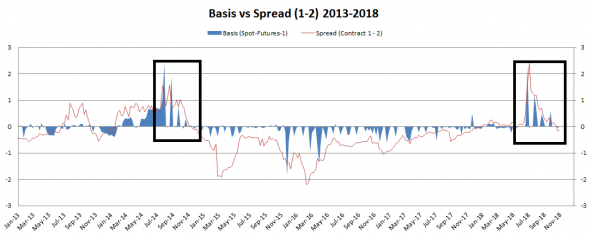

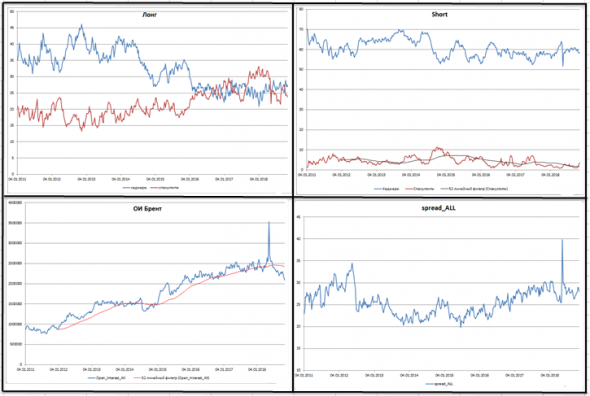

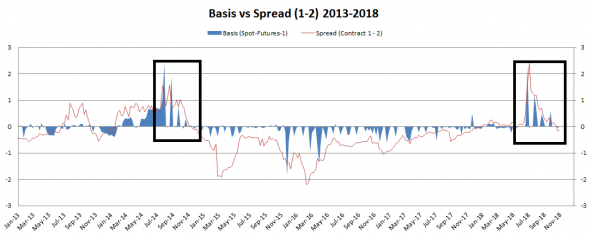

Далее картинка, о базисе (недельные данные). Мы повторяем историю 2014 года.

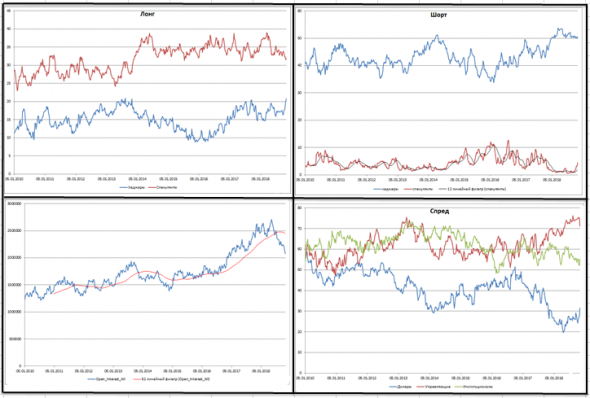

Спред падает в пропасть. На картинке ниже распределение позиций согласно отчетам CFTC.

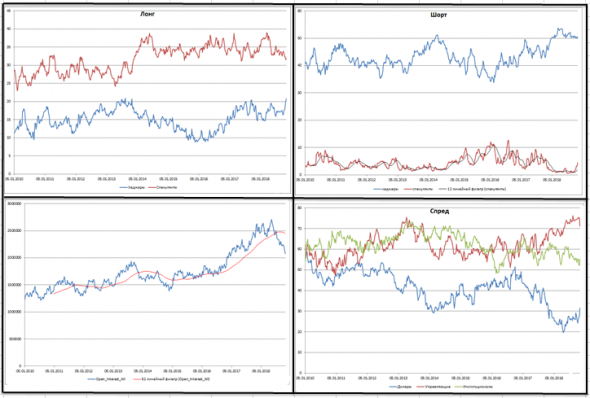

Спред начали покупать дилеры и институционалы (правый нижний), а вот фонды распродаются. Убедили их, что нефть медвежья. На этой же картинке: верхняя левая — лонги относительно ОИ. Синяя — хеджеры, подошли к экстремумам, красная — спекулянты дальше выходят. Верхняя правая — шорт: Синее хеджеры, стоят на максимумах (дилеры выходят, производители заходят), красная — спекулянты, набирают позу (фонд и ритейл шортит, инстики лонгуют). ОИ падает уже давно, но на пятницу вырос на 10К контрактов. учитывая что фронтальный спред подрос в пятницу, можно предположить, что осторожно покупают. Кто — не ясно, но судя по распределению поз, явно не фонды.

Отдельная картинка по длинным позициям относительно ОИ у фондов.

Ну не стадо? Уже у минимума с 2010 года.

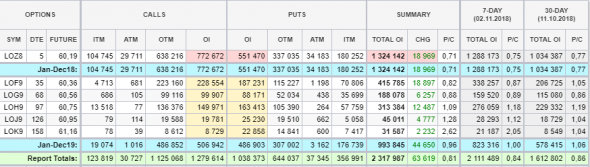

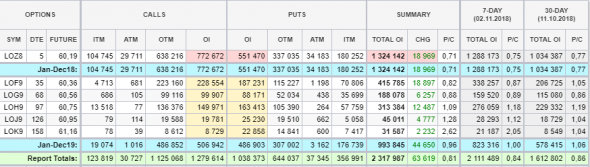

Картинка ниже соотношение коллов\путов.

За неделю активно покупают коллы, т.е. страхуются от бычьего рынка. Правда подразумеваемая волатильность для такого сильного движения очень слабая. Помнится в ноябре 2016 года, перед заседанием ОПЕК на котором договорились сократить добычу, IV была 65%, сейчас только 30%.Совсем страха у трейдеров нет.

Чарты:

Верхний — неделька. Цена уперлась в нижнюю границу канала Боллинджера, по правилам индикаторы должны остановится или отскочить. Как уже было на истории, но имеем движение 2014 года, когда это правило было нарушено.

Нижняя — дневной график. Чудесная статистика по RSI (14), ниже 20-ти индикатор был лишь 4 раза (сейчас 5) за 10 лет. И всегда это был либо лой, либо около него. Тут же и нижнняя граница растущего 2-х летнего канала и горизонтальная поддержка.

Следующая картинка. Снова чарты. Верхняя — дневка, нижняя — часовик.

Дневка — тренд сильнейший, долбим нижнюю Боллинджера, цена должна была быть под 60 через неделю (статистические данные распределение актива). Следующая граница. конец месяца на 57 уже близко.

Часовик — нарисовали двойное дно на дивергенции. Сформировался бычий сеттап. Сверху надо проходить 63. Там много всего проходит технического.

Еще любопытная статистика по инструменту: впервые за 35 лет истории торговли фьючерсом CL на CME 10 дней подряд цена закрывалась в красной зоне (считали по закрытии официальной сессии NYMEX).

BRENT

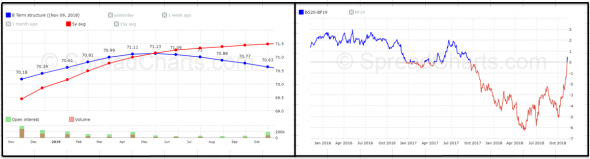

Временная структура.

Перевернули в контанго, но пока на ближних контрактах (год), отстаем от 5-ти летней средней. Годовой сред проклюнулся в контанго.

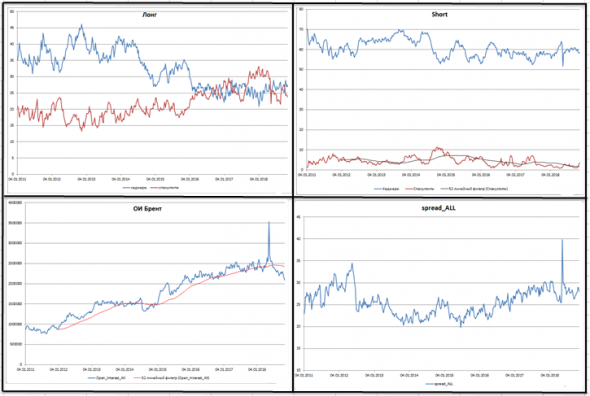

Следующая картинка, распределение позиций отчеты CFTC.

Спреды, не смотря на бычий спред не покупают, а даже сокращают позиции. Ожидания медвежьи. Лонги спекулянты подзакрыли, хедж держит. Спекулянты шортят, хедж закрывает шорт. ОИ снижается, на пятницу упали еще на 7К контрактов.

Распределение позиций по Brent на Московской бирже

Скажу так, за годы моих ежедневных наблюдений за этим индикатором, такой вот дисбаланс, часто, угадывается. Видимо отечественные трейдеры закалены 90-мы и хорошо ориентируются в хаосе. Вот и проверим.

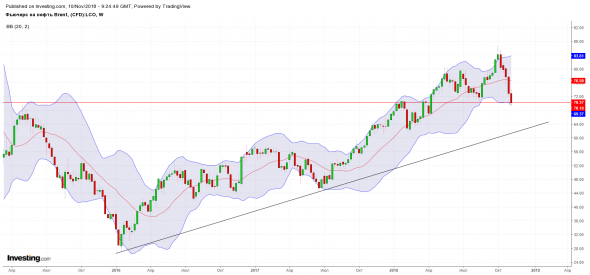

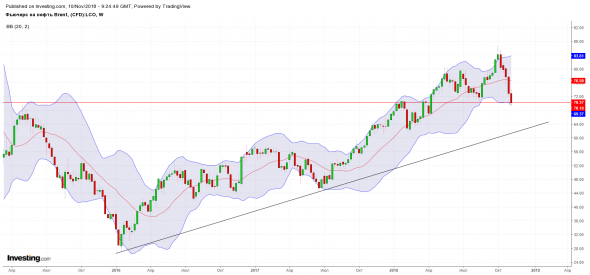

Чарт

График Брента чуть уверенней, но также в беде. Подошли к нижней границе канала Боллинджера.

ИТОГ:

Жуть какая конечно. Но если догадки по наличному рынку хоть немного достоверны, то ОПЕК должен спасать падение цен, и слухи о возможном сокращении добычи могут подтвердится. Стоит учитывать фундаментальный временной лаг до квартала. Т.е. могут сейчас не договорится, а в декабре (6-го официальная встреча) договорится и т.д, гадать не будем, но очевидно одно. спасать нефть нужно иначе нефть потянет рынки.

Со стороны ценообразования на финансовых рынках есть очень тонкие бычьи сигналы, но опираться на них не стоит. Ожидания, которые не оправдываются, медвежьи, но судя по сотам еще есть куда снижаться (тоже тонкие намеки что можем развернуться). Технический страшная перепроданность, можно бы и притормозить. Статистический, мы точно где-то на низах, уровень на 57 по лайт, это редут, такое встречалось с 2000 года восемь раз, т.е. раз в два года.

Рекомендации:

Если будет ниже, то можно искать бычьи сеттапы на часовиках и покупать. В случае гепа вверх, можно искать вход в лонг в коррекции. Отсюда вниз уже опасно, даже если это и повторение 2014 года, то вероятность этого события менее 2%, такое знать (судя по действиям фондов) практический не возможно, если конечно нет первоисточников (судя по манипуляциям статистикой).

Тонкие сигналы на покупку — рост фронтального спреда с ростом ОИ в лайт;

— медвежьи СОТы;

— рост коллов;

— перепроданность на чартах.

Подписываемся дружно на канал https://t.me/khtrader и следим за оперативными данными по изменению ситуации на нефтяном рынке.

Всем добра!

В прошлом обзоре я указал что быков изнасиловали, тогда на этой неделе это уже садизм. Обзор тут

Все-таки мой прогноз о продолжении снижения цен сбылся и мы уперлись в оговоренный уровень 59,85 (лайт), там и закрыли неделю. Хотя официальная сессия закрылась 60,15 по лайт. Уровень важен со статистической точки зрения, но мы должны были в него упереться 16.11, т.е. на неделю цена опередила свои средние временные темпы, это говорит об очень сильно медвежьих настроениях. Попробуем разобраться с этим, хотя сегодня-завтра заседает мониторинговый комитет ОПЕК+, практический теряется смысл анализа, но возможно прояснится что должно произойти.

Начну с рекламы своего Телеграмм-канала. В нем Вы найдете оперативную и достоверную информацию о рынках, моих сделках, также много интересной информации от зарубежных массмедиа. Ссылка на канал https://t.me/khtrader добро пожаловать!

Итак, нефть.

Фундамент

Пробежимся кратко по основным моментам наличного рынка.

1) Ситуация в США с балансом рынка должна огорчать экспортеров. На картинке нефтяной баланс в США.

В ввиду роста добычи сразу на +400 тб\д (об этом позже) до 11,6 мб\д, доля внутренней добычи в совокупном потреблении перешагнула за 70%, это новый рекорд нового времени (послевоенный период). Красная — доля чистого импорта, болтается в районе 30%. Этому способствует низкий сезон, зеленая — нефтепереработка, снижается.

Любопытно здесь то, что рост добычи сразу на +400 тб\д происходит на слабой буровой активности. На картинке ниже (левая) видно, что на прошлой неделе буровая активность была никакая на протяжении 4-х недель, и мало отличалась от летних темпов, при этом летом 5-ть недель подряд добыча стояла как вкопанная на 10,9 мб\д. Вывод, рисованное вот это вот все, но другого нет, этими данными пользуется весь мир. В пятницу медведям снова помогли и «нарисовали» Backer Huges аж +12 вышек, до этого, выше +10 за неделю было 25.05.

На левой картинке коммерческие запасы. Седьмую неделю рост запасов. Сезонность на лицо.

Прогнозы по росту добычи в США растут, инфраструктура расширяется, денежные потоки залетают в отрасль. Вот кому надо было «отжать» долю рынка Ирана, России и Венесуэлы, на это и направленны санкции. Геополитика сменилась геоэкономикой (когда гегемон пользуется экономической мощью). По сути, идет полноценная война, но гуманными инструментами.

2) ОПЕК. Тут не меньшая жесть. Выпустили свои данные основные энергетические агенства по добыче в странах ОПЕК, результаты разлетелись хуже чем у Гаусса в его исследованиях, такое впечатление, что стреляет по мишени слепой. Одни пишут рост добычи другие сокращение, разлет в 700 тб\д. 13-го сами ОПЕК выпустят свой отчет. Но вспоминая историю с обвинением в манипулировании статданными против Саудитов летом, можно только улыбаться.

ОПЕК — козел отпущения, когда цены растут, виноват ОПЕК. Когда падают — они же. Это до смешного интересно.

Иран пригрозил США, что они «клали» на санкции. Вродь как есть сговор с РФ, о том что Иранская нефть будет идти на внутреннее потреблении в России, при этом за счет роста экспорта Российской нефть. Вот такой своп выходит.

3) Как пишут авторитетные трейдеры, добыча в Мексике, Бразилии и Венесуэле в октябре упала снова, цифры есть только в платных подписках, бесплатные будут через пару недель. В Мексике на 1,4 мб\д упал экспорт.

4) Компании РФ готовы нарастить еще добычу.

5) Китай нарастил закупки в октябре до 9,65 мб\д, это новый рекорд, в сентябре было 9,09 мб\д. Выходит что рост закупок нефтекомпаниями Китая +почти 600 тб\д.

6) Экспорт Ирана на конец года ожидается 1,2 мб\д. Что ниже чем при «обамовских» санкциях.

Резюме по наличному рынку:

Конечно, для полной картинки это очень мало информации, т.к. информация о наличном рынке в основном платная. а бесплатная запаздывает на несколько недель. теряется ее актуальность. Но можно сказать, что баланс спроса\предложения очень шаткий. Снижение добычи и экспорта в Латинской Америке, снижение экспорта Ирана — это весомо влияет на сторону предложения, даже не взирая на рост добычи странами ОПЕК+, и США. А рост спроса со стороны Китая и вовсе, возможно, сводит на нет околорыночную медвежью панику.

Очевидно еще одно, США занимает долю Ирана и Венесуэлы. Отрасль активно расширяется, вливаются миллиарды долларов, это спасение как для торгового баланса США, так и для безопасности (идет геоэкономическая война, а США уязвимы как в 1974 году). Для этого нужны высокие цены на нефть (выше 50-ти так точно). Это нужно и странам ОПЕК+, пока все держат яйца друг-друга в руках (что сейчас и происходит) нефть будут держать на этих уровнях. Иначе, улетят рынки вниз вместе с нефтяными ценами а-ля 2008 год. А крайний — ОПЕК, очень удобная стратегия для Трампа, на вопросы почему дорожает бензин. Потому-то за внешней шумихой. происходят личные встречи министров энергетики Саудитов. РФ и США. Поэтому-то убийство Кашоги замяли, не удивлюсь если это Иран затеял.

Это все домыслы. Исключительное ИМХО

Финансовые рынки:

WTI

Временная составляющая фьючерсов.

Тут чистейшие контанго, цены вернулись в свое нормальное состояние, а годовой спред подошел к максимумам 2017 года. Это говорит о том, что сейчас держать запасы, и продавать фьючи с поставкой через год выгоднее продажи на наличном рынке. Это возможно только тогда, когда нефти хоть залейся.

Картинка ниже, дифференциал фронтального спреда и спреда между 3-4 контрактами.

Также возвращается в норму, но еще шатко.

Далее картинка, о базисе (недельные данные). Мы повторяем историю 2014 года.

Спред падает в пропасть. На картинке ниже распределение позиций согласно отчетам CFTC.

Спред начали покупать дилеры и институционалы (правый нижний), а вот фонды распродаются. Убедили их, что нефть медвежья. На этой же картинке: верхняя левая — лонги относительно ОИ. Синяя — хеджеры, подошли к экстремумам, красная — спекулянты дальше выходят. Верхняя правая — шорт: Синее хеджеры, стоят на максимумах (дилеры выходят, производители заходят), красная — спекулянты, набирают позу (фонд и ритейл шортит, инстики лонгуют). ОИ падает уже давно, но на пятницу вырос на 10К контрактов. учитывая что фронтальный спред подрос в пятницу, можно предположить, что осторожно покупают. Кто — не ясно, но судя по распределению поз, явно не фонды.

Отдельная картинка по длинным позициям относительно ОИ у фондов.

Ну не стадо? Уже у минимума с 2010 года.

Картинка ниже соотношение коллов\путов.

За неделю активно покупают коллы, т.е. страхуются от бычьего рынка. Правда подразумеваемая волатильность для такого сильного движения очень слабая. Помнится в ноябре 2016 года, перед заседанием ОПЕК на котором договорились сократить добычу, IV была 65%, сейчас только 30%.Совсем страха у трейдеров нет.

Чарты:

Верхний — неделька. Цена уперлась в нижнюю границу канала Боллинджера, по правилам индикаторы должны остановится или отскочить. Как уже было на истории, но имеем движение 2014 года, когда это правило было нарушено.

Нижняя — дневной график. Чудесная статистика по RSI (14), ниже 20-ти индикатор был лишь 4 раза (сейчас 5) за 10 лет. И всегда это был либо лой, либо около него. Тут же и нижнняя граница растущего 2-х летнего канала и горизонтальная поддержка.

Следующая картинка. Снова чарты. Верхняя — дневка, нижняя — часовик.

Дневка — тренд сильнейший, долбим нижнюю Боллинджера, цена должна была быть под 60 через неделю (статистические данные распределение актива). Следующая граница. конец месяца на 57 уже близко.

Часовик — нарисовали двойное дно на дивергенции. Сформировался бычий сеттап. Сверху надо проходить 63. Там много всего проходит технического.

Еще любопытная статистика по инструменту: впервые за 35 лет истории торговли фьючерсом CL на CME 10 дней подряд цена закрывалась в красной зоне (считали по закрытии официальной сессии NYMEX).

BRENT

Временная структура.

Перевернули в контанго, но пока на ближних контрактах (год), отстаем от 5-ти летней средней. Годовой сред проклюнулся в контанго.

Следующая картинка, распределение позиций отчеты CFTC.

Спреды, не смотря на бычий спред не покупают, а даже сокращают позиции. Ожидания медвежьи. Лонги спекулянты подзакрыли, хедж держит. Спекулянты шортят, хедж закрывает шорт. ОИ снижается, на пятницу упали еще на 7К контрактов.

Распределение позиций по Brent на Московской бирже

Скажу так, за годы моих ежедневных наблюдений за этим индикатором, такой вот дисбаланс, часто, угадывается. Видимо отечественные трейдеры закалены 90-мы и хорошо ориентируются в хаосе. Вот и проверим.

Чарт

График Брента чуть уверенней, но также в беде. Подошли к нижней границе канала Боллинджера.

ИТОГ:

Жуть какая конечно. Но если догадки по наличному рынку хоть немного достоверны, то ОПЕК должен спасать падение цен, и слухи о возможном сокращении добычи могут подтвердится. Стоит учитывать фундаментальный временной лаг до квартала. Т.е. могут сейчас не договорится, а в декабре (6-го официальная встреча) договорится и т.д, гадать не будем, но очевидно одно. спасать нефть нужно иначе нефть потянет рынки.

Со стороны ценообразования на финансовых рынках есть очень тонкие бычьи сигналы, но опираться на них не стоит. Ожидания, которые не оправдываются, медвежьи, но судя по сотам еще есть куда снижаться (тоже тонкие намеки что можем развернуться). Технический страшная перепроданность, можно бы и притормозить. Статистический, мы точно где-то на низах, уровень на 57 по лайт, это редут, такое встречалось с 2000 года восемь раз, т.е. раз в два года.

Рекомендации:

Если будет ниже, то можно искать бычьи сеттапы на часовиках и покупать. В случае гепа вверх, можно искать вход в лонг в коррекции. Отсюда вниз уже опасно, даже если это и повторение 2014 года, то вероятность этого события менее 2%, такое знать (судя по действиям фондов) практический не возможно, если конечно нет первоисточников (судя по манипуляциям статистикой).

Тонкие сигналы на покупку — рост фронтального спреда с ростом ОИ в лайт;

— медвежьи СОТы;

— рост коллов;

— перепроданность на чартах.

Подписываемся дружно на канал https://t.me/khtrader и следим за оперативными данными по изменению ситуации на нефтяном рынке.

Всем добра!

Читайте на SMART-LAB:

🔔 День инвестора ДОМ.РФ – уже завтра!

Уже завтра, 18 февраля , подведём финансовые итоги 2025 года и поделимся планами на будущее.

Будем вести трансляцию в VK , Rutube и на нашем сайте .

❗️ Стартуем в 16:00 – не...

13:08

За первые полтора месяца года передали покупателям более 2700 ключей

Друзья, привет! Пока наши котировки волатильны на информационном шуме, операционно Группа продолжает достигать поставленные цели — за первые полтора месяца года передали покупателям более 2700...

11:54

А отскок тем временем всё ждётся и ждётся. 5я неделя подряд в минусах да ещё и серьёзно.