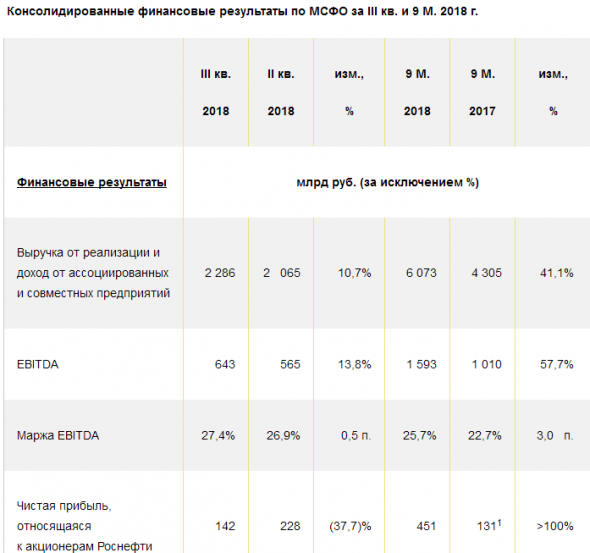

Роснефть - рост чистой прибыли за 9 мес. 2018 г. в 3,4 раза до 451 млрд руб.

- рост EBITDA: 643 млрд руб. за iii кв. и 1 593 млрд руб. за 9 мес. 2018 г. — рост на 13,8% квартал к кварталу и в 1,6 раза год к году с увеличением уровней маржи по показателю

- рост чистой прибыли за 9 мес. 2018 Г. В 3,4 раза до 451 млрд руб.

- увеличение свободного денежного потока: рост более чем в 2 раза квартал к кварталу — до 509 млрд руб. и более чем в 4 раза год к году — до 872 млрд руб.

- досрочное выполнение годовых целей по снижению долговой нагрузки и оптимизации оборотного капитала:

- — снижение торговых обязательств и долговой нагрузки в долл. эквиваленте на 12 млрд с начала года

- — сокращение оборотного капитала с начала года составило более 3,2 млрд долл.

Выручка от реализации и доход от ассоциированных и совместных предприятий

В III кв. 2018 г. выручка cоставила 2 286 млрд руб. (35,8 млрд долл.), увеличившись на 10,7% в рублевом выражении по отношению к уровню II кв. 2018 г. Этому способствовало наращивание производственных показателей в условиях смягчения ограничений в рамках Соглашения ОПЕК+ на фоне роста цен на нефть марки Urals более чем на 8% в рублевом выражении.

Выручка за 9 мес. 2018 г. увеличилась более чем в 1,4 раза год к году, составив 6 073 млрд руб. (100,6 млрд долл.). Главным образом, это было обусловлено благоприятной ценовой конъюнктурой, а также увеличением доходов от российских и международных проектов.

EBITDA

В III кв. 2018 г. показатель EBITDA составил 643 млрд руб. (9,8 млрд долл.). Увеличение показателя обусловлено относительным ростом цен на нефть (+2,4% в долл. выражении) по отношению ко II кв. 2018 г., в условиях негативного эффекта лага в установлении экспортной пошлины, при одновременном снижении затрат на административные расходы.

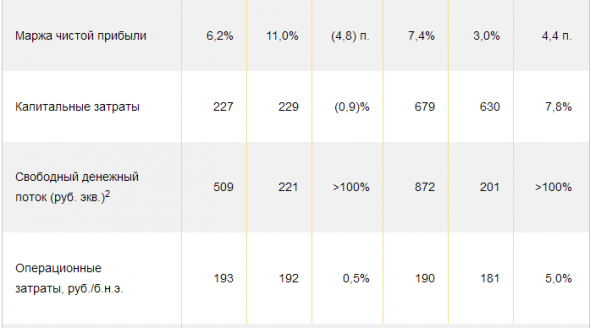

Удельные операционные затраты в III кв. 2018 г. составили 193 руб. на б.н.э. (2,9 долл. на б.н.э.) в сравнении с 192 руб. на б.н.э (3,1 долл. на б.н.э.) во II кв. 2018 г. Незначительный рост показателя в рублевом выражении связан с восстановлением уровня добычи в результате смягчения ограничений в рамках соглашения ОПЕК+.

За 9 мес. 2018 г. увеличение удельных операционных затрат год к году (со 181 до 190 руб.

на б.н.э.) обусловлено ростом затрат на ремонт и обслуживание растущего фонда скважин, нефтепромысловые услуги, а также ростом тарифов естественных монополий.

В результате благоприятных внешних факторов и предпринимаемых усилий по повышению эффективности деятельности маржа EBITDA превысила 27% в III кв. и 25% по итогам 9 мес. 2018 г.

Чистая прибыль акционеров Компании

Чистая прибыль, относящаяся к акционерам Компании, в III кв. 2018 г. составила 142 млрд руб. (2,3 млрд долл.). В условиях положительной динамики EBITDA (+13,8% к показателю II кв. 2018 г. в руб. выражении), снижение относительно II кв. 2018 г. связано исключительно с неденежными эффектами, главным образом, с признанием обесценения гудвила сегмента «Переработка, коммерция и логистика» в размере 133 млрд руб. вследствие продолжающегося роста цен на нефть, ослабления рубля и принимаемых мер по стабилизации цен на нефтепродукты на внутреннем рынке.

За 9 мес. 2018 г. чистая прибыль, относящаяся к акционерам Компании, превысила уровень показателя за аналогичный период 2017 г. в 3,4 раза и составила 451 млрд руб. (7,4 млрд долл.)., несмотря на признание обесценения гудвила. Рост чистой прибыли обусловлен увеличением операционной прибыли, положительным эффектом курсовых разниц, также признанием единовременного дохода от приобретения доли в СП по разработке месторождений с иностранным партнером и справедливой оценки ранее имевшейся доли в СП.Свободный денежный поток

Благодаря хорошим операционным результатам и благоприятной ценовой конъюнктуре Компания продолжила наращивать свободный денежный поток, который достиг 509 млрд руб. (7,8 млрд долл.) в III кв. и 872 млрд руб. (13,9 млрд долл.) за 9 мес. 2018 г., увеличившись в 2 раза квартал к кварталу и более чем в 4 раза год к году. Этому также способствовало сокращение оборотного капитала (более чем на 200 млрд руб. с начала года), в том числе в результате проведенных мероприятий в трейдинговом бизнесе, направленных на повышение эффективности сотрудничества с крупнейшими партнерами.

Финансовая устойчивость

Краткосрочная часть финансовых обязательств сократилась за III кв. 2018 г. на 11,5% (с 14,5 до 12,9 млрд долл.), в основном, за счет их планового погашения и частичного рефинансирования долгосрочными заемными инструментами.

Значение показателя чистый долг / EBITDA сократилось на 39% с начала года до 1.3x в долл. выражении на конец III кв. 2018 г.