28 октября 2018, 13:00

Думайте медленно, решайте медленно

Добрый день, уважаемые читатели!

Большее расстояние между статьями это почти как дистанция, которая только усиливает радость встречи между мной и тем человеком, который вот уже буквально через пару часов, когда я закончу печатать, начнет читать эти строки. Я рад видеть вас снова, перерыв получился чуть больше, чем я планировал.

На некоторое время я выпадал из блогосферы для проведения нескольких мероприятий на Московской бирже. Прошел бесплатный семинар, в рамках которого я еще раз раскрыл основные тезисы своего подхода (материал, который я готовил к конференции смартлаба прекрасно помог мне структурировать все, на самом деле мне потребовалось только время для переоформления), далее мы организовали курс, где за три дня я это раскрыл еще подробнее.

В планах сделать еще один бесплатный вебинар. На самом деле, когда я его анонсировал, на него уже зарегистрировалось уже более 100 человек, так что проведение неминуемо, нужно лишь собраться с мыслями и все оформить. Есть несколько блоков информации, которые хотелось бы раскрыть именно на условиях свободного входа. Я размещу ссылки в своих соцсетях и телеграм-канале Investiary (неожиданно для меня уже более 1000 подписчиков, ну ничего себе).

Всех кто читает, приходит послушать, пишет в личку, упоминает — горячо люблю! :)

По иронии случая моя предыущая статья, являющаяся предостережением, что не стоит терять голову на росте и стоит предпринять действия для подстраховки, вышла как раз на локальном пике рынка. Забавно совпало. Сейчас мы встречаем рынок уже совсем в другой ситуации, а участников — в другом настроении.

Рынок вернулся в естественную среду обитания в текущем году, по крайней мере в психологическом плане. Под падение всегда копится больше материала, возможностей больше, тем для обсуждения больше.

Тогда сейчас — самая благодатная почва. Панофобия. Страхов накопилось множество и по отношению ко всему: к России, к Америке, к секторам в целом и к компаниям в частности, к главам регионов и главам компаний, к инвестпроектам и дивидендам. Ежедневно информационные жернова перемалывают ваши нервные клетки, если вы следите за всем-всем-всем.

Конечно, мы можем не следить за информацией вообще. Не смотреть телевизор (не смотрю), не слушать радио (не слушаю), не читать деловые сми (стараюсь больше следить за лентой Интерфакса, но поглядываю Ведомости, Коммерсантъ, изредка РБК, что нахожу интересным — пощу в Телеграм), не читать инвестпаблики (на популярные телеграм-каналы не подписан, в последнее время поставил задачу отписываться от каждого паблика в соцсетях, где есть флуд, панические настроения итд итп — прекрасное действие, но правда почистить получилось не так уж много, процесс будет продолжен), не обсуждать идеи с другими инвесторами (в этом плане я не особо активен и обсуждаю свои мысли как правило с узким кругом друзей, его можно пересчитать по пальцам рук… даже одной руки зачастую).

Но так мы неизбежно упустим какую-то информацию.

В таком случае неминуемо вспоминается когнитивное искажение WYSIATI — What you see is all there is, описанное Даниэлем Канеманом в книге «Думай медленно, решай быстро». Впрочем, и эта интересная книга стала жертвой переводческой адаптации, раскрывая в оригинальном названии, что на самом деле мы думаем и медленно и быстро. Вот только быстрое мышление приводит нас к ряду упрощений, допущений, искажений. В частности для выводов нам зачастую достаточно лишь обрывочной информации, которую мы знаем, чтобы сделать вывод о целом, исходя из этой части. Мы считаем, что видим все целиком, это не так, а в инвестициях это в принципе не может быть так. Рынок представляет собой огромный динамичный паззл, который мы можем собирать целый день, частей так много, что картина точно не сложится за один день, как ни собирай. Но наутро, когда мы проснемся, мы увидим не наш недособранный паззл. Мы увидим, что кто-то опять перемешал все наши собранные элементы в одну кучу. Искажением одновременно является мнение, что мы можем его сложить, и мнение, что по некоторым сложенным кусочкам, мы можем угадать картинку на коробке паззла.

В большинстве случаев лучшее, что мы можем сделать это покупать хорошие компании и ждать. Покупать разные. Покупать постепенно. И ждать. Стараться монетизировать это время ожидания через поток, который компенсирует нам риск банкротства этого актива в хрупком мире, где все может быстро поменяться, и прошлый лидер уже поднимается на информационный эшафот под громкий гул толпы, еще буквально вчера превозносившей его.

Да, это требует времени. И при этом мы не становимся моложе. Но и не повергаем себя в пучину безумия, которая особенно на падениях активно проявляет себя в рамках обсуждений в тематических группах, что паззл надо собирать левой рукой, а не правой. А говорят, кто-то пробует даже ногами..?

Немного о бывших лидерах и наоборот.

В своей книге Асват Дамодаран приводит статистику, что вложение в рыночных любимчиков нередко очень сильно проигрывает вложению в нелюбимых рынком изгоев. Именно изгои способны показать сильный потенциал роста, в то время как любимчики тоже на рост способны, но не настолько сильный.

Примечательно, как быстро меняется общественное мнение. Прогноз всегда следует за ценой, но не наоборот.

Газпром по 120 отвратителен и идет на историческое дно, плохая компания с недружественным менеджментом, куча капекса, который никогда не закончится. Газпром по 160 это прекрасное вложение, идет на 200, с потенциально растущими дивидендами. Развивающаяся компания, которая активно вкладывает в свое будущее.

Я думаю, вы поняли аналогию, и если следите за своими бумагами хотя бы пару лет, легко найдете подобные перевороты в отношении своих бумаг в прошлом и настоящем.

И вот случилось по металлургам. В опалу попали все представители на заявлениях о потенциально увеличивающихся расходах, что моментально вызвало в голове цепь событий: вырастут расходы, дивиденды закончатся, а еще цена на сталь упадет и рубль укрепится. К слову о подобном искажении (к самому худшему) тоже пишет Канеман. Это тоже для нас типично.

Цены на сталь и динамику рубля мы спрогнозировать так или иначе не сможем. Не угадывают и профессионалы в этой сфере, а в текущем квартале ММК и Северсталь и вовсе разошлись по своим оценкам.

Компании уверяют, что дивиденды не пострадают, что можно платить больше, чем FCF, но все же посчитаем.

Мы можем взять текущий операционный поток за 12 месяцев, а капекс поднять почти в 2 раза — до 1 млрд. долл. в год (берем для примера Северсталь). Далее взять эту сумму за 100% и поделить на количество акций. В этом случае у вас получится примерно 100 руб. выплаты в год. Конечно, операционный поток может поменяться, не стоит закладываться на то, что динамичные понятия останутся статичными (WYSIATI — вы видите, что цены падают и считаете, что они дальше будут падать? или вы считаете, что руководители компаний это люди высшего порядка и они не подвержены обычным для человека психологическим искажениям?). Но исходя из того, что вторая цифра (расход) все же более менее статичная, можно сделать следующие выводы

— поскольку металлурги платят дивы поквартально, разворот в выплатах будет более плавным, нежели в случае годовой выплаты, возможно, это позволит сгладить шоковый эффект в случае, если это действительно к нему ведет

Нередко на рынке мы слишком торопим события, а реальный эффект по факту наступает где-то через полгода.

— необходимо оценить, по какой цене вы заходили в актив. Скажем при вашем входе в Северсталь по 800-900 руб. годовые выплаты от компании в размере 80-100 руб. не выглядят как катострофа (для меня, для вас — вам решать)

— анонсированные вложения компаний не являются просто соцнагрузкой, а являются инвестициями в собственные производственные мощности; при ранее эффективно осуществленных инвестициям, эти также имеют возможность быть долгосрочным благом для компании (не актуально для тех, кто ищет движения здесь и сейчас, конечно же).

У меня достаточно хорошие цены по ММК и Северстали. ММК занимает второе место по объему в портфеле после Распадской, но при росте я допускаю частичный выход для докупки упавших бумаг, но не вижу причин, почему из сектора нужно бежать и срочно. Сами металлурги, конечно, могут подешеветь на изменении отношения, нужно мерять ситуацию личным отношением. Думайте медленно, решайте медленно.

Теперь немного про упавшие бумаги, коих сейчас очень много. Даже не затрагивая тему текущей паники на фоне Америки, выросли у нас в основном за год нефтянка да металлурги. Финансы/Энергетика/Ритейл очень сильно упали, Телекомы стагнируют итд.

Но среди прочих мы можем выделить такие бумаги, которые по котировке находятся на кризисных уровнях — это прежде всего ВТБ, Русгидро и Система. Также очень сильно упали Магнит и Мосбиржа.

Разумеется, по всем этим бумагам отношение абсолютно негативное. Разумеется, при каждом рассмотрении аргументы идут с акцентом на минусах. Все как любит наш мозг.

Итак, во-первых, по поводу котировки. Здесь нужно остановиться прежде всего на ВТБ и Русгидро, как компаниях проводивших допэмиссию.

— ВТБ проводил допэмиссию обыкновенных акций в 2013 году, префы выпускались в 2014м и 2015м годах

— Русгидро преуспел в размещении допэмиссий и проводит их с завидной регулярностью: текущая допэмиссия на 14 млрд. акций до сих пор не размещена (хотя анонсирована год назад, инвесторы каждый раз вздрагивают, как будто это размещаемые 14 млрд. снова и снова), до этого размещение было в прошлом году на 40 млрд. акций, а ранеее в 2013 на 110 млрд, в 2012 на 89 млрд. итд.

Исходя из описания второй вариант выглядит значительно более жестким.

Я решил построить график капитализации компаний с момента последней допэмиссии у ВТБ, а для Русгидро — за последние несколько лет. Текущая допка у Русгидро не учтена, но ее можно будет добавить при размещении, не сложно. Что касается ВТБ, то префы для компании учтены как долг: переменожены номинал префов и их количество, далее это складывается с капитализацией обычки. Знаю, что это спорный вопрос, но при решении я исходил из практики самой компании. Можно считать по-другому.

Для построения графика выгружены помесячные котировки. Допэмиссия учитывается в капитализации с месяца, следующего за месяцем фактического размещения акций. Для октября взята текущая котировка закрытия.

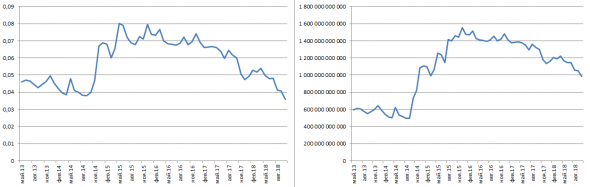

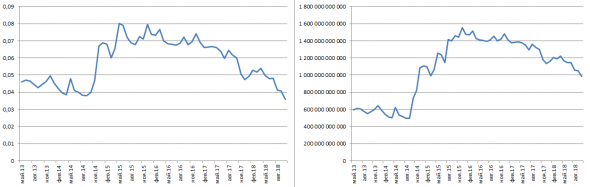

Итог ВТБ. Слева график котировки с момента допэмиссии в 2013 году, справа капитализация.

Мы видим, что размещение префов оказало очень сильное влияние на капитализацию. Это разумеется не отменяет падение капитализации на 37,5%. Причем на фоне значительного развития самого банка.

В последнее время банк растет

— в формате банковских услуг: рост через Почта-Банк, рост через поглощение других Банков

Помнится в подобном формате очень сильно ругали Роснефть, это было до ее значительного роста.

— в формате инвестбанка: приобретение или получение ряда активов, например, в транспортной сфере.

Конечно, актуальным вопросом остается вопрос дивидендной политики. Она по-прежнему непрозрачна и тут есть над чем работать.

Более того, еще при текущем незакрытом году, еще при невведенных санкциях, уже запущен сериал «Дивиденды», и знакомые всем актеры радуют своей игрой с заголовков деловой прессы.

Сам я постепенно подбираю ВТБ понемногу. Пока Сбер ниже 200 руб., он в большей степени оттягивает свое внимание на себя. С 6 ноября биржа снизит размер лота на привилегированных акциях Сбербанка и абсолютно всем будет удобно понемногу набирать и его.

От ВТБ жду до конца года обещанный анонс стратегии на предстоящие годы. Пока это более стоимостная история, чем доходная.

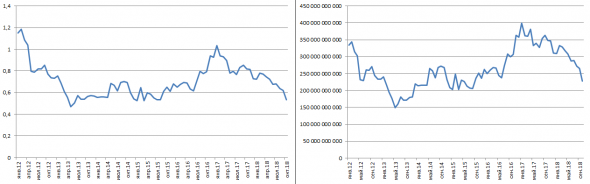

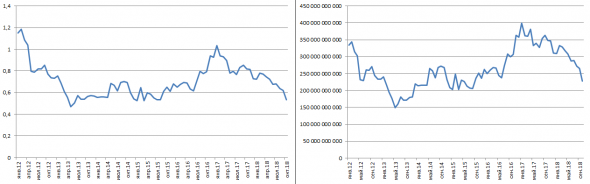

Построим аналогичный график для Русгидро. Слева котировка, справа капитализация с учетом всех допэмиссий.

Невооруженным глазом эффект виден, видно, что последний локальный пик был выше, чем на котировки, текущее положение выше, чем уровень 2013-2015 года. Но в сравнении с ВТБ и в целом..? Видно, что эффект не настолько критичный, как его обсуждают. Смысл в том, что его обсуждают, а ВТБ — нет, в итоге складывается впечатление, что это несет в себе гораздо более разрушительный эффект.

Добавлю лишь, что текущая допка изменит количество акций на 3%. Глобально в этом ничего хорошего нет, но опять же стоит оценить, как это обсуждается. Хотя противники подобного мнения заслуженно могли бы сравнить такую ситуацию с нагревом воды для жабы в кастрюле.

Так или иначе в данном случае мы можем говорить об относительных низах не только в котировке, но и капитализации.

Что касается обсуждений исключения из MSCI, где у Русгидро доля менее полупроцента. Во-первых, заметили насколько это стало популярно в последнее время? Как это обсуждают?

Конечно, какое-то давление потенциально это может оказать. В текущих условиях потенциальное давление оказывает практически все что угодно, не только технический пересмотр :)

Разумно учесть текущий сантимент и подождать до конца ноября плюс-минус, где сойдет на нет полюбившаяся всем история про MSCI (а если вдруг она не отработает, то и тут мода может прощально вильнуть хвостом) у нас будет больше информации и по отчетности, возможно и по ДПМ, а также по ряду других моментов.

Примечательно, как все забыли про Систему. История просто не обсуждается и более не интересна многим, ушла в тень. Тем временем компания живет, работает. Очень интересно развитие Детского мира, на которое в недавнем времени пролил свет руководитель компании. Развитие и вширь и вглубь: по рынкам (Дальний Восток, Беларусь, Казахстан, Польша?, Индия?), по товарам (игрушки более низкого ценового сегмента, коляски, товары для животных). Время определенно работает на эту компанию. Даже если у господина Евтушенкова сейчас есть какие-то ценовые сложности договориться о продаже данного актива. Впрочем, об этом и других компаниях, пожалуй, поговорим в следующий раз...) Сегодня получилось как-то более по-философски.

Желаю всем успешного мышления и всего вам доброго! Думайте медленно и решайте тоже. До новых встреч!

Большее расстояние между статьями это почти как дистанция, которая только усиливает радость встречи между мной и тем человеком, который вот уже буквально через пару часов, когда я закончу печатать, начнет читать эти строки. Я рад видеть вас снова, перерыв получился чуть больше, чем я планировал.

На некоторое время я выпадал из блогосферы для проведения нескольких мероприятий на Московской бирже. Прошел бесплатный семинар, в рамках которого я еще раз раскрыл основные тезисы своего подхода (материал, который я готовил к конференции смартлаба прекрасно помог мне структурировать все, на самом деле мне потребовалось только время для переоформления), далее мы организовали курс, где за три дня я это раскрыл еще подробнее.

В планах сделать еще один бесплатный вебинар. На самом деле, когда я его анонсировал, на него уже зарегистрировалось уже более 100 человек, так что проведение неминуемо, нужно лишь собраться с мыслями и все оформить. Есть несколько блоков информации, которые хотелось бы раскрыть именно на условиях свободного входа. Я размещу ссылки в своих соцсетях и телеграм-канале Investiary (неожиданно для меня уже более 1000 подписчиков, ну ничего себе).

Всех кто читает, приходит послушать, пишет в личку, упоминает — горячо люблю! :)

По иронии случая моя предыущая статья, являющаяся предостережением, что не стоит терять голову на росте и стоит предпринять действия для подстраховки, вышла как раз на локальном пике рынка. Забавно совпало. Сейчас мы встречаем рынок уже совсем в другой ситуации, а участников — в другом настроении.

Рынок вернулся в естественную среду обитания в текущем году, по крайней мере в психологическом плане. Под падение всегда копится больше материала, возможностей больше, тем для обсуждения больше.

Тогда сейчас — самая благодатная почва. Панофобия. Страхов накопилось множество и по отношению ко всему: к России, к Америке, к секторам в целом и к компаниям в частности, к главам регионов и главам компаний, к инвестпроектам и дивидендам. Ежедневно информационные жернова перемалывают ваши нервные клетки, если вы следите за всем-всем-всем.

Конечно, мы можем не следить за информацией вообще. Не смотреть телевизор (не смотрю), не слушать радио (не слушаю), не читать деловые сми (стараюсь больше следить за лентой Интерфакса, но поглядываю Ведомости, Коммерсантъ, изредка РБК, что нахожу интересным — пощу в Телеграм), не читать инвестпаблики (на популярные телеграм-каналы не подписан, в последнее время поставил задачу отписываться от каждого паблика в соцсетях, где есть флуд, панические настроения итд итп — прекрасное действие, но правда почистить получилось не так уж много, процесс будет продолжен), не обсуждать идеи с другими инвесторами (в этом плане я не особо активен и обсуждаю свои мысли как правило с узким кругом друзей, его можно пересчитать по пальцам рук… даже одной руки зачастую).

Но так мы неизбежно упустим какую-то информацию.

В таком случае неминуемо вспоминается когнитивное искажение WYSIATI — What you see is all there is, описанное Даниэлем Канеманом в книге «Думай медленно, решай быстро». Впрочем, и эта интересная книга стала жертвой переводческой адаптации, раскрывая в оригинальном названии, что на самом деле мы думаем и медленно и быстро. Вот только быстрое мышление приводит нас к ряду упрощений, допущений, искажений. В частности для выводов нам зачастую достаточно лишь обрывочной информации, которую мы знаем, чтобы сделать вывод о целом, исходя из этой части. Мы считаем, что видим все целиком, это не так, а в инвестициях это в принципе не может быть так. Рынок представляет собой огромный динамичный паззл, который мы можем собирать целый день, частей так много, что картина точно не сложится за один день, как ни собирай. Но наутро, когда мы проснемся, мы увидим не наш недособранный паззл. Мы увидим, что кто-то опять перемешал все наши собранные элементы в одну кучу. Искажением одновременно является мнение, что мы можем его сложить, и мнение, что по некоторым сложенным кусочкам, мы можем угадать картинку на коробке паззла.

В большинстве случаев лучшее, что мы можем сделать это покупать хорошие компании и ждать. Покупать разные. Покупать постепенно. И ждать. Стараться монетизировать это время ожидания через поток, который компенсирует нам риск банкротства этого актива в хрупком мире, где все может быстро поменяться, и прошлый лидер уже поднимается на информационный эшафот под громкий гул толпы, еще буквально вчера превозносившей его.

Да, это требует времени. И при этом мы не становимся моложе. Но и не повергаем себя в пучину безумия, которая особенно на падениях активно проявляет себя в рамках обсуждений в тематических группах, что паззл надо собирать левой рукой, а не правой. А говорят, кто-то пробует даже ногами..?

Немного о бывших лидерах и наоборот.

В своей книге Асват Дамодаран приводит статистику, что вложение в рыночных любимчиков нередко очень сильно проигрывает вложению в нелюбимых рынком изгоев. Именно изгои способны показать сильный потенциал роста, в то время как любимчики тоже на рост способны, но не настолько сильный.

Примечательно, как быстро меняется общественное мнение. Прогноз всегда следует за ценой, но не наоборот.

Газпром по 120 отвратителен и идет на историческое дно, плохая компания с недружественным менеджментом, куча капекса, который никогда не закончится. Газпром по 160 это прекрасное вложение, идет на 200, с потенциально растущими дивидендами. Развивающаяся компания, которая активно вкладывает в свое будущее.

Я думаю, вы поняли аналогию, и если следите за своими бумагами хотя бы пару лет, легко найдете подобные перевороты в отношении своих бумаг в прошлом и настоящем.

И вот случилось по металлургам. В опалу попали все представители на заявлениях о потенциально увеличивающихся расходах, что моментально вызвало в голове цепь событий: вырастут расходы, дивиденды закончатся, а еще цена на сталь упадет и рубль укрепится. К слову о подобном искажении (к самому худшему) тоже пишет Канеман. Это тоже для нас типично.

Цены на сталь и динамику рубля мы спрогнозировать так или иначе не сможем. Не угадывают и профессионалы в этой сфере, а в текущем квартале ММК и Северсталь и вовсе разошлись по своим оценкам.

Компании уверяют, что дивиденды не пострадают, что можно платить больше, чем FCF, но все же посчитаем.

Мы можем взять текущий операционный поток за 12 месяцев, а капекс поднять почти в 2 раза — до 1 млрд. долл. в год (берем для примера Северсталь). Далее взять эту сумму за 100% и поделить на количество акций. В этом случае у вас получится примерно 100 руб. выплаты в год. Конечно, операционный поток может поменяться, не стоит закладываться на то, что динамичные понятия останутся статичными (WYSIATI — вы видите, что цены падают и считаете, что они дальше будут падать? или вы считаете, что руководители компаний это люди высшего порядка и они не подвержены обычным для человека психологическим искажениям?). Но исходя из того, что вторая цифра (расход) все же более менее статичная, можно сделать следующие выводы

— поскольку металлурги платят дивы поквартально, разворот в выплатах будет более плавным, нежели в случае годовой выплаты, возможно, это позволит сгладить шоковый эффект в случае, если это действительно к нему ведет

Нередко на рынке мы слишком торопим события, а реальный эффект по факту наступает где-то через полгода.

— необходимо оценить, по какой цене вы заходили в актив. Скажем при вашем входе в Северсталь по 800-900 руб. годовые выплаты от компании в размере 80-100 руб. не выглядят как катострофа (для меня, для вас — вам решать)

— анонсированные вложения компаний не являются просто соцнагрузкой, а являются инвестициями в собственные производственные мощности; при ранее эффективно осуществленных инвестициям, эти также имеют возможность быть долгосрочным благом для компании (не актуально для тех, кто ищет движения здесь и сейчас, конечно же).

У меня достаточно хорошие цены по ММК и Северстали. ММК занимает второе место по объему в портфеле после Распадской, но при росте я допускаю частичный выход для докупки упавших бумаг, но не вижу причин, почему из сектора нужно бежать и срочно. Сами металлурги, конечно, могут подешеветь на изменении отношения, нужно мерять ситуацию личным отношением. Думайте медленно, решайте медленно.

Теперь немного про упавшие бумаги, коих сейчас очень много. Даже не затрагивая тему текущей паники на фоне Америки, выросли у нас в основном за год нефтянка да металлурги. Финансы/Энергетика/Ритейл очень сильно упали, Телекомы стагнируют итд.

Но среди прочих мы можем выделить такие бумаги, которые по котировке находятся на кризисных уровнях — это прежде всего ВТБ, Русгидро и Система. Также очень сильно упали Магнит и Мосбиржа.

Разумеется, по всем этим бумагам отношение абсолютно негативное. Разумеется, при каждом рассмотрении аргументы идут с акцентом на минусах. Все как любит наш мозг.

Итак, во-первых, по поводу котировки. Здесь нужно остановиться прежде всего на ВТБ и Русгидро, как компаниях проводивших допэмиссию.

— ВТБ проводил допэмиссию обыкновенных акций в 2013 году, префы выпускались в 2014м и 2015м годах

— Русгидро преуспел в размещении допэмиссий и проводит их с завидной регулярностью: текущая допэмиссия на 14 млрд. акций до сих пор не размещена (хотя анонсирована год назад, инвесторы каждый раз вздрагивают, как будто это размещаемые 14 млрд. снова и снова), до этого размещение было в прошлом году на 40 млрд. акций, а ранеее в 2013 на 110 млрд, в 2012 на 89 млрд. итд.

Исходя из описания второй вариант выглядит значительно более жестким.

Я решил построить график капитализации компаний с момента последней допэмиссии у ВТБ, а для Русгидро — за последние несколько лет. Текущая допка у Русгидро не учтена, но ее можно будет добавить при размещении, не сложно. Что касается ВТБ, то префы для компании учтены как долг: переменожены номинал префов и их количество, далее это складывается с капитализацией обычки. Знаю, что это спорный вопрос, но при решении я исходил из практики самой компании. Можно считать по-другому.

Для построения графика выгружены помесячные котировки. Допэмиссия учитывается в капитализации с месяца, следующего за месяцем фактического размещения акций. Для октября взята текущая котировка закрытия.

Итог ВТБ. Слева график котировки с момента допэмиссии в 2013 году, справа капитализация.

Мы видим, что размещение префов оказало очень сильное влияние на капитализацию. Это разумеется не отменяет падение капитализации на 37,5%. Причем на фоне значительного развития самого банка.

В последнее время банк растет

— в формате банковских услуг: рост через Почта-Банк, рост через поглощение других Банков

Помнится в подобном формате очень сильно ругали Роснефть, это было до ее значительного роста.

— в формате инвестбанка: приобретение или получение ряда активов, например, в транспортной сфере.

Конечно, актуальным вопросом остается вопрос дивидендной политики. Она по-прежнему непрозрачна и тут есть над чем работать.

Более того, еще при текущем незакрытом году, еще при невведенных санкциях, уже запущен сериал «Дивиденды», и знакомые всем актеры радуют своей игрой с заголовков деловой прессы.

Сам я постепенно подбираю ВТБ понемногу. Пока Сбер ниже 200 руб., он в большей степени оттягивает свое внимание на себя. С 6 ноября биржа снизит размер лота на привилегированных акциях Сбербанка и абсолютно всем будет удобно понемногу набирать и его.

От ВТБ жду до конца года обещанный анонс стратегии на предстоящие годы. Пока это более стоимостная история, чем доходная.

Построим аналогичный график для Русгидро. Слева котировка, справа капитализация с учетом всех допэмиссий.

Невооруженным глазом эффект виден, видно, что последний локальный пик был выше, чем на котировки, текущее положение выше, чем уровень 2013-2015 года. Но в сравнении с ВТБ и в целом..? Видно, что эффект не настолько критичный, как его обсуждают. Смысл в том, что его обсуждают, а ВТБ — нет, в итоге складывается впечатление, что это несет в себе гораздо более разрушительный эффект.

Добавлю лишь, что текущая допка изменит количество акций на 3%. Глобально в этом ничего хорошего нет, но опять же стоит оценить, как это обсуждается. Хотя противники подобного мнения заслуженно могли бы сравнить такую ситуацию с нагревом воды для жабы в кастрюле.

Так или иначе в данном случае мы можем говорить об относительных низах не только в котировке, но и капитализации.

Что касается обсуждений исключения из MSCI, где у Русгидро доля менее полупроцента. Во-первых, заметили насколько это стало популярно в последнее время? Как это обсуждают?

Конечно, какое-то давление потенциально это может оказать. В текущих условиях потенциальное давление оказывает практически все что угодно, не только технический пересмотр :)

Разумно учесть текущий сантимент и подождать до конца ноября плюс-минус, где сойдет на нет полюбившаяся всем история про MSCI (а если вдруг она не отработает, то и тут мода может прощально вильнуть хвостом) у нас будет больше информации и по отчетности, возможно и по ДПМ, а также по ряду других моментов.

Примечательно, как все забыли про Систему. История просто не обсуждается и более не интересна многим, ушла в тень. Тем временем компания живет, работает. Очень интересно развитие Детского мира, на которое в недавнем времени пролил свет руководитель компании. Развитие и вширь и вглубь: по рынкам (Дальний Восток, Беларусь, Казахстан, Польша?, Индия?), по товарам (игрушки более низкого ценового сегмента, коляски, товары для животных). Время определенно работает на эту компанию. Даже если у господина Евтушенкова сейчас есть какие-то ценовые сложности договориться о продаже данного актива. Впрочем, об этом и других компаниях, пожалуй, поговорим в следующий раз...) Сегодня получилось как-то более по-философски.

Желаю всем успешного мышления и всего вам доброго! Думайте медленно и решайте тоже. До новых встреч!

Читайте на SMART-LAB:

Займер сообщает о приобретении двух цифровых платформ

💼 Объявляем о завершении сделок с АО «Киви» по покупке 50% сервисов «Таксиагрегатор» и IntellectMoney. Владельцем остальных 50% долей в обеих компаниях остается АО «Киви». Сервисы позволят...

13.02.2026

Как прошла экскурсия на лазерное производство

На прошлой неделе мы организовали поездку для представителей медиа и финансового сообщества на завод лазерной дочки SOFL — VPG LaserONE (входит в наш кластер «СФ Тех»). В экскурсии приняли участие...

12.02.2026

У меня такое впечатление что они строят за дорого(и сами это знают), а потом обесценивают(так сказать выводят прибыль через капекс)

например за 2016 год убыток от обесценивания незаверш. строительства 11,5 млрд! это же писец какой то, ещё не достроили а уже убыток нарисовали

в доле от общего убытка убыток по обесцен. от незаверш. стр-ва самый большой за 2014-2015-2016 годы, в 2017 правда меньше, но надолго ли?

По факту каждый год с 2014-го, они сколько достроят столько и обесценивают(и даже больше)