26 октября 2018, 10:38

Бэк-тестинг.Как правильно?

Всем по привету.Торгую на Фортс.Арбитраж.Время удержания позиции от часа до 3 дней.Буду очень признателен, если поделитесь мыслями по грамотному тестированию мех.стратегий.

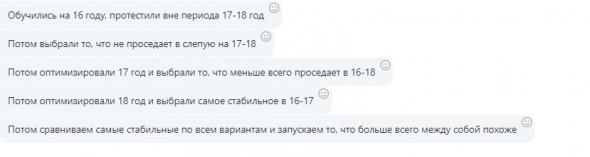

Один из знакомых предлагает Бэк-тест проводить следующим образом:

Второй знакомый предлагает оптимизировать стратегию один раз в квартал.

Третий знакомый предлагает оптимизировать стратегию каждый день.

Кто прав? Научите.

Читайте на SMART-LAB:

Займер сообщает о приобретении двух цифровых платформ

💼 Объявляем о завершении сделок с АО «Киви» по покупке 50% сервисов «Таксиагрегатор» и IntellectMoney. Владельцем остальных 50% долей в обеих компаниях остается АО «Киви». Сервисы позволят...

13.02.2026

Как прошла экскурсия на лазерное производство

На прошлой неделе мы организовали поездку для представителей медиа и финансового сообщества на завод лазерной дочки SOFL — VPG LaserONE (входит в наш кластер «СФ Тех»). В экскурсии приняли участие...

12.02.2026

или хотя бы укажите что понимаете под арбитражем?

Сдается мне, что называется это не арбитраж, а парный трейдинг.

Если так и есть, то дело это перспективное, но гиблое :)

ru.wikipedia.org/wiki/%D0%9A%D0%BE%D0%B8%D0%BD%D1%82%D0%B5%D0%B3%D1%80%D0%B0%D1%86%D0%B8%D1%8F

1) Прогоняю последний год. Смотрю на эквити не очень удачные участки. Беру их в оборот

2) Вычисляю, что такого поменялось в рынке, что страта встала.

3) Выявляю тем самым такие показатели, под которые можно подстроиться.

4) Делаю самоодаптацию для таких вариантов.

5) Прогоняю два года на первой версии. И прогоняю два года на второй версии. Выявляю, начинает ли работать самоодаптация на новом году.

и тд.