Китай не спешит спасать частных должников. Разворот непрямых заявок в аукционе ГКО США.

Сегодня в обзоре

- Почему Китай не спешит спасать частных должников;

- Угроза margincallдля китайских фирм;

- Сюрприз в аукционе 2-летних ГКО США. ФРС придется затормозить?

Рост китайских акций быстро исчерпал себя на обещаниях стимулирования со стороны китайского правительства в понедельник. Согласно последним данным, власти воздержались от прямого участия в спасении фирм-должников, хотя в 2016 году все было иначе.

В понедельник последовала «рекомендация» частным фондам принять участие в выкупе проблемных акций компаний, которые фирмы использовали в качестве обеспечения под кредиты. 11 брокерских фирм согласились выделить 21 млрд. юаней на покупку акций, что «капля в море» для 3 трлн. юаней токсичных займов, которые сейчас обеспечены падающим фондовым рынком.

ShComp развернулся вниз после бычьего понедельника, хотя сегодня закрылся в скромном плюсе. Быстро пройти 2500 вряд ли удастся, некоторое время индекс протопчется около этого уровня. В пользу отката наверх, пока нельзя выделить никаких существенных драйверов.

Гонконгский HangSengлогично движется вслед за падающим материковым Китаем, сегодня закрылся в минусе на 0.38%. С февраля индекс потерял примерно 1/5 стоимости и Новогоднее ралли по нему вряд ли предвидится. Hang Seng включен в список наших торговых инструментов.

Что-то больше, чем «подстелить соломку» правительство оказалось не готово, что вызывает удивление, так как частный сектор обеспечивает 50% налогов, более 60% ВВП, более 80% городской занятости и 90% новых созданных рабочих мест.

Возможно правительство рассматривает перспективы ликвидации пузыря управляемыми («первыми уйдут самые неэффективные и высокорискованные») и в какой-то момент выступит с серьезной интервенцией. Но чинить потребительские и корпоративные настроения после разворота ожиданий обычно куда более затратно и длительней.

Ситуация напоминает кризис 2008 года в США, только вместо «недвижимость» нужно подставить слово «акции». Классический кредитный пузырь. В США на помощь пришел Федрезерв, но в Китае PBOC только придется начать расхлебывать эту кашу.

Пока ЦБ сосредоточен на банковской системе и поддержке производственного сектора, который стремительно теряет в темпах роста из-за дестабилизации торговых отношений с США. Все недавно озвученные меры – увеличение аукционов репо, снижение нормы резервирования и др. направлены на то, чтобы наполнить банки деньгами.

Китай не может полноценно активировать механизм усиленного потребления чтобы поддержать экономику, несмотря на обгоняющие производство темпы роста импорта. Прогноз ускорения импорта сдерживает слабеющий юань (так как импорт дорожает при этом).

Немного статистики, дающей представление об остроте проблемы:

⁃ 724 из 734 компаний технологического индекса ChiNext прибегали к практике финансирования под обеспечение акциями. Рыночная капитализация компаний составляет около 580 млрд. долларов. С конца мая индекс просел более чем на треть — с 1876 пункта до 1205 пунктов.

⁃ 16 процентов акций класса «A» заложены в качестве обеспечения под кредиты. В 2015 года эта доля составляла 10.3%.

⁃ На широком рынке 148 компаний из 3571 заложили более чем 50% собственных акций под кредиты, несмотря на законодательное ограничение в 50% (данные национального китайского депозитария).

⁃ На 9 октября, у 780 компаний обесценение активов приблизилось к уровню margin call. Позиции 594 компаний приближаются к принудительной ликвидации, т.е. к моменту, когда придется расплачиваться по кредитам.

Соответственно сравнивая падение Шанхайского композитного индекса и ChiNext, можно отнести разницу в падении как раз к рискам финансового рычага, который выше у компаний технологического индекса.

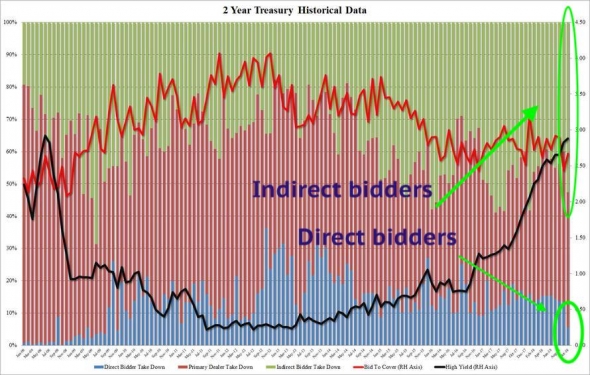

Несколько слов про прошедший аукцион ГКО США. При прогрессивном росте объема размещений ($26 млрд. за один аукцион январе против $38 млрд. на данный момент) спрос на бумаги остается высоким, соотношение заявок к предложению на уровне 2.671, против 2.437 на прошлом аукционе, чуть ниже 6 месячного среднего в 2.75.

Что действительно любопытно, так это резкий перевес в пользу косвенных заявок.

Их доля составила 52.6% на аукционе, максимально с декабря 2017 года, против 40% в прошлом месяце. Прямых покупателей, что-то «отпугнуло» на этот раз их доля снизилась до 5.5% против 13.4% в прошлом месяце. Напомню, что косвенные заявки в основном представлены иностранными покупателями, действующими через посредников США.

Основная идея здесь — увеличился спрос на безрисковый защитный актив со стороны иностранного спроса. Причем на двухлетние бумаги, к которым в принципе неохотно тянулись из-за ожиданий бычьего ФРС. Определенно этим трендом руководят ожидания серьезной рыночной турбулентности впереди и смягчения позиции ФРС.

Но подастся ли ФРС?

Ovtsebyk24 октября 2018, 15:59Про китайскую перекупленность за кредиты — новость полишинеля, выкупят на просадке, не думаю что это кризисное явление. Даже есть мысль что 30% из общего числа уже остопились. А так да — есть риск образования мировой волны на падение0

Ovtsebyk24 октября 2018, 15:59Про китайскую перекупленность за кредиты — новость полишинеля, выкупят на просадке, не думаю что это кризисное явление. Даже есть мысль что 30% из общего числа уже остопились. А так да — есть риск образования мировой волны на падение0 id46537824 октября 2018, 17:48Реально полезный пост и так мало лайков?… WTF+1

id46537824 октября 2018, 17:48Реально полезный пост и так мало лайков?… WTF+1