Как обогнать индекс (пример выигрышной торговой стратегии)

Как обогнать индекс (пример выигрышной торговой стратегии)

В кругу экономистов бытует мнение, что обогнать фондовый индекс на длительной перспективе невозможно, и если вам удалось в какой-то определенный год вырваться вперед, получив прибыль гораздо выше той, которую продемонстрировал индекс акций, то в будущем неизбежно ваши результаты не превзойдут индекс, а могут оказаться только хуже него. Подобная точка зрения следует из гипотезы эффективного рынка. К сожалению, экономика отличается от математики тем, что строгое доказательство практически любого утверждения представляется невозможной задачей. Тем не менее, в данной статье мне бы хотелось привести пример одной из стратегий, которая способна обогнать индекс акций в длительной перспективе. Разумеется, я отдаю себе отчет в том, что не могу доказать это математически. Впрочем, в экономике практически везде используются различные гипотезы, которые невозможно доказать, например, почему-то принято считать, что движение цен подчиняется нормальному распределению, и я что-то нигде не встречал какого-либо доказательства подобного утверждения. Тем не менее, именно на основе гипотезы о нормальном распределении была придумана знаменитая формула Блэка-Шоулза для оценки стоимости опционов, за которую ее авторы даже получили нобелевскую премию.

Если вы не первый год торгуете на фондовом рынке, то наверняка заметили, что из года в год одни и те же бумаги растут лучше рынка, а другие толкутся на месте или даже падают из года в год. Отличным примером являются Роснефть и Газпром. Для меня торговля на фондовом рынке началась с покупки акций Роснефти на IPO в июне 2006 года. Тогда Газпром стоил дороже Роснефти. С тех пор Роснефть выросла более чем в 2 раза, а Газпром более чем в 2 раза упал. Подобных примеров можно привести много. Отсюда возникает следующая гипотеза: индекс акций можно обогнать, если покупать только лучшие бумаги, т.е. те, которые продемонстрировали наибольший рост за определенный предшествующий текущей дате период. Совершенно очевидно, что доказать строго математически подобную гипотезу невозможно, но мы можем провести тестирование подобной стратегии на исторических данных.

В данной статье для теста используются данные по 30 наиболее ликвидным акциям ММВБ за период с 30.12.2005 года по 29.12.2017 включительно. Тестирование осуществляется следующим образом: мы выбираем 8 акций, показавших наибольший рост за предыдущий год, и покупаем эти бумаги по цене закрытия последнего дня года. При этом общая сумма денег, выделенных на покупку акций, делится на 8 равных частей, на которые и покупаются эти акции. В конце следующего года мы продаем купленные ранее бумаги и покупаем новые 8 лучших бумаг за прошедший год. Таким образом, у нас в портфеле постоянно находятся 8 лучших акций прошлого года. Полученные результаты мы сравниваем с изменением индекса ММВБ за то же время.

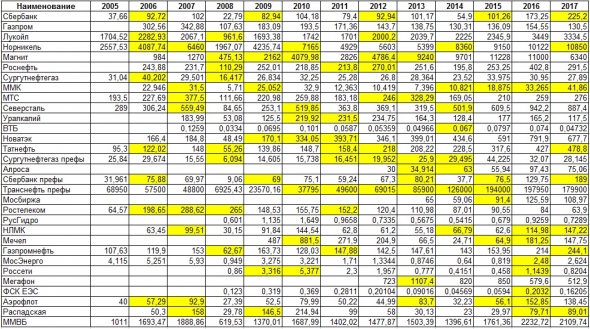

Рассмотрим таблицу 1. В данной таблице приведены цены закрытия последнего торгового дня года для 30 наиболее ликвидных акций ММВБ, начиная с 2005 по 2017 год, в последней строке приведены значения индекса ММВБ. Купленные акции, выделены в таблице 1 желтым цветом. Обратите внимание, что не все ячейки Таблицы 1 заполнены. Это связано с тем, что некоторые бумаги начали торговаться на ММВБ позже 2005 года.

Таблица 1.

Прежде чем переходить к анализу расчетов сделаем три замечания:

- Мы предполагаем, что продаем и покупаем бумаги по цене закрытия последнего торгового дня года. Разумеется, это определенное допущение, которое на практике может означать, что сделки осуществляются, например, в последние несколько минут торгов. В данном случае, цена покупки/продажи будет несильно отличаться от цены закрытия последнего торгового дня, во всяком случае, по сравнению с годовым изменением цены.

- При расчете мы пренебрегаем комиссионными издержками, т.к. сделки происходят всего 1 раз в год, к тому же некоторые бумаги остаются в лидерах роста несколько лет подряд и в таком случае, мы их не продаем, например, префы Сургутнефтегаза были в лидерах роста 4 года подряд.

- В данных расчетах не учитывается размер дивидендных выплат, но т.к. в список 8 лучших бумаг часто входили такие акции как префы Сургутнефтегаза и МТС, которые регулярно выплачивали самые высокие дивиденды, то общая дивидендная доходность 8 лучших бумаг будет выше, чем дивидендная доходность индекса ММВБ.

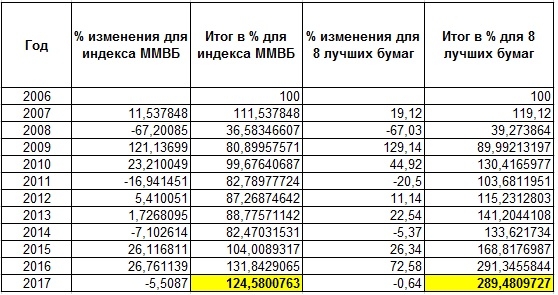

Рассмотрим таблицу 2. В данной таблице приведены результаты сравнения изменения индекса ММВБ с изменением лучших 8 акций предыдущего года за диапазон с 2006 по 2017 год.

Таблица 2.

Итак, акции, купленные в соответствии с индексом ММВБ 29.12.2006 и проданные 29.12.2017 принесли бы их владельцу за 11 полных лет прибыль в размере 24.58%, а если бы вы покупали 8 лучших за предыдущий год акций из списка 30 наиболее ликвидных бумаг, то ваша прибыль за тот же период составила бы аж 189.48%. Как говорится, почувствуйте разницу. При этом за 11 лет, как вы можете увидеть из Таблицы 2, только один раз 8 лучших за предыдущий год бумаг проиграли индексу, в 10 же случаях они показали лучший результат. Какие же выводы отсюда можно сделать? Выводов на самом деле несколько:

- Старайтесь покупать лучшие бумаги, лидеров своей отрасли. Как правило, лучшие бумаги растут из года в год, оставаясь лучше рынка много лет, в то время как аутсайдеры, так и остаются аутсайдерами.

- Не ждите, пока вырастет бумага-аутсайдер, за то время, пока ваши деньги будут простаивать в ожидании, вы можете упустить много выгодных торговых возможностей.

- При покупке лучших бумаг не стоит брать мало акций. Оптимальным будет количество 7-11 бумаг. При этом вы, может быть, и не получите той максимальной прибыли, которую могли бы дать 2-4 лучшие бумаги, но зато будете неплохо диверсифицированы и защищены от негативных факторов, связанных с конкретной акцией.

Берегите свои деньги! Торгуйте грамотно!

www.comon.ru/user/Trader17/blog/post.aspx?index1=109424