12 октября 2018, 13:07

ТМК выигрывает от роста цен на нефть и корректировки цен на сталь - АТОН

Посещение TMK-Artrom

В настоящее время использование мощностей новой установки по тепловой обработке составляет 50 тыс т (из 90 тыс т), т.к. вывод установки на полную мощность требует строительства новой линии ультразвукового контроля, которое запланировано на конец 2019. Как только установка начнет функционировать на полную мощность в 2020 (165 тыс т в год), по оценкам менеджмента TMK-Artrom, она будет генерировать около $80 млн EBITDA – в рамках нашей модели – и станет вносить значительный вклад в консолидированные показатели ТМК. Установка осуществляет полный спектр работ по термообработке, включая нормализацию, закалку и отпуск.

ТМК стремится к 100% загрузке мощностей по стальным заготовкам

TMK-Resita способна производить 400 тыс т стальных заготовок ежегодно, но в настоящее время TMK-Artrom потребляет около 250 тыс т. Объем рынка заготовок очень ограничен, и лишь 50 тыс т продается неинтегрированным сторонним заводам. Одним из потенциальных проектов по увеличению потребления до 400 тыс т является строительство низкозатратной мини-фабрики мощностью 100 тыс т в год на площадке Resita, но проект должен быть утвержден только в следующем году. Компания придает большое значение вертикальной интеграции в сталь, поскольку она обеспечивает дивизиону высочайшую гибкость производства.

Подход к капзатратам разумный, в планах небольшие проекты

Прогноз по капзатратам для Европейского дивизиона TMK составляет всего $14 млн в 2018, и $13 млн в 2019. После завершения инвестиций в новую термообрабатывающую установку следующие наиболее масштабные инвестиционные проекты – новая линия ультразвукового контроля, модернизация новых прокатных линий и расширение складов. Компания прогнозирует, что капзатраты на содержание и ремонт будут составлять $5 млн в год, а на сохранение бизнеса – $8 млн. Менеджмент дивизиона также подтвердил направленность на сокращение долговой нагрузки группы.

Диверсифицированная структура продаж – по географии и по отраслям

Более 80% продукции реализуется за пределами Румынии: около 20% отправляется в Италию, 18% – в Германию, а на США и Нидерланды приходится по 12%. США являются ключевым рынком с точки зрения генерации прибыли, обеспечивая около 40% EBITDA. По отраслям промышленности продажи также диверсифицированы – 50% приходится на машиностроение (из них 11% на автомобилестроение), 20% на производство бойлеров и труб для электроэнергетического сектора, 15% – на нефтегазовую промышленность. Менеджмент заявил, что европейский спрос на трубы стабилен, а рост EBITDA во 2К18 в основном обусловлен улучшением ассортимента продукции.

В среду мы посетили TMK-Artrom – ключевое производственное предприятие Европейского дивизиона ТМК. Компанию представляли гендиректор Европейского дивизиона и председатель правления Адриан Попеску и директор по стратегии группы TMK Игорь Барышников. Основные выводы: 1) по мере наращивания мощностей на новой термообрабатывающей установке в 2018-20, EBITDA Европейского дивизиона должна заметно увеличиться; 2) дивизион сохраняет разумный подход к капзатратам, но планирует несколько недорогих органических проектов для повышения рентабельности; 3) менеджмент ожидает сильных результатов во 2П18 на фоне благоприятной рыночной конъюнктуры. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ по TMK и считаем снижение котировок возможностью для покупки.Термообрабатывающая установка: наращивание мощностей в 2018-20

В настоящее время использование мощностей новой установки по тепловой обработке составляет 50 тыс т (из 90 тыс т), т.к. вывод установки на полную мощность требует строительства новой линии ультразвукового контроля, которое запланировано на конец 2019. Как только установка начнет функционировать на полную мощность в 2020 (165 тыс т в год), по оценкам менеджмента TMK-Artrom, она будет генерировать около $80 млн EBITDA – в рамках нашей модели – и станет вносить значительный вклад в консолидированные показатели ТМК. Установка осуществляет полный спектр работ по термообработке, включая нормализацию, закалку и отпуск.

ТМК стремится к 100% загрузке мощностей по стальным заготовкам

TMK-Resita способна производить 400 тыс т стальных заготовок ежегодно, но в настоящее время TMK-Artrom потребляет около 250 тыс т. Объем рынка заготовок очень ограничен, и лишь 50 тыс т продается неинтегрированным сторонним заводам. Одним из потенциальных проектов по увеличению потребления до 400 тыс т является строительство низкозатратной мини-фабрики мощностью 100 тыс т в год на площадке Resita, но проект должен быть утвержден только в следующем году. Компания придает большое значение вертикальной интеграции в сталь, поскольку она обеспечивает дивизиону высочайшую гибкость производства.

Подход к капзатратам разумный, в планах небольшие проекты

Прогноз по капзатратам для Европейского дивизиона TMK составляет всего $14 млн в 2018, и $13 млн в 2019. После завершения инвестиций в новую термообрабатывающую установку следующие наиболее масштабные инвестиционные проекты – новая линия ультразвукового контроля, модернизация новых прокатных линий и расширение складов. Компания прогнозирует, что капзатраты на содержание и ремонт будут составлять $5 млн в год, а на сохранение бизнеса – $8 млн. Менеджмент дивизиона также подтвердил направленность на сокращение долговой нагрузки группы.

Диверсифицированная структура продаж – по географии и по отраслям

Более 80% продукции реализуется за пределами Румынии: около 20% отправляется в Италию, 18% – в Германию, а на США и Нидерланды приходится по 12%. США являются ключевым рынком с точки зрения генерации прибыли, обеспечивая около 40% EBITDA. По отраслям промышленности продажи также диверсифицированы – 50% приходится на машиностроение (из них 11% на автомобилестроение), 20% на производство бойлеров и труб для электроэнергетического сектора, 15% – на нефтегазовую промышленность. Менеджмент заявил, что европейский спрос на трубы стабилен, а рост EBITDA во 2К18 в основном обусловлен улучшением ассортимента продукции.

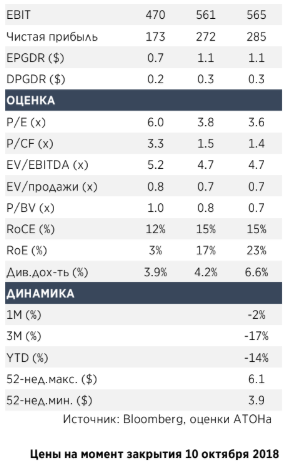

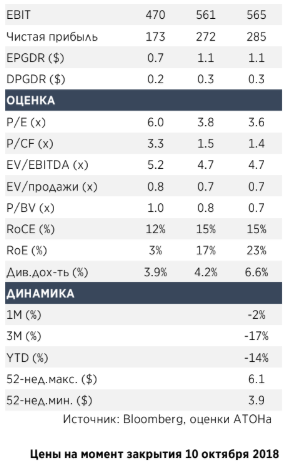

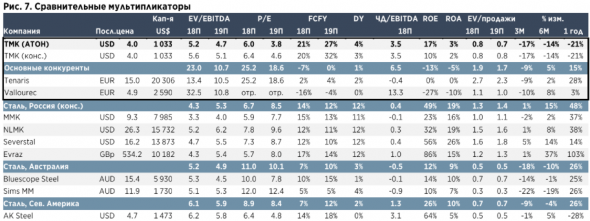

Пересматриваем модель, подтверждаем ПОКУПАТЬ (Цель – $6.0/GDR)АТОН

Мы включаем последние финансовые результаты в нашу модель и, основываясь на наших впечатлениях о посещении TMK-Artrom, повышаем прогноз по EBITDA для Европейского дивизиона до $50 млн в 2018 и $70 млн в 2019. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ и считаем снижение котировок (-30% с июня 2018) возможностью для покупки, поскольку в настоящее время ТМК выигрывает от роста цен на нефть и корректировки цен на сталь. На наш взгляд, IPO Американского дивизиона должно стать катализатором сокращения долговой нагрузки группы.

0 Комментариев

Читайте на SMART-LAB:

Евро игнорирует хороший ВВП: рынок прайсит риск ускорения роста ИПЦ

Евро четвертую сессию подряд отступает против доллара и во время лондонской сессии держится чуть выше 1.1850, постепенно сдавая важный психологический плацдарм на 1.19. Предварительные...

13.02.2026

Решение ЦБ поддержит экономику, долговой и фондовый рынки

На первом заседании в текущем году Банк России в шестой раз подряд снизил ключевую ставку – на 50 б.п., до 15,5%. На этот раз решение оказалось мягче ожиданий аналитиков «Финама» (16%)....

13.02.2026

Мой Рюкзак #63: ВТБ - дальше без меня, меняем на более крепкий банк, дивидендные отсечки близко

Февраль продолжает радовать стоимостных инвесторов, все по стратегии, которую описывал в конце прошлого года

Прошлый пост тут — smart-lab.ru/mobile/topic/1260904/

Было 25,9 млн...

13.02.2026

Аренадата чудом выполнила гайденс. Сравнение с сектором по мультипликаторам. Прогноз результатов и дивидендов за 2025 год.

Вчера Аренадата опубликовала пресс-релиз . За 2 дня после выхода новостей акции росли максимально до +28%.

Фокус пресс-релиза не на результате, а на том, что компания выполнила гайденс. Сам...

12.02.2026