РУСАЛ. Обзор компании. Кто виноват? Что делать?

РУСАЛ— некогда крупнейший в мире производитель алюминия, представляет из себя вертикально интегрированную компанию. Производственная цепочка Русала включает месторождения бокситов и нефелиновых руд, глиноземные предприятия, алюминиевые заводы, литейные комплексы, фольгопрокатные предприятия, производства автомобильных дисков и упаковочных материалов, а также электрогенерирующие мощности.

Для лучшего представления о деятельности компании следует немного разобраться как же производится алюминий. Металлический алюминий получают в три стадии:

- Получение бокситов;

- Получение глинозема из бокситов;

- Получение алюминия из глинозема.

Около 95 % всего глинозема получают из бокситовых руд. Бокситовая руда — алюминиевая руда, состоящая из гидроксидов алюминия (глинозема), оксидов железа и кремния. Содержание глинозёма в промышленных бокситах колеблется от 40 % до 60 % и выше. Внешне боксит похож на глину, но по своим физическим и химическим свойствам не имеет с ней ничего общего.

На сегодняшний день главными поставщиками боксита являются: Австралия, Гвинея, Гайана, Ямайка, Суринам, Бразилия, Центральный Урал.

После рудника бокситовая руда попадает на глиноземный завод, где ее высушивают и размалывают, с помощью пара очищают от кремня, с помощью щелочи отделяют весь оксид алюминия от оксида железа и прочих посторонних веществ. На выходе получается глинозем или оксид алюминия (Al2O3). Глинозем выглядит как порошок белого цвета.

Далее глинозем поступает на алюминиевый завод, где его высыпают в электролизер. Электролизер состоит из ванны, в которой находится расплав на основе криолита, к которой подводится электрический ток. Низ ванны служит катодом, жидкий алюминий тяжелее расплава криолита, поэтому собирается на угольном основании, откуда его периодически откачивают. Сверху в электролит погружены аноды, которые сгорают в атмосфере выделяющегося из окиси алюминия кислорода, выделяя окись углерода (CO) или двуокись углерода (CO2). Таким образом из глинозема (Al2O3) получается алюминий (Al).

Алюминиевая промышленность — одна из наиболее энергоёмких отраслей промышленности, поэтому важнейшим условием её развития является наличие мощных источников дешёвой электроэнергии. Для обеспечения Братского алюминиевого заводов электричеством была построена Братская ГЭС, а для Саяногорского, Хакасского, Красноярского, Новокузнецкого, была построена крупнейшая гидроэлектростанция на континенте — Саяно-Шушенская ГЭС.

В связи с многоэтапным технологическим процессом производства алюминия, Русал приобрел множество компаний по всему миру.

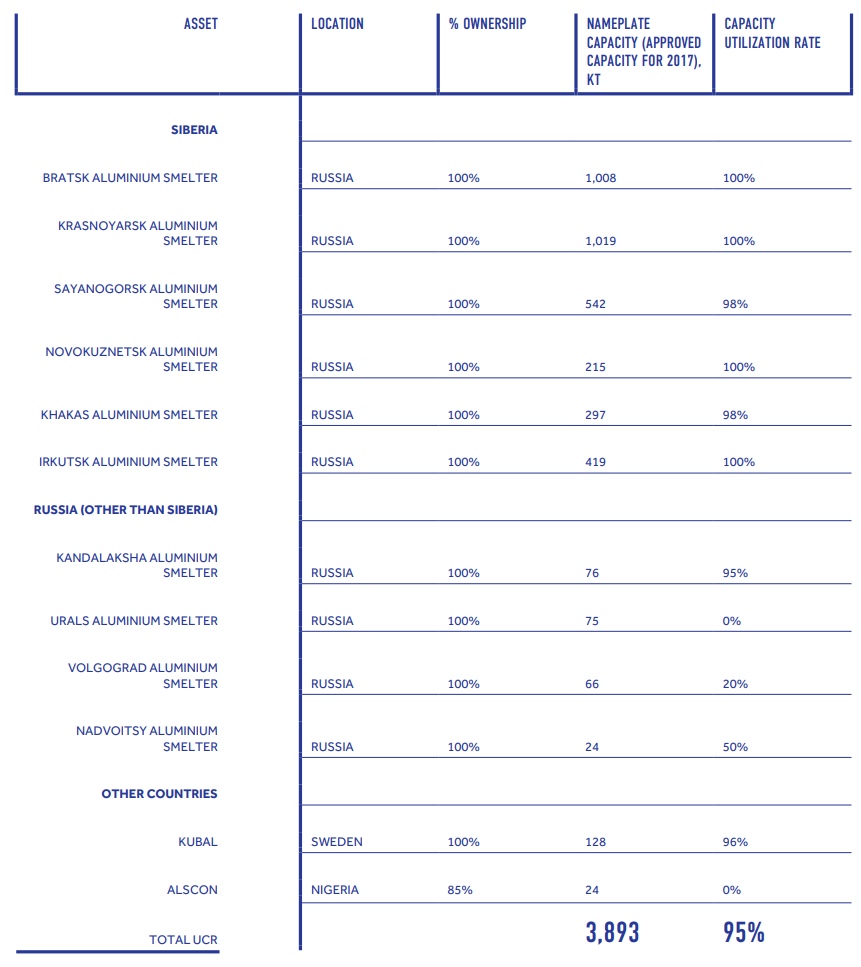

В связи с высокой энергоемкостью отрасли, практически все алюминиевые заводы расположены в России вблизи крупных ГЭС.

Глиноземные заводы разбросаны по всему миру. Русал полностью обеспечен собственным глиноземом.

Бокситные рудники также расположены по всему миру. Сырьевая база бокситов достаточна для обеспечения 100 лет деятельности Русала.

Также Русал владеет заводами по производству криолита, катодов, пищевой фольги и автомобильных дисков.

Изучив собственность Русала можно перейти к анализу владельцев компании.

Контроль над Русалом принадлежит EN+ (65.2% которой принадлежит Дерипаска), 26.5% принадлежит Вексельбергу и его партнерам через Sual Partners, практически 17% находится во free float, 8.75 находится у Glencore которая хочет конвертировать свою долю в EN+ после снятия санкций.

Собственно, из-за того, что Русал контролирует Дерипаска на компанию и наложили санкции. Компанию могли фактически отрезать от от западных рынков. Если бы санкции вступили в силу, Русал больше не смог бы проводить расчеты в долларах США — любые такие расчеты проводятся через американский банк-корреспондент и должны быть им заблокированы. Более 60% расчетов компании производится в долларах — алюминий торгуется в основном в этой валюте. Также все кто заключал контракты с Русалом сами могли попасть под санкции. НО санкции так и небыли введены до сих пор, их постоянно откладывают, а на днях Минфин США разрешил совершать новые сделки с Русалом, даже если после 23 октября санкции окончательно утвердят, в случае если контрагенты уже заключали аналогичные соглашения ранее.

Изначально условиями для снятия санкций с компании было, что Дерипаска теряет контроль над EN+(опускает свою долю ниже 50%), соответственно и над Русалом. В августе Минфин США поставил новое условие для Олега Дерипаски — полностью уйти из Русала и En+ для снятия санкций с этих компаний.

Вся эта тема с санкциями больше риторическая, т.к. слишком много неизвестных величин. Давайте все-же перейдем к конкретным показателям компании и отрасли в целом.

Как спрос, так и потребление алюминия за 8 лет вырос на 50%.

Цены при этом снизились на 10%. Цена на алюминий как и цены других промышленных металлов полностью зависят от экономики Китая. Китай остается главным и практически единственным драйвером мирового производства — 57 % и потребления — 54,4 % алюминия. Торговая война между США и Китаем не лучшим образом скажется на дальнейших перспективах роста цен на алюминий. Но как в случае со сталью цены может поддержать тот факт, что Китай сворачивает неэффективные и неэкологичные мощности.

Как и в случае с никелем спрос на алюминий должен вырасти благодаря большему использованию металла в современном автомобилестроении. Так же не стоит забывать, как и в случае с ВСМПО-АВИСМА, что пик самолетостроения у Boeing и Airbus придется на 2021г. после чего последует переоборудование заводов под новые типы самолетов. По прогнозу спад закончится к 2023г. после чего загрузка мощностей возобновится с новой силой.

Еще одной точкой роста должно стать строительство. В строительстве этот металл завоевал весьма прочные позиции: без него не обходится ни один небоскреб, ни одно металлокаркасное здание, да и обычный жилой дом уже трудно представить без алюминиевых элементов.

Следующими по объему отраслями использования являются энергетика. Алюминий незаменим при производстве линий электропередач и телефонных проводов, радиолокаторов, конденсаторов и так далее.

В общей структуре потребления фольга и упаковка занимает 15%. Главные позиции занимают пищевая фольга и алюминиевая банка для напитков. В мире ежегодно производится более 200 млрд. банок для напитков, ну и ничего более удобного и качественного, чем упаковка из алюминиевой фольги, человечество пока еще не придумало.

Перейдем к самому Русалу.

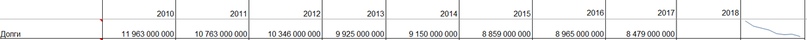

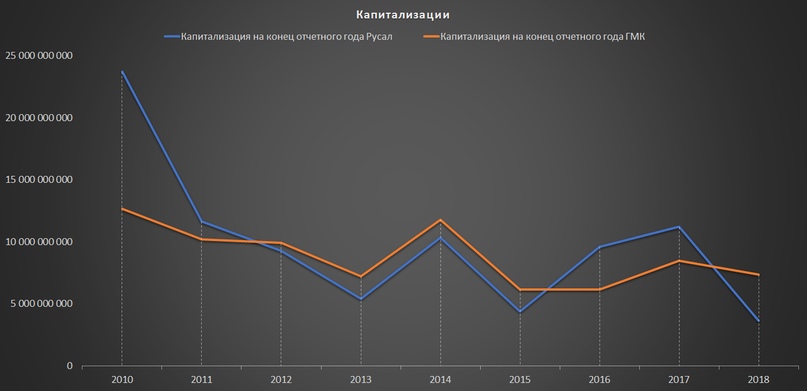

За последние 7 лет компания почти все заработанные деньги пускает на погашение огромного долга. Некоторые средства компания пускает на неособо удачное строительство новых заводов (Богучарский и Тайшетский завод (оба проекта заморожены)), а также на поглощение компаний (КиК — крупнейший производитель колесных дисков в России). Долг образовался в результате покупки 27% акций ГМК «Норильский-никель» в 2008.

За 7 лет компания смогла погасить 3,5 млрд. $, для достижения комфортного уровня Долг/EBITDA, потребуется еще как минимум 7 лет.

Дивиденды от норникеля полностью покрывают выплату процентов по кредиту. При довольно большой долговой нагрузке компания потихоньку занимается инвестированием в свое развитие, при амортизации в 500 млн. $, в 2017 г., покупка основных средств составила 820 млн. $. Будет ли в этом году русал вкладываться в строительство, большой вопрос. Уже сейчас известно, что строительство совместно с Русгидро Тайшетского завода заморозили до лучших времен.

За 2017 г. русал реализовал 3.7 млн. т. алюминия. При росте цен на алюминий на 20% EBITDA выросла на 42% с 1.5 млрд$ до 2.1 млрд $. Дивиденды от норникеля составили 533 млн. $.

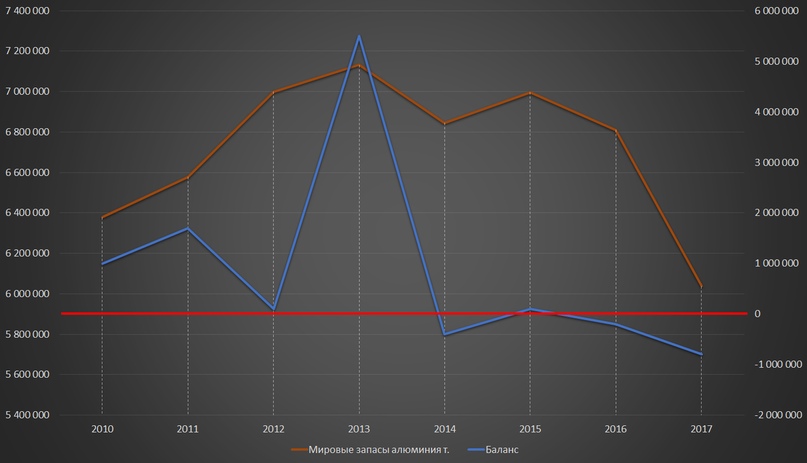

По прогнозу русала в ближайшие годы на рынке первичного алюминия должен возникнуть дефицит.

Отрицательный баланс закрывался складскими запасами, но и они не безграничны, так-что есть шанс что в скором времени мы увидим новый рост цен на алюминий.

Выводы:

Снимут ли с компании санкции или нет, продаст Дерипаска свой пакет, да и кто сможет его купить, а если не продаст то что дальше, пока ответы на эти вопросы не получены покупка Русала остается спекулятивным занятием. По мимо этого не стоит забывать что у компании довольно большой долг, в связи с этим возникает риск, что при ухудшении конъюнктуре придется продавать акции норникеля за бесценок. Да и при хорошем положении дел долг будет гасится еще лет 7, а значит и про выплаты достойных дивидендов можно забыть.

С другой стороны рост спроса на алюминий и возникновение дефицита на рынке должно способствовать росту цен, а при росте цены, EBITDA кратно растет. Помимо этого в данный момент случилась ситуация, когда доля в норникеле стоит больше, чем сам русал. При продаже доли в ГМК долг у русала полностью гасится.

Ответ на вопрос «Кто виноват?» — Мнучин

Ответ на вопрос «Что делать?»

1)Если акции уже были куплены — не продавать.

2)Если хочется купить — подождать разрешение конфликта, да, акции вырастут в цене, но и у вас будет абсолютно прозрачная идея.

3)Если очень хочется купить — купите и надейтесь на лучшее.

vk.com/finzdir — еще больше аналитики

Нэш Ван Дрейк (Кот Скрипаля)20 сентября 2018, 11:30наша тема+2

Нэш Ван Дрейк (Кот Скрипаля)20 сентября 2018, 11:30наша тема+2 Марина Бардина20 сентября 2018, 14:16Спасибо! Лучше читать на сайте, там можно увеличить таблички, а то здесь плохо видно ))0

Марина Бардина20 сентября 2018, 14:16Спасибо! Лучше читать на сайте, там можно увеличить таблички, а то здесь плохо видно ))0 Григорий20 сентября 2018, 14:47Не совсем так. Во-первых, санкции очень жесткие и не такие как в других случаях-ВТБ, Газпром, Роснефть и т.д. Почему именно с Дерипаской перешли на компанию?0

Григорий20 сентября 2018, 14:47Не совсем так. Во-первых, санкции очень жесткие и не такие как в других случаях-ВТБ, Газпром, Роснефть и т.д. Почему именно с Дерипаской перешли на компанию?0 Дмитрий Павлов20 сентября 2018, 23:41У мечела тоже огромный долг, но он платит хорошие дивиденды. А статья отличная!0

Дмитрий Павлов20 сентября 2018, 23:41У мечела тоже огромный долг, но он платит хорошие дивиденды. А статья отличная!0