10 сентября 2018, 10:22

Анализ ПИФов 3. Челусвет или Перебей

Продолжение.

Часть первая

Часть вторая

Сделаем перерыв в поиске лучших и попробуем провести сравнения фондов по разным способам классификации.

Мне приходят в голову следующие виды классификации фондов.

1. По базовому активу (акции, облигации, что-то еще), уже разобрали.

2. В основном касается фондов акций. Отраслевые или неотраслевые.

3. Крупные/мелкие. Важный критерий, ведь не каждый понесет в мелкий фонд. Еще, если фонд не набирает приличную СЧА, его вероятнее прикроют.

4. Собственник УК. Тут два вида: аффилированная с банками или с инвестиционными компаниями. Можно выделить подгруппу первой группы, госбанки и негос, но это уже будет мелкое дробление. Тут надо понимать, что, например, у Финам есть свой банк, но это же в первую очередь инвестиционная компания. Альфа-капитал — известная инвесткомпания, но основной бизнес — это банк, на мой взгляд.

Наверное, их можно еще как-то проклассифицировать, но это уже сложнее (или подзабыл что-то).

По отраслям. Не буду производить никаких подсчетов, ибо редкая отрасль может обыгрывать рынок в течении реального долгосрока.

Отраслевые фонды по праву считаются злом, так как когда клиент пытается обыграть рынок, принимая решение сам, при этом не являясь профессионалом (ведь профи не пойдет за паями), ничего хорошего из этого не выйдет.

3, 4. На одном банковском форуме, где инвестиционная ветка цветет и пахнет, мне подсказали, что неплохо бы посчитать популярные фонды, используя либо СЧА, либо количество пайщиков. Я соглашаюсь, ведь то, как с позором вылетели два крупных фонда в предыдущей части оставляет вопросы.

Тут сравнение с бенчмарками довольно бесполезно, так как из нашей выборки фондов, у каких-то УК есть только фонды облигаций, у каких-то полный набор отраслевых фондов акций. В общем можно просто тупо посмотреть, кто из них лучше.

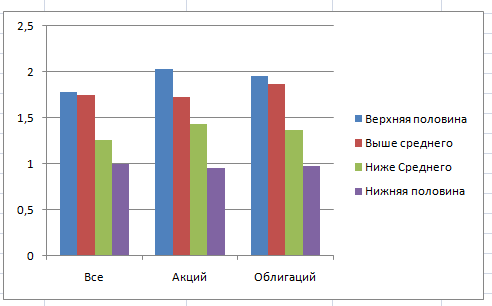

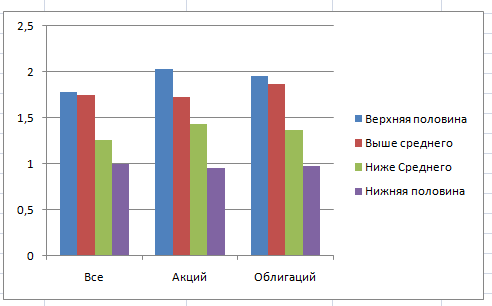

Фонды по размеру СЧА.

Рассматриваем 4 группы. Выше/ниже среднего СЧА, половины (выше/ниже медианы).

очевидно, в среднем крупные фонды лучше. Однако верхняя половина по размеру СЧА, лучше чем самые крупные фонды. Более того, эта группа уже рядом с бенчмарками или в случае облигационных фондов превосходит их.

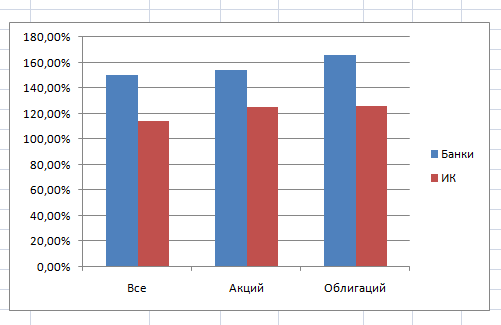

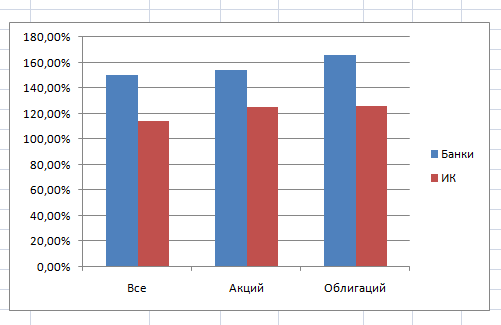

Фонды по типу управляющей компании. (К банковским я отнес ПИФы, где УК это Сбер, ВТБ, Открытие, ПСБ, Альфа, Ак Барс, МДМ, Райффайзен, Уралсиб). Остальные я причислил к инвестиционным компаниям.

Возвращаясь ко второй части видим, что среди плохишей банков и инвесткомпаний приблизительно поровну, но все же банков меньше. На общем результате видно, что банки лучше.

Продолжение следует.

Часть первая

Часть вторая

Сделаем перерыв в поиске лучших и попробуем провести сравнения фондов по разным способам классификации.

Мне приходят в голову следующие виды классификации фондов.

1. По базовому активу (акции, облигации, что-то еще), уже разобрали.

2. В основном касается фондов акций. Отраслевые или неотраслевые.

3. Крупные/мелкие. Важный критерий, ведь не каждый понесет в мелкий фонд. Еще, если фонд не набирает приличную СЧА, его вероятнее прикроют.

4. Собственник УК. Тут два вида: аффилированная с банками или с инвестиционными компаниями. Можно выделить подгруппу первой группы, госбанки и негос, но это уже будет мелкое дробление. Тут надо понимать, что, например, у Финам есть свой банк, но это же в первую очередь инвестиционная компания. Альфа-капитал — известная инвесткомпания, но основной бизнес — это банк, на мой взгляд.

Наверное, их можно еще как-то проклассифицировать, но это уже сложнее (или подзабыл что-то).

По отраслям. Не буду производить никаких подсчетов, ибо редкая отрасль может обыгрывать рынок в течении реального долгосрока.

Отраслевые фонды по праву считаются злом, так как когда клиент пытается обыграть рынок, принимая решение сам, при этом не являясь профессионалом (ведь профи не пойдет за паями), ничего хорошего из этого не выйдет.

3, 4. На одном банковском форуме, где инвестиционная ветка цветет и пахнет, мне подсказали, что неплохо бы посчитать популярные фонды, используя либо СЧА, либо количество пайщиков. Я соглашаюсь, ведь то, как с позором вылетели два крупных фонда в предыдущей части оставляет вопросы.

Тут сравнение с бенчмарками довольно бесполезно, так как из нашей выборки фондов, у каких-то УК есть только фонды облигаций, у каких-то полный набор отраслевых фондов акций. В общем можно просто тупо посмотреть, кто из них лучше.

Фонды по размеру СЧА.

Рассматриваем 4 группы. Выше/ниже среднего СЧА, половины (выше/ниже медианы).

очевидно, в среднем крупные фонды лучше. Однако верхняя половина по размеру СЧА, лучше чем самые крупные фонды. Более того, эта группа уже рядом с бенчмарками или в случае облигационных фондов превосходит их.

Фонды по типу управляющей компании. (К банковским я отнес ПИФы, где УК это Сбер, ВТБ, Открытие, ПСБ, Альфа, Ак Барс, МДМ, Райффайзен, Уралсиб). Остальные я причислил к инвестиционным компаниям.

Возвращаясь ко второй части видим, что среди плохишей банков и инвесткомпаний приблизительно поровну, но все же банков меньше. На общем результате видно, что банки лучше.

Продолжение следует.

Читайте на SMART-LAB:

Станут ли алгоритмы новой нормой для частного инвестора?

ИИ всё чаще называют новой инвестиционной инфраструктурой: алгоритмы уже формируют стратегии и управляют портфелями. Каждый третий частный инвестор в России использует ИИ, и в ближайшие годы...

11:20

Полисы ДМС дорожают ускоренными темпами

Газета «Коммерсант» выпустила материал на тему добровольного медицинского страхования (ДМС). Рынок ДМС в 2026 году вошёл в фазу ускоренного подорожания: тарифы по корпоративным договорам выросли...

14:55

smart-lab.ru/blog/493787.php