Распределение данных на РТС

В книге Майкл Мобуссина «Больше, чем вы знаете. Необычный взгляд на мир финансов» в гл.31

приведено частотное распределение дневной доходности индекса S&P 500 за период с 1 января 1978 по 30 марта 2007 г. и нормальное распределение, выведенное на основе этих данных.

« Эмпирические данные показывают следующее:

• небольшие изменения появляются чаще, чем предсказывает нормальное распределение;

• изменений средней величины происходит меньше, чем подразумевает модель (примерно от 0,5 до двух стандартных отклонений);

• хвосты распределения толще, чем предполагается стандартной моделью. Это говорит о том, что значительные изменения происходят чаще, чем ожидается.»

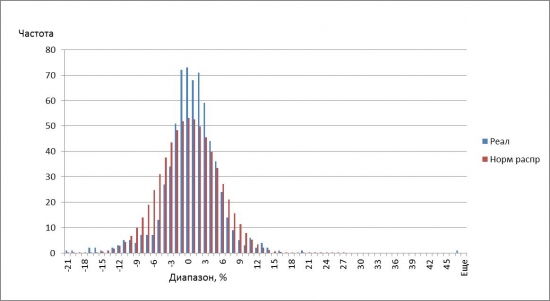

Решил посмотреть, что с нашим индексом РТС. Данные с 05/07/2005 по 05/07/2018. Среднее 0,038017%, ст откл. 2,15267%.

Рис.1. Дневные данные дневной доходности РТС (%).

В общем, та же самая картина. В ст. отклонениях разброс составил от -9 до 11.

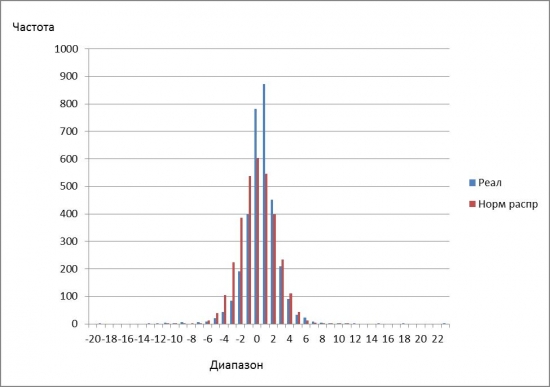

Более наглядная картина на недельных данных (Рис.2).

Рис.2. Недельные данные дневной доходности РТС (%).

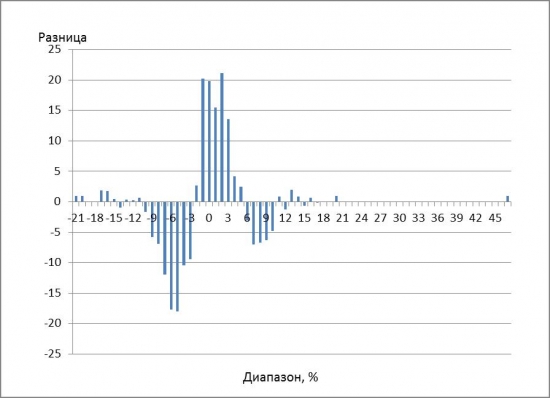

На недельных данных от реальных значений отнимем значения, определенные по нормальному распределению. Результат на рис.3.

Рис.3. Разница между реальным и нормальным распределением на недельных данных

Мобуссин утверждает, что анализ различных классов активов и временных горизонтов дает похожие результаты. О том же говорят и Мальдерброт и Хадсон в книге «(Не)послушные рынки. Фрактальная революция в финансах».

Вывод. Реальное распределение не описывается нормальным законом, особенно это актуально для «жирных» хвостов. По дневным данным вероятности доверительных интервалов: 3 ст откл — 0,9877, 4 ст откл – 0,9939, 5 ст откл – 0,9975.

Для расчета VAR Саймон Вайн («Инвестиции и трейдинг», 2010) рекомендует 4 ст откл.

bstone21 июля 2018, 12:56Все верно. Это общеизвестный факт. Но вот вопрос: что лучше использовать — «неправильное» нормальное распределение, которое дает результат с определенной погрешностью, или эмпирическое, которое ничего не дает? :)0

bstone21 июля 2018, 12:56Все верно. Это общеизвестный факт. Но вот вопрос: что лучше использовать — «неправильное» нормальное распределение, которое дает результат с определенной погрешностью, или эмпирическое, которое ничего не дает? :)0