Торговля для начинающих. Пошаговая инструкция.

Для начала, основы риск-менеджмента:

— мы не можем контролировать движение цен. Единственное, что мы можем контролировать – это риски. Поэтому в основе торговли лежит контроль рисков;

— максимальный риск на день: 3% от счета. Что бы ни случилось на рынке, наподобие недавнего апрельского падения, мы в принципе не потеряем более 3% от счета за день;

— лимит убытков в 3% от счета за день делится на 2 входа в рынок, по 1,5% каждый, т.е. мы не можем потерять весь лимит убытков на день в одной сделке, чтобы исключить вероятность ложных выносов, неожиданных новостей и т.п.;

-исходя из своего депозита, посчитайте, сколько составляет 1,5% в рублях — это максимальный убыток, который вы можете позволить при входе в одну сделку;

— В своем канале в телеграмм t.me/kapitan78 утром как определяюсь, пишу цели для выставления ордеров на вход и стопы. Подсчитав разницу между ценой входа и стопа, можно определить потенциальный убыток на 1 контракт. Делим максимальный убыток на сделку (те самые 1,5%) на потенциальный убыток на 1 контракт и получаем количество контрактов в конкретном инструменте для входа в сделку;

— если на полученное количество контрактов не хватает ГО — соответственно снижаем количество контрактов;

— если даются сигналы на вход более, чем в 2 инструмента – лимит в 3% делится поровну соответственно на 3 инструмента (лимит на вход в каждый инструмент тогда будет соответственно 3\3=1% от депозита), или на 4 инструмента (лимит на вход в каждый инструмент тогда будет соответственно (3\4)=0,75% от депозита) и т.д.;

— если у вас нет возможности постоянно мониторить ситуацию, то выставляем соответствующее количество ордеров на каждый инструмент, и обязательно СРАЗУ ставим СТОПЫ, которые я указываю: чтобы не получилось ситуации, что сработали ордера на вход и утащили на большой убыток, пока вы не в рынке. Дальше по мере возможности заходим в терминал, и если видим, что ордер сработал, меняем стоп – заявку на связанную «стоп с тейком»;

— сам я отслеживаю ситуацию, и если вижу, что, допустим, в двух из трех инструментах цена приблизилась к цели, а в третьем еще далеко от цели, то перераспределяю ордера на два инструмента по схеме, описанной выше;

— Если ордер в каком-то инструменте на вход в сделку сработал, но с меньшим количеством контрактов (не успел перераспределить), то снимаю часть контрактов с других инструментов, и высвобождаю необходимую часть депозита для добора недостающих контрактов, и выставляю ордер на вход по той же цене;

— ранее я описывал расчет количества контрактов для входа в сделку с помощью ГО. Он также правильный, но расчет для входа в 1,5% от депозита на сделку проще и понятнее, поэтому предлагаю пользоваться именно им.

Допустим, ваш депозит составляет 100.000 рублей.

Лимит убытков на день в 3% составляет 3.000 рублей.

Соответственно, лимит для входа в одну сделку = 1,5% = 1500 рублей.

ОДНОВРЕМЕННО в работе может быть 2 сделки:

— если первая сделка закрылась по тейку, то торговлю прекращаем;

— если две убыточные сделки (3% от счета) – торговлю прекращаем. Не пытаемся «отыграться»!;

— если 1 сделка убыточная, вторая прибыльная – возможно входить еще в сделки, если будет срабатывание сигналов.

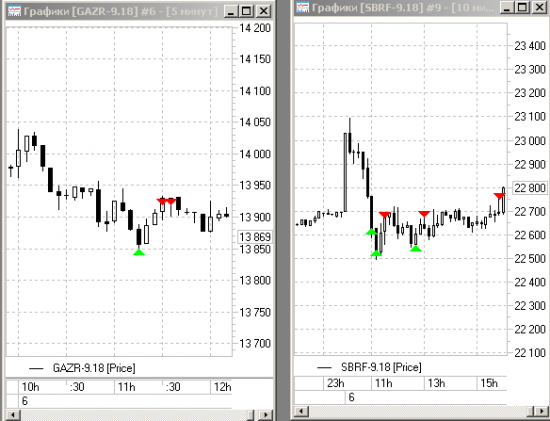

Теперь на примере торговли за 06.07.2018, пошагово покажу, как я торговал.

- Сначала появились сигналы на вход в Сбер (лонг от 22625, стоп на 22490) и Газпром (лонг от 13850, стоп на 13790).

-по Сберу потенциальный убыток на 1 контракт составляет (22625-22490) =135 р. Соответственно при лимите убытков на сделку в 1500р выставляем (1500\135)=11 контрактов;

— по Газпрому потенциальный убыток на 1 контракт составляет (13850-13790) = 60 р. Соответственно при лимите убытков на сделку в 1500р выставляем (1500\60)=25 контрактов.

2. Далее появились сигналы на вход в Роснефть и РТС. Соответственно, по той же схеме перераспределяем количество контрактов на все 4 инструмента из расчета убытков по (3%\4)=0,75% от депозита на каждый.

3. Далее произошла отмена сигнала по Роснефти, и по той же схеме перераспределяем количество контрактов на 3 инструмента (по 1% от депозита).

4. Сработали 2 ордера на вход в фьючи Сбера и Газпрома (в Сбере смотреть и учитывать только первый вход и последний выход!). Я не успел сделать перераспределение, поэтому у меня так и оставалось по 1% от счета на инструмент.

Обе сделки принесли по 1% прибыли, соответственно итог дня составил + 2%.

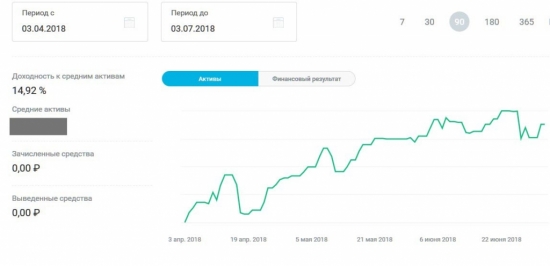

Результат за 26 дней ПУБЛИЧНОЙ торговли: + 12%!

П.С.: скрин от брокера за последний квартал.

Хотите торговать вместе со мной —

подписывайтесь на мой канал в телеграмм t.me/kapitan78 !,

где я даю сигналы в реальном времени.

Есть вопросы – пишите в комментах!)

Отмечу, что +12% за 26 дней — это прекрасно! Без хиханек и ёрничаний.

НИ ПУХА в дальнейшей торговле!

Вопрос к Kапитану:

я прав в своём высказывании?

красиво… но в Сбере — было добавление к убыточной позе)) и как тут -решаете вопрос в 1,5%)) стоп или ниже переносится… или ...?