21 июня 2018, 17:38

Финансовые показатели МегаФона находятся под давлением последние кварталы

«МегаФон» представил финансовые и операционные результаты согласно МСФО последним из российской «большой тройки», после VEON и МТС.

На момент выхода отчетности «МегаФон» продолжал консолидировать результаты Mail.Ru Group на основании владения 63,8% ее голосующих акций. С учетом этого совокупная выручка объединенной компании выросла на 6,1% (г/г) до 91,5 млрд руб. Маржа на уровне OIBDA по выручке снизилась на 2,5 п.п. и составила 34,7%.

Выручка телеком-сегмента «Мегафона» в России, в свою очередь, прибавила 2,6% (г/г), до 75,4 млрд руб. Выручка «МегаФона» от предоставления услуг мобильной связи в России прибавила 2,6% (г/г) до 63,3 млрд руб., при сокращении мобильной абонентской базы на 1,4% (г/г) до 74,5 млн. Выручка «МегаФона» от продажи оборудования и аксессуаров в России снизилась на 1,4% (г/г) до 5,6 млрд руб., а от услуг фиксированной связи выросла на 6,2% (г/г) до 6,4 млрд руб.

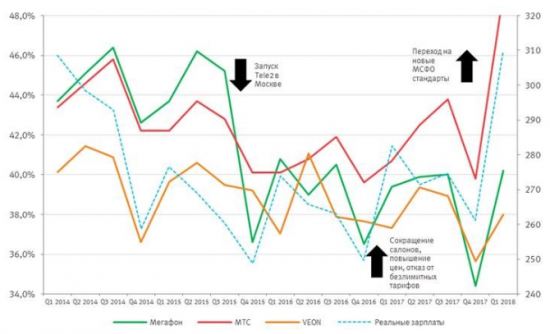

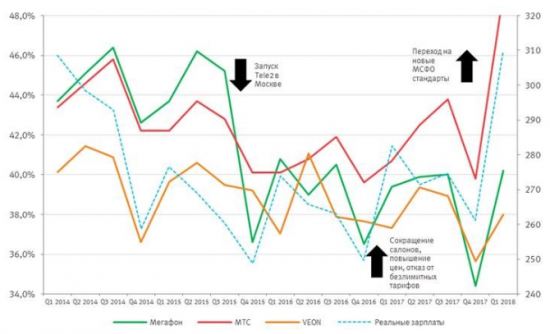

Маржа OIBDA всего телеком-сегмента «Мегафона» прибавила 1 процентный пункт (г/г) до 40% (сам показатель вырос на 5,3% (г/г) 30,6 млрд руб.). Улучшение маржи, как и у основных конкурентов оператора, в значительной мере связано с изменениями в стандартах МСФО (к примеру, на фоне капитализации расходов на привлечение абонентов). Без учета новых стандартов маржа OIBDA «Мегафона» прибавила бы лишь 0,2 процентных пункта год к году.

Долговая нагрузка телеком-сегмента «Мегафона» в терминах Чистый долг/12 мес. OIBDA сократилась с 1,91 до 1,88 (г/г). Компания не платит дивиденды и постепенно распродает непрофильные активы, что позволяет снижать долг. Оператор сообщил, что в ближайшее время через цепочку сделок продаст часть пакета Mail.Ru (11 500 100 акций класса «А», составляющих 5,23% экономической доли и дающих 58,87% голосов) за $247,5 млн и потеряет контроль над интернет-компанией. Вырученные средства – примерно полтора года инвестиций в рамках исполнения закона Яровой.

Прогнозы менеджмента на 2018 год остались неизменными: стагнация или небольшой рост сервисной выручки, нулевая динамика OIBDA (121,9 млрд руб.) и CAPEX в размере 75-80 млрд руб. Формально, на фоне продажи непрофильных активов и накопления средств на счетах, компания может вернуться к выплате дивидендов по итогам 2018 года (то есть в 2019 году), но решение совета директоров в этом отношении после смены структуры собственников не очевидно.

Наши прогнозы и рекомендации

Позитивный эффект на маржу OIBDA со стороны одновременного повышения цен на архивные тарифы, отказа от безлимитных data-тарифов и сокращения количества низкорентабельных салонов близок к исчерпанию. Между тем, уровень конкуренции в отрасли на фоне агрессивного развития сетей Tele 2 и ее многочисленных MVNO остается стабильно высоким, что ведет к перманентному обострению прямой ценовой конкуренции. В подобных условиях маржа не может вернуться к докризисным уровням. Позитивное влияние новых стандартов МСФО и ЧМ-2018 носит разовый характер. Дополнительные расходы на реализацию поправок Яровой-Озерова и инвестиции в 4-5G будут оказывать долгосрочное негативное влияние на чистый денежный поток. Из-за конкуренции эти статьи будет затруднительно в полной мере переложить на абонентов.

«Открытие Брокер»

На момент выхода отчетности «МегаФон» продолжал консолидировать результаты Mail.Ru Group на основании владения 63,8% ее голосующих акций. С учетом этого совокупная выручка объединенной компании выросла на 6,1% (г/г) до 91,5 млрд руб. Маржа на уровне OIBDA по выручке снизилась на 2,5 п.п. и составила 34,7%.

Тем не менее экономический интерес «МегаФона» в Mail.Ru Group составляет лишь 15,2%, и сводные данные отчетности по-прежнему нерепрезентативны. При анализе инвестиционной привлекательности компании мы по-прежнему ориентируемся отдельно на рыночную стоимость пакета в Mail.Ru и результаты телеком-сегмента «МегаФона».Выручка непосредственно телеком-сегмента «Мегафона» прибавила 2,6% (г/г) до 76,5 млрд руб.

Выручка телеком-сегмента «Мегафона» в России, в свою очередь, прибавила 2,6% (г/г), до 75,4 млрд руб. Выручка «МегаФона» от предоставления услуг мобильной связи в России прибавила 2,6% (г/г) до 63,3 млрд руб., при сокращении мобильной абонентской базы на 1,4% (г/г) до 74,5 млн. Выручка «МегаФона» от продажи оборудования и аксессуаров в России снизилась на 1,4% (г/г) до 5,6 млрд руб., а от услуг фиксированной связи выросла на 6,2% (г/г) до 6,4 млрд руб.

Маржа OIBDA всего телеком-сегмента «Мегафона» прибавила 1 процентный пункт (г/г) до 40% (сам показатель вырос на 5,3% (г/г) 30,6 млрд руб.). Улучшение маржи, как и у основных конкурентов оператора, в значительной мере связано с изменениями в стандартах МСФО (к примеру, на фоне капитализации расходов на привлечение абонентов). Без учета новых стандартов маржа OIBDA «Мегафона» прибавила бы лишь 0,2 процентных пункта год к году.

Долговая нагрузка телеком-сегмента «Мегафона» в терминах Чистый долг/12 мес. OIBDA сократилась с 1,91 до 1,88 (г/г). Компания не платит дивиденды и постепенно распродает непрофильные активы, что позволяет снижать долг. Оператор сообщил, что в ближайшее время через цепочку сделок продаст часть пакета Mail.Ru (11 500 100 акций класса «А», составляющих 5,23% экономической доли и дающих 58,87% голосов) за $247,5 млн и потеряет контроль над интернет-компанией. Вырученные средства – примерно полтора года инвестиций в рамках исполнения закона Яровой.

Прогнозы менеджмента на 2018 год остались неизменными: стагнация или небольшой рост сервисной выручки, нулевая динамика OIBDA (121,9 млрд руб.) и CAPEX в размере 75-80 млрд руб. Формально, на фоне продажи непрофильных активов и накопления средств на счетах, компания может вернуться к выплате дивидендов по итогам 2018 года (то есть в 2019 году), но решение совета директоров в этом отношении после смены структуры собственников не очевидно.

Наши прогнозы и рекомендации

Финансовые показатели «МегаФона» и его основных конкурентов последние кварталы находятся под давлением.Рентабельность OIBDA российского сегмента бизнеса «МегаФона», МТС, VEON и индекс реальных заработных плат

Позитивный эффект на маржу OIBDA со стороны одновременного повышения цен на архивные тарифы, отказа от безлимитных data-тарифов и сокращения количества низкорентабельных салонов близок к исчерпанию. Между тем, уровень конкуренции в отрасли на фоне агрессивного развития сетей Tele 2 и ее многочисленных MVNO остается стабильно высоким, что ведет к перманентному обострению прямой ценовой конкуренции. В подобных условиях маржа не может вернуться к докризисным уровням. Позитивное влияние новых стандартов МСФО и ЧМ-2018 носит разовый характер. Дополнительные расходы на реализацию поправок Яровой-Озерова и инвестиции в 4-5G будут оказывать долгосрочное негативное влияние на чистый денежный поток. Из-за конкуренции эти статьи будет затруднительно в полной мере переложить на абонентов.

На текущий момент у нас нет рекомендации по акциям «МегаФона» на Московской бирже. Среди российских операторов мы рекомендуем обратить внимание на гораздо более широко диверсифицированный с точки зрения стран присутствия VEON со среднесрочной целью по ADS $3,80 + дивиденд (инвестиционная идея «VEON – ДИВИДЕНДЫ БУДУТ РАСТИ» от 28.02.18).Нигматуллин Тимур

«Открытие Брокер»

0 Комментариев