Разминка перед завтрашней опционной конференцией: календарные спреды.

С 21 мая биржа переходит на новый алгоритм расчета ГО, при этом нам обещают, что ГО на календарные спреды будет существенно снижено по сравнению с нынешней ситуацией. Давайте в это поверим и рассмотрим, что и зачем можно делать с календарными опционными спредами.

На всякий случай напомню:

1. Календарный спред — это продажа/покупка опционов одного страйка, но разных сроках экспирации.

2. Прямым календарным спредом называется позиция, при которой продается опцион с ближней датой экспирации, а покупается с дальней. Обратным календарным спредом, понятное дело, называется позиция, когда все наоборот, покупается ближний, продается дальний.

3. Что касается рисков. Как это не покажется странным, и там и там он ограничен, только при прямом спреде риск существенно больше.

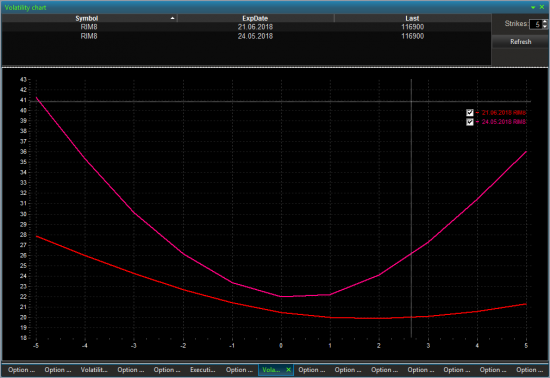

Когда есть смысл покупать опционный (прямой) спред? Посмотрите на ниже приведенную картинку кривых волатильностей RI экспирации 24 мая (она выше) и 21 июня.

На центральном страйке разница между волатильностями составляет всего ничего, 1.5%. На мой взгляд, это означает, что сегодня не наш день и покупать спред на центральном страйке не стоит. Но, если вы рисковый парень, то можно подумать о покупке путового спреда на страйке -1 от центра и коллового на страйке +1. Получим некий аналог проданного стренгла. Крайне не рекомендую этого делать перед выходными и с учетом отсутствия сегодня вечерней сессии.

Чем хорош прямой спред, на мой взгляд:

1. Легко роллируется, просто покупается еще один спред на страйк ниже или выше.

2. ГО ниже, чем при продажи непокрытых опционов, а обещают, что будет еще ниже.

3. Риск ограничен, хотя от маржинкола в случае ситуации 9 апреля, это не спасет.

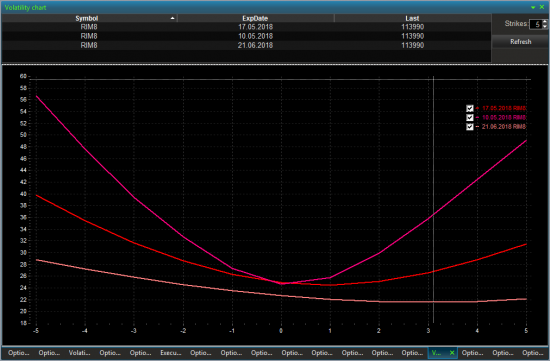

Обратный спред. Эта позиция, как правило, принесет прибыль в случае существенного движения базового актива. Ну и за кривыми волатильности следует наблюдать. Что касается RI, то довольно часто в вечернею сессию кривая волатильности ближнего опциона опускается, и иногда и становится ниже на центральном страйке, кривой дальнего опциона. Например, иногда это выглядит вот так:

Вот тут-то и следует задуматься о возможности открытия обратного спреда. Хотя на самом деле, сделать это не просто, на вечерке существенно растут спреды в опционных стаканах. Но вот вчера, к примеру, удалось открыть обратный спред на путух 117500, сегодня закрыл с небольшим профитом.

Ну и последнее. Сколько можно на этих стратегиях заработать? На мой взгляд, очень немного, на очередную поездку на Лазурный берег явно не хватит.

Всем профита и с некоторыми завтра встретимся в Балчуге.

Когда улыбки на разных сериях их надо по времени нормализировать.

А улыбка дальней серии со временем пойдет вверх (в общем случае)

построение конструкции оправдано на инструментах с хорошей ликвидностью, когда позиции набираются мгновенно и спред минимальный