Флюгер Голубых Фишек 30.04.2018

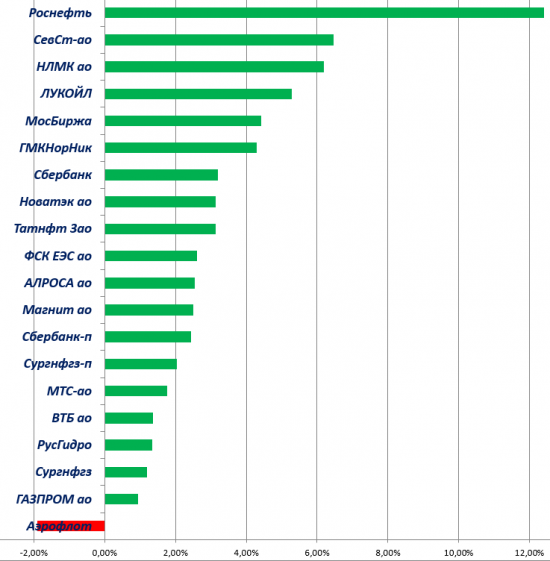

Флюгер Голубых Фишек сегодня:

Как видите, наш Флюгер снова практически весь в зелёном цвете, за исключением всего одной бумаги, Аэрофлота. Понятное дело, что при таком раскладе сил, в пользу явного преимущества бычьих настроений, следовать известной поговорке «Sell In May…» пока не стоит. Возможно к концу месяца что-то подобное и случится, но начало месяца обещает быть растущим.

Для начала давайте посмотрим на месячный график ММВБ:

Как видите, в долгосрочном таймфрейме восходящий тренд всё ещё живёт и здравствует, никаких намёков на разворот пока нет. Локальные минимумы только растут, и минимум апрельский тоже выше предыдущих. Кроме того, весь залив от 9 апреля выкуплен полностью и свеча закрывается в зелёном бычьем цвете. Сегодня же последний торговый день уходящего месяца, так что будем надеяться, что индекс сегодня не упадёт ниже 2271.

Ну а по технике свечного анализа, после таких свечей, с длинным фитилём внизу, обычно идёт продолжение роста. Поэтому, я пока не жду сильных распродаж в начале месяца. Наоборот, даже если представить, что в конце мая начнутся распродажи, то они должны начаться с более высоких уровней, до которых ещё предстоит подняться. Таким образом, в начале мая я планирую торговать преимущественно от лонга.

Но, открою небольшой секрет… Я планирую в мае сменить торговую стратегию, перейти со спекулятивной торговли голубыми фишками на набор позиций в бумагах с высокой дивидендной доходностью. План заключается в следующем: Основной период отсечек выпадает на июнь и июль. До этого времени остаётся всего 1-2 месяца. За это время спрос в бумагах с высокой див. доходностью будет расти, что в итоге скажется и на росте цен. Это первое, на чём можно будет заработать.

Второе. Если вы покупаете бумаги с доходностью от 6-7% и выше, то высока вероятность, что дивидендный гэп закроется уже осенью. А это значит, что вы получите на свои инвестиции доход, сопоставимый с размером банковского депозита, но только за более короткое время, возможно даже менее полугода. А далее, вы сможете снова продать эти акции, если возникнет такое желание, и перевести эти средства опять на спекулятивную торговлю.

Вот такой план я определил для своих действий на ближайшие полгода.

Ну и в заключение, как всегда, разберу несколько интересных моментов в отдельных бумагах.

ВТБ

На прошлой неделе было обновление предыдущего хая в районе уровня 0,0535, что давало повод прикупить акций на пробое. Но потом цена всё же опустилась ниже и опять застряла в боковике. Обновления предыдущего минимума пока не было, поэтому, стопы не затронуты. Но на днях я подумал и принял такое решение, я не буду вообще стопить эту позицию, а наоборот, в случае снижения цены, буду только наращивать длинную позицию.

Объяснение этим действиям ищите в вышесказанных строках. Совет директоров ВТБ уже рекомендовал размер дивидендов (0,003453), а это даже к текущим ценам составляет около 6,5% доходности. Естественно, чем ниже цена, тем выше будет дивидендная доходность. Выводы напрашиваются сами собой, надо брать))) День отсечки намечен на 4 июня, так что ждать остаётся всего лишь чуть больше месяца. Вот по этим причинам я планирую не продавать ВТБ, даже если цена вдруг обновит предыдущий минимум.

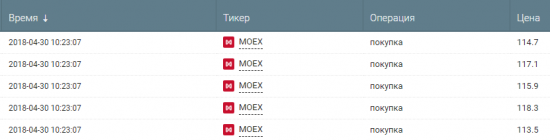

Самая ближайшая дата отсечки у бумаг из списка голубых фишек – в Новатэке, 3 мая. С учётом режима Т+2, получается, что под дивиденды надо брать сегодня. Но в Новатэке довольно низкая дивидендная доходность, чуть больше одного процента, поэтому она меня не интересует. Моё внимание больше направлено на акции МосБиржи, у которой отсечка намечена на 15 мая. За второе полугодие 2017 года будут выплачены дивиденды в размере 5,47 р. на акцию. А это более 4,5% к текущим ценам. Вот такая див. доходность более привлекательна. Именно поэтому я в ней заранее расставил сети своих заявок. Ну а что в них сегодня поймалось, я вам уже показывал)))

Но наиболее лакомые дивидендные кусочки будут выпадать в июле, в бумагах энергетического сектора, ФСК ЕЭС, Россети и различные МРСК. Так что мои цели для покупок уже определены заранее. Так что и вам, коллеги, я желаю успешной охоты!

Источник - https://tradernet.ru/feed/postId/1097168

an P30 апреля 2018, 14:35Спасибо+3

an P30 апреля 2018, 14:35Спасибо+3