Даже при снижении ставки ЦБ до 6.5% ОФЗ останутся дорогими

Комментарии к приведённым графикам

Если совсем коротко, то кредитно-денежная политика Банка России, выглядит жёсткой на фоне большинства сравнимых emerging markets. Банк России с высокой вероятностью продолжит снижать ставку, может быть даже ускорится (например, если нефть закрепится выше $70). Но даже если ставка оперативно будет снижена до 6.5%, рынок ОФЗ всё-равно останется достаточно дорогим в сравнении с рассматриваемыми EM. Потенциал его роста ограничен, и главный фактор, который его поддерживает – это колоссальный профицит ликвидности в банковской системе, составляющий, по-прежнему, порядка 3.5 трлн. рублей. Такая ситуация может ещё какое-то время сохраняться. Но когда начнётся полноценная коррекция на глобальных рынках (этот момент, я думаю, уже не так далёк), рынок ОФЗ устремится вниз вместе со всеми. На нынешних уровнях рассматривать длинные ОФЗ как устойчивый актив, точно не стоит.

Более подробные комментарии и аналитика в канале MMI: @russianmacro

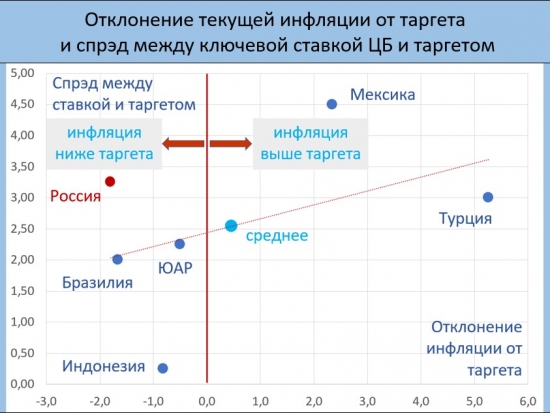

Реальная ставка 2.5%, на которую ориентируется Банк России, соответствует среднему значению спрэда между ключевой ставкой и инфляционным таргетом для emerging markets.

При таком существенном отклонении инфляции от таргета вниз, как наблюдается в РФ, ключевая ставка должна быть в районе 6%, исходя из средних соотношений для emerging markets

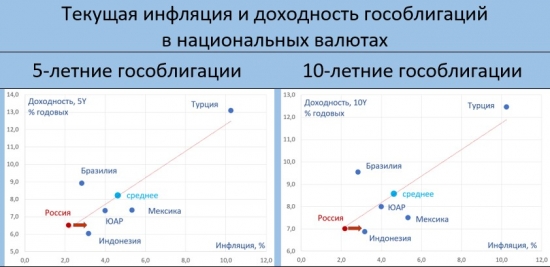

Доходность российских ОФЗ примерно соответствует текущему уровню инфляции. Ожидаемый до конца года рост инфляции (ближе к 3%) должен сдвинуть кривую ОФЗ вверх.

Если считать инфляционный таргет долгосрочным инфляционным ориентиром, то доходности средних и длинных ОФЗ выглядят сейчас заниженными сравнительно с другими emerging markets.

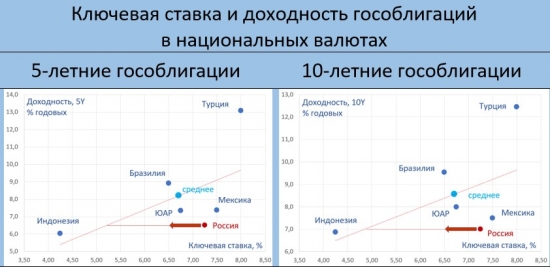

Даже при снижении ключевой ставки Банка России до 6.5%, доходность российских ОФЗ будет выглядеть заниженной сравнительно с другими emerging markets.

По-моему, очевидно, что при снижении ставки доходность ОФЗ будет падать за счёт повышения их цены, нет?

И, наоборот, при повышении ставки цены на ОФЗ будут падать, что подтянет доходность.

Это к тому, что судя по предложению «Даже при снижении ключевой ставки Банка России до 6.5%, доходность российских ОФЗ будет выглядеть заниженной ...» ожидается, что снижение ставки должно как-то повысить доходность ОФЗ.