Почему время в просадке критичнее размера

Предположим, что у нас есть трейдер или компания с расходами в 15% годовых ежедневно. И две стратегии: безрисковая с 10% годовых и рискованная с доходностью 30% годовых и максимально возможной просадкой просадкой 17%. Последнее в принципе неплохо: (соотношение доходность-безрисковая ставка)/просадка – 1.18:1. И мы ставим перед собой задачу получить доходность с учетом расходов выше безрисковой ставки.

Вроде задача решаема с 75% средств в риске и 25% в безриске с казалось бы просадкой 12.75%=17%*0.75. Но! Все, кто торговал, знают, что в просадку рисковые стратегии попадают относительно быстро, а вот выходят из нее по разному. Ну то, что быстро попадем мы на первый взгляд учли при расчете просадки в размере 12,75% и тут вроде все относительно неплохо: просадка разумна, а расходы покрыты и «сверху» получена безрисковая ставка. А предположим, что в просадку мы попали в начале года, а вышли из нее «рывком» в конце, т. е. риск и безриск вели себя, как на следующей картинке без учета небольших флуктуаций относительно приведенных линий

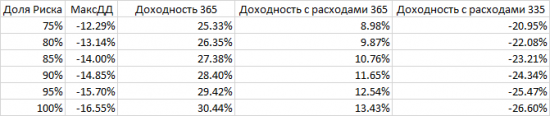

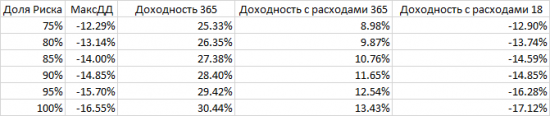

И что мы получим с учетом расходов? А вот что

Ну как Вам просадка примерно на конец ноября (335 день)? Больше 20% просадка с учетом расходов получилась во всех случаях. И с доходностью на 75% риска до безрисковой ставки не дотягиваем, только на 85% ее превосходим и просадка при такой доле уже 23.21% при ожидавшейся то 12.75%. И практически весь год мы сидим в минусе, выйдя из него за пару недель до нового года.

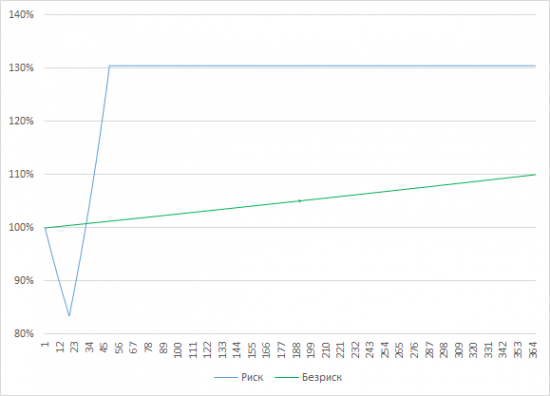

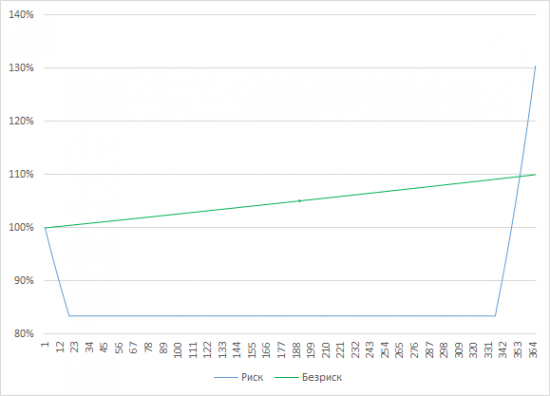

Ну а теперь давайте рассмотрим вот такой случай с теми же доходностями и просадками и с просадкой в той же точке, что и в первом случае.

А по цифрам, как и в прошлой таблице получилось вот что

По доходности, понятное дело, ничего не изменилось, опять превосходим безрисковую ставку на доле риска 85%. Однако просадка во всех случаях меньше 20%, а для интересующего нас случая 85% в риске вообще 14.59%. Конечно побольше ожидаемой в 12.75%, но не сильно. И достигнута она всего то на 18-й день, а уже на 32-й мы в плюсе и сохраняем его до конца года, выдав ту же доходность чуть выше безрисковой ставки, как и в случае выше.

Вот и думайте, что имеет значение — размер или время.

P. S. Вот картинка понагляднее

И еще, маленькая формальность: безрисковых ставок вообще-то не существует, хотя и устоявшийся термин.

К чему это? У нас у всех есть некое окно жизни. Окно жизни инвестиций, окно принятие решений и т.д… не говоря об окне жизни вообще. Если вдруг рисковая стратегия имеет просадки длительностью не более 1/10 этого окна, то по сути перед нами безриск, а не риск. Т.е. просадка как реализация риска это лишь время, которая «убивает» нашу, например, алгоритмическую инвестицию не потому что нам нечего реинвестировать и надо отбить убыток, а потому что на реинвестирование не остается времени… окно заканчивается. Всё проигрывает безриску ну и тд...

Тогда уместны простые правила:

1. Начинать с максимальной доли риска, пока есть запас по времени.

2. Снижать долю риска… перекладываясь в безриск… с течением времени.

Вот и хорошая задача по алгоинвестициям:

1. Как рассчитать максимально допустимую долю риска, с которой можно начать?

2. Как перекладываться в безриск?

В общем-то этим и занимаются пассивные портфельные инвесторы.

Почему это важно? Игра в сделать ставку на риск без управляемо снижающейся доли — это авантюра для инвестора… ибо неизвестно, какой по длительности будет макс просадка…