General Electric - скелеты в шкафу

В среду компания подвела итоги деятельности за минувший год, который закончился убытком в 6.222 $ млрд., что эквивалентно -0,72$ на акцию.

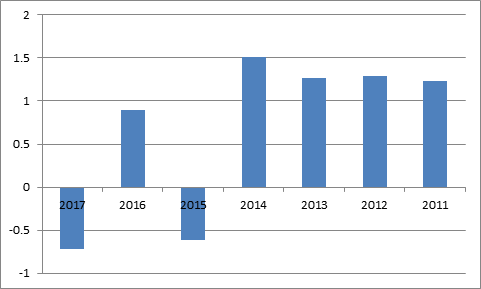

EPS $

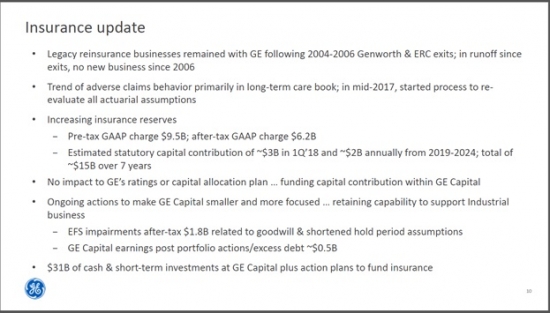

Основная причина потерь – списания в страховом бизнесе на 9.5 $ млрд. (до налогов), при этом предстоят еще списания на 15 $ млрд. Из объяснений компании следует, что убытки связаны со страхованием пожилых людей, полисы покрывают пребывание в специализированных учреждениях и медицинскую помощь (бизнес был свернут в 2006 году, однако вместе с другими страховыми активами продан не был). Из-за роста продолжительности жизни и стоимости медицинских услуг возникла необходимость переоценки портфеля страховок. Общий размер активов финансового подразделения GE составляет на конец года 156.7 $ млрд., т.е. размер проблем ощутимый. Вызывает сомнения, что в компании узнали об этом недавно, видимо предыдущее руководство не хотело портить картину. В связи с такими крупными потерями Американский регулятор (SEC) начал проверку, интересно будет посмотреть на выводы по итогам разбирательств, особенно оценку действий бывших топ-менеджеров и внешних аудиторов проверявших данное направление.

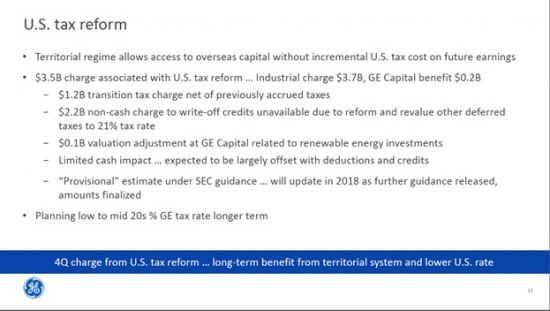

На финансовый результат также оказали влияния расходы, связанные с налоговой реформой, которая обойдется в этом году для компании в 3.5 $ млрд., но здесь ожидается положительный долгосрочный эффект.

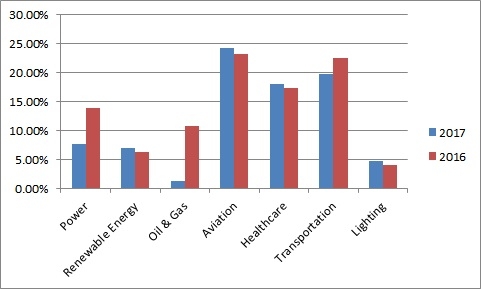

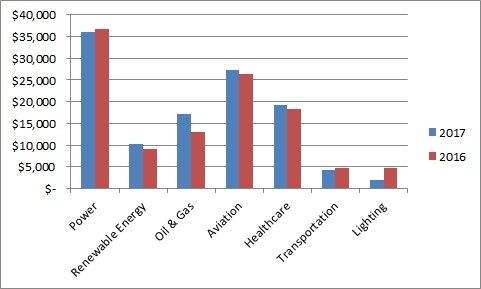

В промышленном направлении продолжились тенденции, которые наметились один-два года назад, а именно:

- Падение рентабельности в энергетике и нефтегазовом сегменте

- Сильные позиции компания сохраняет в авиации и здравоохранении

- Рост возобновляемых источников энергии

Выручка $ млн. промышленный сегмент

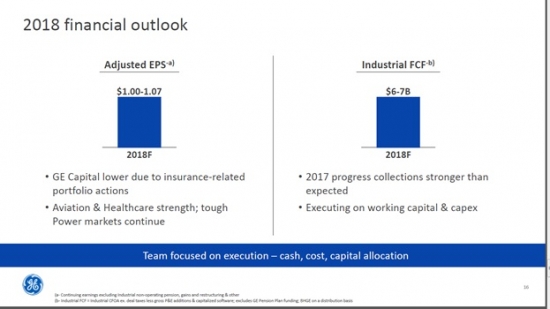

В целом нового негатива по промышленному направлению нет, позитива, правда, тоже. Также менеджмент поделился прогнозами на 2018 год, так прибыль на акцию (в расчет показателя не включаются некоторые расходы...) ожидается около 1 $, что примерно на уровне текущего года (если бы не ситуация со страховками), прогноз в общем-то не слишком амбициозный.

Подведя итог можно сказать, что отчет и особенно новости по страховому портфелю, стали большим разочарованием, а акции в очередной раз обновили минимумы. Предыдущий CEO Джеффри Иммельт, проведя реструктуризацию финансового подразделения (GE Capital) представлял ситуацию следующим образом — непрофильные активы распроданы, риски сокращены, но со сменой руководства всплыли проблемы. Главный вопрос как мне кажется, сколько еще проблемных активов может быть на балансе и размер предстоящих списаний. Что касается перспектив, то тут в первую очередь нужно будет смотреть на действия менеджмента компании по исправлению ситуации в энергетическом сегменте, до недавнего времени одним из самых прибыльных направлений компании, а также на выполнение плана по оптимизации и сокращению расходов.

Источники: GE.com, finviz.com, расчеты собственные.

А в 2000?

Скелеты у них, видите ли!.. Проверку начали… Действия топ-менеджеров (бывших)...

Вот уж откуда не ждали бы, так это отсюда;)