22 января 2018, 17:41

Лента: Стоимость или стоимость ловушка?

Лента – одна из ведущих сетей гипермаркетов в России.

Общий объем продаж в 3К17 составил 89,6 млрд руб., а темпы роста − почти 19%, в 2016 году ритейлер стал номером один среди гипермаркетов по торговой площади. Лента имеет 201 гипермаркет и 64 супермаркета в 79 городах России. Ей принадлежит 82% площадей, на которых она работает, и компания планирует увеличить число вновь открытых супермаркетов, увеличив торговые площади в восемь раз, а также расширить свое присутствие в Уральском регионе в предстоящие годы. TPG Capital и ЕБРР входят в число акционеров Ленты. 20 ноября 2017 года Лента присоединилась к EMD, ведущему европейскому закупочному альянсу.

Лучшая в своем классе программа лояльности − очень мощный инструмент, который будет поддерживать преимущество Ленты перед ее ключевыми конкурентами в плане целевых промо-акций и знания привычек покупателей. Характеризуясь проникновением свыше 90%, программа лояльности Ленты является самой развитой.

Рост торговых площадей примерно на 70% в период с 2016 по 2020 останется основным катализатором выручки. Рекордный прирост торговых площадей в 2016 (в общей сложности открыт 51 дополнительный гипермаркет) и в 2017 (около +40 гипермаркетов) должен поддерживать устойчивый рост выручки в 2018 и далее. По нашим оценкам, среднегодовые темпы роста выручки составят 14% в 2017-20, что примерно вдвое медленнее, чем в 2013-16. Лента также обладает самой стабильной операционной рентабельностью в секторе в России благодаря высокой доле магазинов в собственности (82%), что мы считаем ключевым конкурентным преимуществом.

… однако LfL-трафик скорее всего останется отрицательным в среднесрочной и долгосрочной перспективе из-за присущих форматам гипермаркетов и супермаркетов риски.

Компании нужны сильные катализаторы, чтобы сократить дисконт, но ни одного не видно в краткосрочной перспективе.

Общий объем продаж в 3К17 составил 89,6 млрд руб., а темпы роста − почти 19%, в 2016 году ритейлер стал номером один среди гипермаркетов по торговой площади. Лента имеет 201 гипермаркет и 64 супермаркета в 79 городах России. Ей принадлежит 82% площадей, на которых она работает, и компания планирует увеличить число вновь открытых супермаркетов, увеличив торговые площади в восемь раз, а также расширить свое присутствие в Уральском регионе в предстоящие годы. TPG Capital и ЕБРР входят в число акционеров Ленты. 20 ноября 2017 года Лента присоединилась к EMD, ведущему европейскому закупочному альянсу.

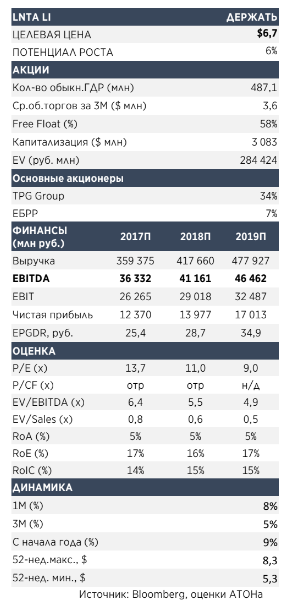

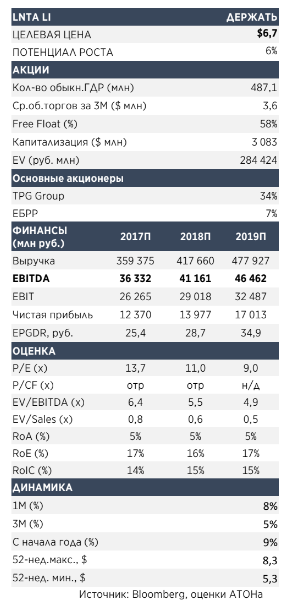

Мы начинаем аналитическое освещение Ленты с рекомендации ДЕРЖАТЬ и целевой цены $6.7/381 руб. за GDR/акцию, подразумевающей общую доходность 6%.Выгодные позиции для нового этапа развития розничной торговли в России с более жесткой конкуренцией и более разборчивыми покупателями. Благодаря своему стоимостному позиционированию и лучшей программе лояльности Лента, на наш взгляд, вступила в новую, более конкурентоспособную фазу развития продуктовой розницы в России как наиболее подготовленный ритейлер, умело адаптируясь к меняющимся привычкам потребителей. Лента увеличила свою выручку и EBITDAR с 2014 по 2017 почти в два раза, использовав слабость операторов гипермаркетов, включая Kesko и Седьмой континент, (которые прекратили свою деятельность).

Лучшая в своем классе программа лояльности − очень мощный инструмент, который будет поддерживать преимущество Ленты перед ее ключевыми конкурентами в плане целевых промо-акций и знания привычек покупателей. Характеризуясь проникновением свыше 90%, программа лояльности Ленты является самой развитой.

Рост торговых площадей примерно на 70% в период с 2016 по 2020 останется основным катализатором выручки. Рекордный прирост торговых площадей в 2016 (в общей сложности открыт 51 дополнительный гипермаркет) и в 2017 (около +40 гипермаркетов) должен поддерживать устойчивый рост выручки в 2018 и далее. По нашим оценкам, среднегодовые темпы роста выручки составят 14% в 2017-20, что примерно вдвое медленнее, чем в 2013-16. Лента также обладает самой стабильной операционной рентабельностью в секторе в России благодаря высокой доле магазинов в собственности (82%), что мы считаем ключевым конкурентным преимуществом.

… однако LfL-трафик скорее всего останется отрицательным в среднесрочной и долгосрочной перспективе из-за присущих форматам гипермаркетов и супермаркетов риски.

Мы ожидаем, что LFL-трафик останется отрицательным в течение всего прогнозного периода, снижаясь на 1% в год. Оба формата выглядят для нас уязвимыми и, вероятно, будут продолжать терять трафик, который будет перетекать в форматы магазинов «у дома», к специализированным ритейлерам и в онлайн-магазины. Рост торговых площадей продолжает превышать рост выручки, что, вероятно, указывает на снижение доходности от новых магазинов. Торговые площади компании росли на 9% быстрее, чем ее выручка в 2016 и за 9M17.Падение ROIC − еще один признак того, что отрасль все чаще сталкивается с уменьшением отдачи от открытия новых магазинов. С 2013 года показатель ROIC Ленты существенно упал − с 40% до 16,5% в 2016.

Мы ожидаем дальнейшего ухудшения, хотя ROIC останется выше стоимости капитала, по нашим оценкамИнвесторы хорошо осведомлены о риске навеса акций, но могут уделять ему больше внимания в среднесрочной перспективе. Лента − единственный российский публичный ритейлер со скорее финансовыми, чем стратегическими ключевыми акционерами. Группа TPG (34%) и ЕБРР (7,4%) являются инвесторами с момента IPO, но оба являются финансовыми инвесторами, и у них скорее всего есть заранее определенные временные рамки. С момента IPO прошло четыре года, и инвесторы будут все чаще рассматривать риск навеса как существенный.

Компании нужны сильные катализаторы, чтобы сократить дисконт, но ни одного не видно в краткосрочной перспективе.

С 2014 года инвесторы не отдавали компании должное за хорошую динамику, а акции продемонстрировали самое сильное снижение в отрасли. Акции Ленты по-прежнему торгуются вблизи уровней, наблюдаемых в декабре 2014 года − 330 руб., а ее однолетний форвардный мультипликатор P/E упал примерно на 20% по сравнению со средним показателем за последние два года. В настоящее время Лента торгуется с коэффициентом P/E 2018 равным 11x и EV/EBITDA 5,5x, что соответствует дисконту 48% к аналогам GEM.АТОН

0 Комментариев

Читайте на SMART-LAB:

GBP/USD: фунт растерял весь прирост на фоне плохой отчетности

Британский фунт продолжил терять свою стоимость, просигнализировав о переходе в нисходящее движение под давлением неблагоприятных макроэкономических обстоятельств. В частности, пара возобновила...

03.03.2026

Какие инвестидеи открывает война в Иране: видеообзор аналитика Т-Инвестиций

Какие инвестидеи открывает война в Иране: видеообзор аналитика Т-Инвестиций

Новая война на Ближнем Востоке может пойти по разным сценариям — от этого зависит, какие активы и как будут...

03.03.2026