Поможет ли Газпром заработать состояние?

Всем наверное уже надоели статьи про газового гиганта, но в этом весь Газпром. Его анализ можно проводить бесконечно. Поэтому представляю вашему вниманию новую стать по Газпрому:

Газпром – одна из самых ликвидных бумаг на российском фондовом рынке. Бумага имеет огромный потенциал, благодаря обширной инвестиционной программе, которая позволит компания поставлять природный газ в Китай, а также увеличить поставку на территорию Европы. Но значит ли это, что инвесторы могут рассчитывать на устойчивый рост котировок компании и честные выплаты дивидендов?

Основные перспективы Газпрома связаны с вводом в эксплуатацию строящихся объектов, среди которых газопроводы и терминалы. На данный момент их осталось 7, один из которых (терминал СПГ в Калининградской области) планируется ввести в эксплуатацию уже в этом месяце.

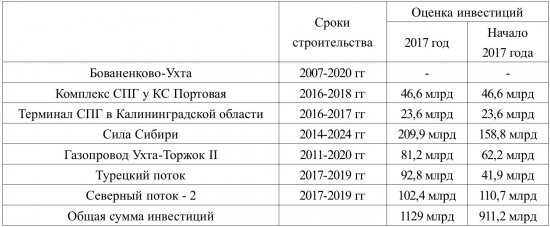

В начале ноября Газпром пересмотрел инвестиции в проекты на 2017 год, увеличив их на 24,45% до 1,129 трлн рублей, а также сдвинул сроки завершения строительства Силы Сибири на два года до 2024 года, при этом инвестиции в Северный поток-2 сократились на 8 млрд. Однако, такой рост инвестиций не должен пугать, так как по итогам 2016 года компания заработала почти в 5,5 раз больше. Интересным фактом стало то, что только в этом году компания планирует направить на строительство новых объектов в два раза больше, чем дивидендные выплаты по итогам прошлого года. Таким образом, предполагаю, что завершение строительства ряда объектов снизит объём капитальных вложений и может привести к росту дивидендов.

Думаю, ни для кого не секрет, что государство владеет 50,23% акций Газпрома, что позволяет сделать компанию своим политическим инструментом. Такое положение несёт в себе определённы политические риски, так как мажоритарий (государство) использует компанию в качестве инструмента внешней политики, что уже не однократно приводило к «катастрофам», например, отмена строительства газопровода «Южный поток» и проблемы с «Турецким потоком». Ещё одним риском служат необоснованные затраты, несущие в себе только политическую выгоду, и соответственно осуществляющиеся по просьбе мажоритария — покупка крупных российских СМИ, ставшими в последствии государственными, спонсирование Олимпийских игр в Сочи на неоправданно большую сумму и многое другое.

Это политическая сторона вопроса и риски связанные с ней, теперь предлагаю рассмотреть экономическую сторону.

Основные доходы компания получает от реализации природного газа и строительство газопроводов позволит увеличить этот показатель, поэтому давайте их рассмотрим.

Первым по величине рынком сбыта природного газа является Германия, куда за 2016 годы было поставлено 49,83 млрд куб. м газа. Рост рынка сбыта наблюдается на фоне снижения добычи газа в самой Европе, популяризации импорта и роста потребления. И «Северный поток — 2» поможет Газпрому стать той самой «спасительной капсулой».

Вторым по величине рынком сбыта после Германии является Турция, на которую пришлось 24,76 млрд куб. м поставок газа за прошлый год. Строительство «Турецкого потока» предоставит возможность поставки газа турецким потребителям по первой нитке и потребителям из стран Южной и Юго-восточной Европы — по второй нитке. Ранее, в 1997 году был заключён межправительственный 25-летний контракт с Турцией на поставку 365 млрд кубометров газа, что стало возможно благодаря строительству «Голубого потока». «Турецкий поток» позволит продлить это соглашение и увеличить размер и область поставок природного газа.

В итоге за 2016 года компания поставила в Европу почти 179,3 млрд кубометров газа, однако, учитывая рост потребления газа в Европе, а также рост объёмов добычи дают основания предположить, что поставки могут увеличиться до 190-195 млрд куб. м газа по итогам 2017 года.

Ещё одним важным стратегическим партнером России, и Газпрома в частности, является Китай, который ещё в 2014 году подписал договор купли-продажи Российского газа. И именно Сила Сибири станет способом исполнения 30-тилетнего договора с Китайской CNCP о поставке в КНР 38 млрд куб м газа в год.

Таким образом, реализация текущих проектов позволит снабжать газом Китай и всю Европу, что очень важно с экономической точки зрения.

Что касается окупаемости газопроводов, то ожидается, что Северный поток-2 окупится за 8-30 лет (срок зависит от тарифа на транзит), Турецкий поток может окупиться за 10 лет, а Сила Сибири – через 16 лет. Но очень сложно оценить реальные сроки окупаемости, так как цены на транзит и газ меняются.

Думаю, что в потенциальной пользе инвестпрограммы Газпрома больше никто не сомневается, поэтому давайте теперь разберёмся сколько на это тратится денег и окупятся ли эти затраты.

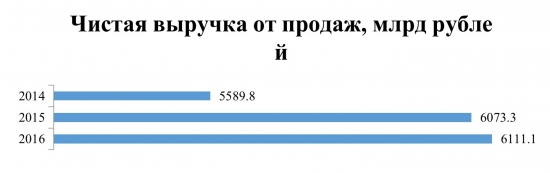

С 2014 года чистая выручка от продаж компании медленно, но верно растёт. В 2014 году выручка компании составила 5,6 трлн рублей, годом позднее Газпром смог увеличить выручку на 8%, до уровня 6,07 трлн, а в 2016 году выручка уже превысила отметку 6,11 трлн, показав скромный рост на 0,63%.

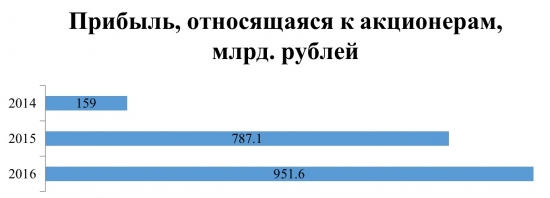

И, вроде бы, все хорошо, но стоит взглянуть на прибыль компании, относящуюся к акционерам и блеск в глазах инвесторов угасает, так как она в разы меньше выручки.

Конечно, тот факт, что прибыль, относящаяся к акционерам значительно ниже выручки, а именно исходя из этой прибыль рассчитываются дивиденды, снижает привлекательность компании в глазах инвесторов, но это вполне объяснимо.

Газпром является ключевым налогоплательщиком России, а вследствие дефицита бюджета страны были повышены налоги и введены новые подакцизные товары, в результате чего компания переплатила в прошлому году 95,3 млрд рублей, по сравнению с 2015 годом. Почти двукратный рост налога на прибыль тоже не прошёл мимо и оторвал жирный кусок от выручки, в результате чего прибыль, относящаяся к акционерам составила всего 951,6 млрд.

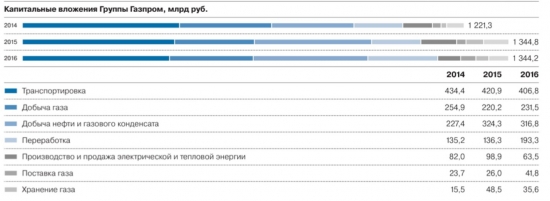

Ещё одной важной графой расходов Газпрома являются капитальные вложения, самыми крупными из которых являются транспортировка, добыча газа и нефти, и переработка. Вложения в переработку неуклонно растут, в итоге с 2014 года показатель увеличился на 58 млрд. рублей. Что касается добычи, то в 2015 году Газпром перераспределил вложения, увеличив в добычу нефти и газового конденсата по сети на 100 млрд. рублей, а уменьшив в добычку газа, а в прошлом году наоборот снизил капвложения в добычу нефти и газового конденсата, но общая сумма вложений осталась выше, чем добыча газа.

К транспортировке как раз относятся газотранспортные проекты, о которых мы с вами говорили выше. И здесь важно заметить, что год к году расходы на эту графу снижаются в среднем на 14 млрд рублей.

Что касается первого полугодия текущего года, то ситуация принципиально не поменялась. Выручка выросла на 5% в основном за счёт роста продаж сырой нефти и продуктов нефтегазопереработки, электрической̆ и тепловой̆ энергии. Прибыль от продаж возросла на 17%. Операционные расходы прибавили 1%.

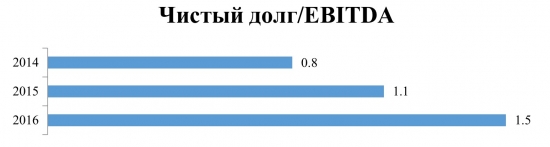

Для меня, как для долгосрочного инвестора, очень важен ещё один показатель — долговая нагрузка. Я обычно рассматриваю ее как отношение чистого долга к EBITDA. Несмотря на рост показателя третий год подряд, это значение вполне комфортно для компании и ниже среднего по отрасли, который равен 1,75.

Многим может показаться, что у компании все хорошо и её нужно немедленно добавить в свой инвестиционный портфель. Но перед принятием решения стоит задуматься над рисками, которые сулит инвестирование в компанию:

- Основной риск, который я упоминал выше это то, что контрольный пакет находится у государства, поэтому компания часто вынуждена принимать политические решения, не имея при этом экономической выгоды.

- Рано или поздно компания завершит текущие инвестпроекты, что должно послужить своеобразным «пинком» для роста финансовых показателей компании, но у Газпрома есть другие перспективные проекты, которые в данный момент ещё не начаты, что соответственно окажет давление на котировки компании.

- Кроме того, сохраняется риск отказа платить дивиденды на уровне 50% от чистой прибыли по МСФО. Однако при этом стоит помнить, что Газпром, начиная с 2012 года, стабильно увеличивает размер дивидендов и думаю, что этот год не станет исключением.

- Еще одним важным моментом является возможное разделение компании на транспортную и добывающую компанию. Обсуждение этого вопроса началось ещё 10 лет назад, а последнее заявление о разделении компании Газпром допустил в своём выпуске еврооблигаций в качестве одного из рисков.

И не случайно Газпром озвучил это в разделе рисков — разделение компании, вероятно, может спровоцировать кредиторов потребовать досрочно погасить задолженность, а у компании она не маленькая. Это, в свою очередь, запустит цепную реакцию и повлечёт за собой приостановку текущих инвестпроектов, попытки рефинансирования текущих обязательств, невозможность платить дивиденды и прочее. Что повлечёт за собой снижение капитализации компании в краткосрочной перспективе.

При этом, в долгосрочной перспективе компания, напротив, приобрела бы большую привлекательность, за счёт услиления позиций России в Европе, замещения сланцевого газа из США, а также преодоления третьего энергопакета. В следствии чего удалось бы добиться снижения давления на такой проект, как «Северный поток-2», достроить его и увеличить экспорт газа в Европу.

Другие мои статьи вы можете найти здесь: https://m.vk.com/topic-138495250_35198445

За плюсы буду благодарен!

Александр21 ноября 2017, 13:48сегодня знакомый пенсионер пробегал мимо с выпученными глазами.Говорит роснефть обанкротилась.я было чуть не поверил.но у нас все может быть0

Александр21 ноября 2017, 13:48сегодня знакомый пенсионер пробегал мимо с выпученными глазами.Говорит роснефть обанкротилась.я было чуть не поверил.но у нас все может быть0 Переключая каналы21 ноября 2017, 13:50так вроде сейчас биток тарят, не?))0

Переключая каналы21 ноября 2017, 13:50так вроде сейчас биток тарят, не?))0 vpetrulevich21 ноября 2017, 14:16стоит только разделить Газпром на дочки и сразу план обогащения рушится.0

vpetrulevich21 ноября 2017, 14:16стоит только разделить Газпром на дочки и сразу план обогащения рушится.0 Свин Копилкин (Дмитрий)21 ноября 2017, 14:26Пока санкции не снимут о росте газпрома можно даже не мечтать. А их не снимут еще очень долго. Печаль.0

Свин Копилкин (Дмитрий)21 ноября 2017, 14:26Пока санкции не снимут о росте газпрома можно даже не мечтать. А их не снимут еще очень долго. Печаль.0