Как продавался газ. Управление опционами по Natural Gas.

Продолжается серия статей, посвященная продажи волатильности. В этот раз расскажу о практическом применении фьючерс-опционных конструкций как способа продажи опционов на примере фьючерса на Natural Gas, торгуемого на Нью-Йоркской товарной бирже (NYMEX).

Прежде чем торговать любым товаром нужно хотя бы поверхностно, а желательно подробно изучить спецификацию инструмента. Для этого в моём случае заходим на сайт NYMEX и ищем там нужный товар http://www.cmegroup.com/trading/energy/nymex-natural-gas-futures.html

В качестве презентации нам рассказывают, что:

— фьючерс на Henry Hub Natural Gas позволяет участникам рынка осуществлять хеджирование для управления рисками по цене на природный газ. //То есть это поставочный контракт со всеми нюансами оного

— третий по величине объёмов контракт на фьючерсы на сырьевые товары в мире //Значит высоколиквидный, что есть хорошо.

— типы опционов на фьючерс включают в себя: американские, календарные спреды, европейские и дневные. //Американские опционы нас как раз интересуют.

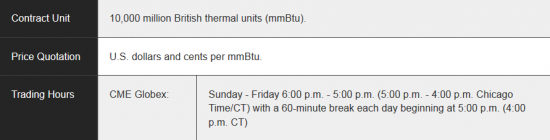

Для детальной информации переходим на спецификацию товара http://www.cmegroup.com/trading/energy/natural-gas/natural-gas_contract_specifications.html?optionProductId=191

Здесь узнаём объём контракта, а также торговые часы инструмента. Как видим природный газ торгуется практически круглосуточно и имеет только один полноценный выходной – суббота. //То есть желающим торговать газом, особенно это касается продажи волатильности, необходимо внимательно следить за ценой даже в ночное время и на выходных. Или хотя бы настроить оповещения в случае резкого ценового движения в часы отсутствия на рынке.

Можно ещё посмотреть вкладку “Margins” и увидеть, что маржа по контракту составляет примерно 2000-2365$ в зависимости от срока экспирации фьючерсного контракта.

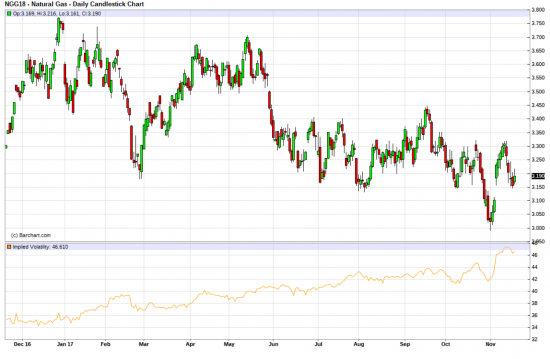

Но того, кто собирается продавать волатильность по Natural Gas, в первую очередь должна интересовать собственно волатильность: как Implied, так и Realized one.

И вот тут как раз особенности газа становятся наиболее очевидны и привлекательны. Так как газ – это товар, который имеет самую высокую вменённую волатильность среди всех существующих товарных активов. Чтобы это увидеть, зайдём на сайт barchart.com, выберем нужный контракт, откроем график и добавим к нему индикатор «Implied Volatility (Futures)». Должен получится примерно такой график:

Как видно IV по газу стабильно растёт и на текущий момент среднее IV составляет 46,6%, при этом сам газ особо никуда не движется. Естественно всё может в одночасье измениться, и этот рост IV как раз-таки и отражает настроение рынка настойчиво ожидающего выхода газа из консолидации.

Но перейдём конкретно к рассказу о том, как управлялась конструкция по Natural Gas, которая была открыта на американском счёте у брокера Phillip Capital. Сразу предупреждаю, что дальше последует лютый опционный трэш, построенный на сленге кадетов Wall Street. Кто не владеет этим языком безумия, просьба сразу переходить к выводам статьи.

Выводы статьи:

— Читать спецификацию контракта

— Искать высокую IV

— Хеджировать продажи опционов

— Не зависеть от прогнозов, иметь вариант действия на любое направление движения рынка

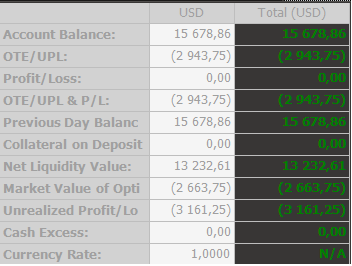

П.С. по традиции в конце публикую свой account summary. Текущий баланс счёта составляет 15678$, изначальный депозит 14270$, что соответствует 1408$ положительной переоценки за 2 месяца более-менее активной торговли с загрузкой маржи не более чем на 50% от счёта.

gelo zaycev19 ноября 2017, 16:53смысл, я понимаю что продавая или покупая опционы, то без фьючерса делать нечего в любой конструкции или заходить в позицию вообще… табу-противопоказано в торговле…0

gelo zaycev19 ноября 2017, 16:53смысл, я понимаю что продавая или покупая опционы, то без фьючерса делать нечего в любой конструкции или заходить в позицию вообще… табу-противопоказано в торговле…0 gelo zaycev19 ноября 2017, 16:57как понять искать ожидаемую волат-ть? если волат-ть начинает расти, это не говорит же что рынок готовиться к падению.....? при росте и падение она вола) может готовиться" к прыжку… просто на языке трейдеров как догма, что конечно вола сама при падение выше, чем при росте, но это не говорит же, что рынок готов к падению?0

gelo zaycev19 ноября 2017, 16:57как понять искать ожидаемую волат-ть? если волат-ть начинает расти, это не говорит же что рынок готовиться к падению.....? при росте и падение она вола) может готовиться" к прыжку… просто на языке трейдеров как догма, что конечно вола сама при падение выше, чем при росте, но это не говорит же, что рынок готов к падению?0 gelo zaycev19 ноября 2017, 17:08все в динамике меняеться, соответственно главный «козырь»в опционах это время (думаю мы здесь солидарны? так вот где тот порог или «реперная точка где сама(тетта) то есть время начинает преобладать над самой динамикой движения фьючерса и так же подспудно самой волатильности (она вола) типа начинает сдавать позиции под воздействием времени за 2-3дня до экспирации или за 4-6 дней ?0

gelo zaycev19 ноября 2017, 17:08все в динамике меняеться, соответственно главный «козырь»в опционах это время (думаю мы здесь солидарны? так вот где тот порог или «реперная точка где сама(тетта) то есть время начинает преобладать над самой динамикой движения фьючерса и так же подспудно самой волатильности (она вола) типа начинает сдавать позиции под воздействием времени за 2-3дня до экспирации или за 4-6 дней ?0