07 ноября 2017, 16:04

ВТБ отчитается в четверг, 9 ноября и проведет телефонную конференцию

Рост стоимости риска и убытки от переоценки Открытие Холдинга.

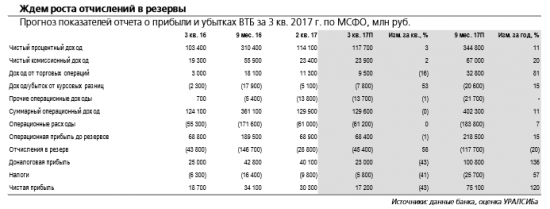

В четверг, 9 ноября, ВТБ представит отчетность за 3 кв. 2017 г. по МСФО и проведет телефонную конференцию. Мы ждем сокращения чистой прибыли квартал к кварталу примерно на 40% (при ROAE в 5% против 8,5% во 2 кв.), в основном из-за роста стоимости риска и отрицательного результата по прочим статьям. Судя по ежемесячной отчетности МСФО (доступна на июль и август), ВТБ зафиксировал убыток по своей доле в Открытие Холдинге (должен быть в пределах 10 млрд руб.). Стоимость риска в июле–августе была вблизи 2%, и мы прогнозируем показатель за квартал на уровне 1,9% против 1,3% во 2 кв. Ранее менеджмент указывал, что после окончания аудита хорватского Agrokor группа будет принимать решение по дальнейшему резервированию.

Прогнозируем небольшой квартальный рост основного дохода. В то же время мы ждем небольшого повышения маржи – на 10 б.п. за месяц до 4,2%, тогда как чистый комиссионный доход может прибавить 2% квартал к кварталу (и сохранить темпы роста год к году выше 20%). Расходы, по нашим оценкам, практически не изменятся за квартал, но увеличатся на 11% относительно 3 кв. 2016 г. Динамика корпоративных кредитов, исходя из месячной отчетности, будет отрицательной (мы ожидаем минус 0,5% за квартал), розница же, напротив, может вырасти примерно на 5% квартал к кварталу. Последний прогноз менеджмента по росту корпоративного кредитования в текущем году составлял 6%, и мы не исключаем, что, если корпоративный портфель за 9 мес. сократится примерно на 1% (как предполагает наша модель), менеджмент может несколько скорректировать свой прогноз. Розничный сегмент, напротив, за 9 мес. может уже достичь годового прогноза по росту на 10% (наша оценка предполагает увеличение на более чем 11% с начала года).

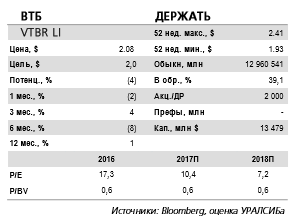

Прогноз менеджмента по всему году предполагает возвращение к уровню рентабельности 1 п/г. Наш прогноз по прибыли за 9 мес. равен 75 млрд руб., то есть оценка менеджмента в 100 млрд руб. по итогам года остается реалистичной, но для достижения этого уровня группе, по-видимому, потребуется вернуться к квартальным результатам 1–2 кв. 2017 г. с более сильными показателями по стоимости риска и прочему доходу. Мы ждем комментариев менеджмента об общем состоянии сектора, включая конкурентную среду и влияние последних событий, связанных с санацией крупных банков. Мы сохраняем рекомендацию ДЕРЖАТЬ бумаги ВТБ.Уралсиб

1 Комментарий

Бланш07 ноября 2017, 16:30бяда с этим втб прям(0

Бланш07 ноября 2017, 16:30бяда с этим втб прям(0

Читайте на SMART-LAB:

🔔 День инвестора ДОМ.РФ – уже завтра!

Уже завтра, 18 февраля , подведём финансовые итоги 2025 года и поделимся планами на будущее.

Будем вести трансляцию в VK , Rutube и на нашем сайте .

❗️ Стартуем в 16:00 – не...

13:08

За первые полтора месяца года передали покупателям более 2700 ключей

Друзья, привет! Пока наши котировки волатильны на информационном шуме, операционно Группа продолжает достигать поставленные цели — за первые полтора месяца года передали покупателям более 2700...

11:54