Доллар готовит подачу на вылет

Первый за последние 7 лет уход non-farm payrolls в красную зону в сентябре не стал поводом для паники для «быков» по доллару США. Вдохновленные ускорением средней заработной платы до 2,9% г/г и падением безработицы до 4,2%, минимальной отметки с начала 2001, они решились на новую атаку, уведя котировки EUR/USD к нижней границе ранее обозначенного торгового диапазона 1,16-1,215. Впрочем, таким же временным явлением можно считать и увеличение темпов роста оплаты труда, а отдаленность экономики от состояния полной занятости способна замедлить скорость повышения ставки по федеральным фондам. Подгоняемый неприятными вестями из Северной Кореи гринбек быстро растерял свои завоевания, однако спешить с восстановлением нисходящего тренда явно не намерен.

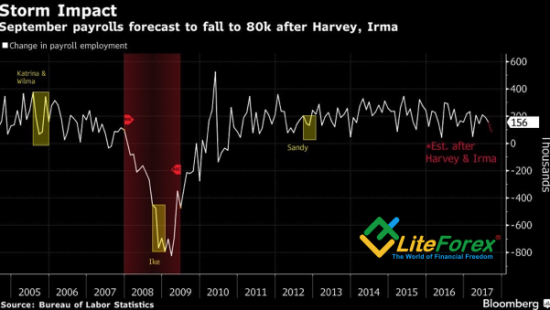

Если взять за базу отсчета Катрину и другие ураганы, то существует высокая вероятность быстрого восстановления non-farm payrolls в течение ближайших месяцев. В то же время основное снижение занятости произошло в секторе обслуживания, где традиционно низкая зарплата. В связи с этим ее ускорением также носит временный характер. Другое дело уровень безработицы…

Изменение non-farm payrolls под воздействием ураганов

Источник: Bloomberg.

Если рынок труда готов и дальше поглощать столько людей, то до полной занятости еще очень далеко, о разгоне инфляции можно не мечтать, а медлительность ФРС способна стать поводом для продаж доллара. Инвесторы не спешат наступать на одни и те же грабли и покупать гринбек до тех пор, пока судьба налоговой реформы не определена (лишь 24 из 43 экспертов Reuters считают, что она пройдет через Конгресс в текущем году), а новый глава Федрезерва не назначен. Букмекеры ставят на Кевина Уорша, но получи эту должность Джером Пауэлл или Джанет Йеллен, это нанесет удар по позициям «медведей» по EUR/USD.

Что касается изменения фискального законодательства, то многое будет зависеть от того, посредством чего будут воздействовать стимулы на экономику США. Если пойдут вверх инвестиции, доля экономически активного населения и производительность, то ФРС может с чистой совестью ужесточать денежно-кредитную политику и поднимать ставку выше прогноза 2,75% в долгосрочной перспективе. В конечном итоге это хорошо, ведь в быстрорастущей экономике отдача от инвестиций и сбережений должна быть выше.

Если же вверх взлетит спрос, включая увеличение пузырей на рынках активов, то эффект от налоговой реформы может оказаться временным, и центробанк абсолютно обоснованно говорит о растущих рисках новой рецессии. На первом этапе Штаты могут столкнуться с резким ускорением инфляции, что подтверждается опережающим индикатором от ISM.

Динамика инфляции в США

Источник: ZeroHedge.

Пока рынок переваривает данные о сентябрьской занятости в США и настраивается на плотный экономический календарь по Штатам на неделе к 13 октября, подача будет находиться на стороне доллара. Слухи о запуске Северной Кореей ракеты дальнего радиуса действия вряд ли станут долгоиграющим драйвером изменения курсов валют на Forex. Ключевые уровни сопротивления в паре EUR/USD расположены вблизи 1,176 и 1,178. Без их преодоления «быки» не смогут перехватить инициативу.