Рыночный “паралич” подтвердился – выдавленные шорты и озабоченные лонги бегут от акций

Инвесторы-медведи говорят, что они сворачивают свои ставки, не потому что, с их точки зрения, рынок фундаментально изменился, а потому что стало сложно придерживаться убыточных стратегий, когда рынок все время идет наверх.

“Создается всеобщее впечатление, что быки неуязвимы, что все всегда будет идти только вверх, что отсутствует какой-либо риск, и что какое бы безумие не творилось на рынке, людям нет до этого никакого дела,” сказал Марк Коходес, чей хедж-фонд, ориентированный на шорт акций, закрылся в 2008 году.

Абсолютное количество акций SPY, находящихся в короткой позиции, не было так низко со второго квартала 2007 года.

Wall Street Journal отмечает, что “для скептиков бычьего рынка настали трудные времена.” Инвесторы, смущенные длительностью ралли 2017 года, которое в этом году принесло 27-ю рекордную вершину индексу S&P 500, сворачивают свои ставки на то, что главные индексы акций начнут снижаться. Согласно финансовой аналитике S3 Partners, ставки против биржевого индексного фонда SPDR S&P 500, являющегося крупнейшим ETF на индекс S&P, снизились до $38,9 млрд, то есть до самых низких значений с мая 2013 года.

“Шорты испытывают разочарование уже достаточно продолжительное время,” сказал Скотт Майнерд, управляющий глобальными инвестициями фонда Guggenheim Partners, чьи активы составляют $260 млрд.

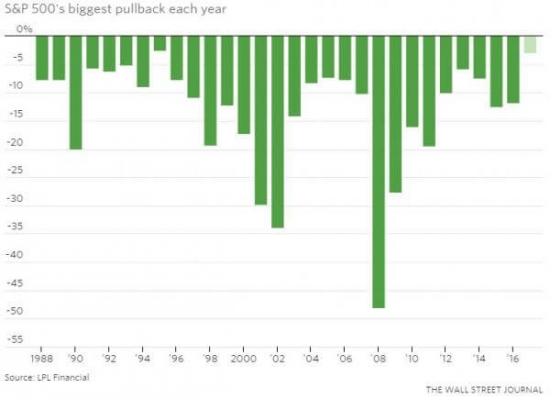

И как мы отмечали ранее на этой неделе, на рынке видны признаки капитуляции медведей: просадки рынка становились все мельче и мельче. С начала этого года максимальная просадка рынка составляла 2,8%, и все последние 6 лет рыночные просадки были значительно менее глубоки, чем долгосрочная средняя величина этого показателя, равная 14,1%.

Так значит шорты ускоренно закрываются… А что насчет лонгов?

Как пишет Bloomberg, даже на фоне покорения новых рекордных вершин индексом S&P 500, который растет три недели подряд, становится все сложнее игнорировать снижение энтузиазма инвесторов по поводу американских акций. И это можно видеть в SPDR S&P 500 Trust, в самом большом биржевом индексном фонде на индекс S&P 500. По состоянию на теперешний день инвесторы забрали из него более полумиллиарда долларов с начала июля. Если так будет продолжаться и дальше, то июль станет четвертым последовательным месяцем, когда инвесторы выводят свои средства из этого ETF, и этот период окажется самым продолжительным с начала текущего бычьего рынка, стартовавшего в 2009 году.

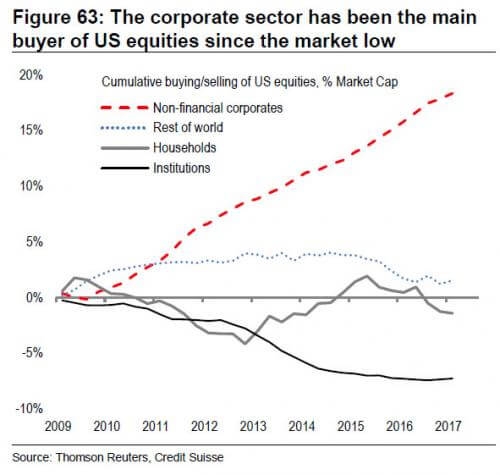

Получается шорты закрываются, как закрываются и лонги… так кто же покупает?

Все просто: согласно графику Credit Suisse, на рынке был только один покупатель с момента финансового кризиса, и этот покупатель — сами компании.

Как отмечает Canaccord, неуменьшающийся поток кредита выступил топливом для обратных выкупов акций, “которые были драйвером, возвещающим цены акций.”

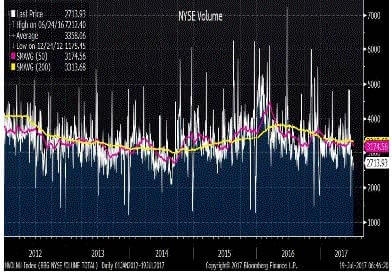

Тем не менее, несмотря на рекордные байбэки объемы торгов на рынке были анемичными. С зимы 2016 года двухсотдневная скользящая средняя объема торгов на NYSE (желтая линия) постепенно снижалась. По словам Рейнольдса, отсутствие объемов скорее говорит о параличе рынков, чем о самоуспокоенности инвесторов.

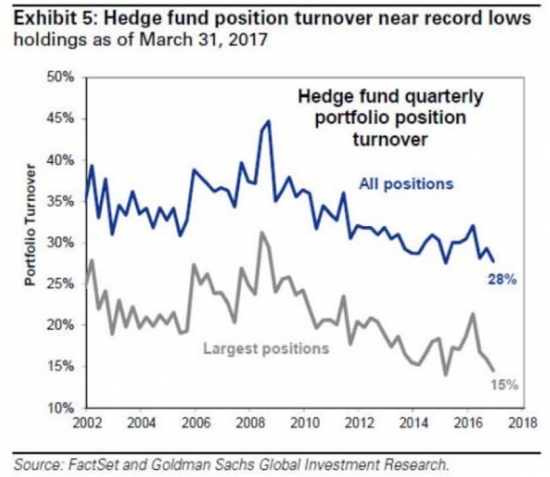

И даже хедж-фонды бросают трейдинг…

Рейнольдс пишет:

Эти противоборствующие силы привели к компрессии волатильности. Когда акции значительно вырастали, инвесторы начинали их продавать. Когда случались распродажи, вскоре на выручку приходили обратные выкупы акций. И так происходило в течение восьми с лишним лет. Эти силы обусловили бычий рынок, который урывками возвышался вверх, и лишь иногда на этом рынке случались мимолетные просадки. С учетом текущего позиционирования инвесторов в акциях и с учетом продолжающегося потока кредита мы полагаем, что сложившийся паттерн на рынках останется неизменным на какое-то время.

Если Рейнольдс прав, — и он может быть прав, — то лишь один катализатор может сломить сложившийся порядок: мощная интервенция Феда, которая позволит понять всем инвесторам, что то, что работало раньше, теперь работать не будет. Федрезерв сделал несколько недвусмысленных заявлений на эту тему в последние несколько недель, но, как и во все предшествующие 8 лет, ему придется прибегнуть к чему-то более существенному, чтобы сделать то, к чему все более открыто призывают, а то и умоляют различные банки.

Источник

AlexGood28 июля 2017, 17:18И какой выход, шортить SP рано? Может построить опционную конструкцию, тогда какую?0

AlexGood28 июля 2017, 17:18И какой выход, шортить SP рано? Может построить опционную конструкцию, тогда какую?0