28 мая 2017, 01:20

1-ая неделя на пути к мильёну. Формируем портфель активов.

В жизни так устроено, что много денег не берутся сразу из ниоткуда, их нужно заслужить мало-помалу (выигрыш в лотерею и наследство от дядюшки Скруджа в расчет не берем, конец у этих денег всем известен).

Итак, на моем текущем жизненном этапе накопилась небольшая сумма — 680 554,55 руб, которую необходимо инвестировать с целью получения доп.доходности.

Начальный актив — 680 554,55 руб.

Есть грандиозные планы сделать хороший ремонт в квартире, по примерным прикидкам одного мульёна российских рублей должно хватить, а начать ремонт планируется в первых числах сентября 2017, чтобы к зиме рабочие успели все доделать. При этом, было бы не плохо грамотно распорядиться первоначальным капиталом, чтобы «деньги делали деньги», при этом, желательно, все сразу не потерять.

Период инвестирования — 3 месяца (до 01.09.2017).

По своей натуре я игрок, поэтому предпочитаю высокорискованные активы с большим ходом цены, но при этом совсем уж голову терять не нужно, здравая диверсификация приветствуется.

Пробежав беглым взглядом по нашему фондовому рынку, обратил внимание на следующие бумаги:

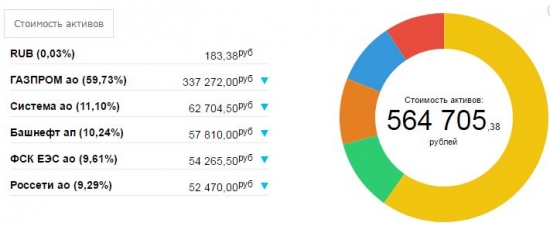

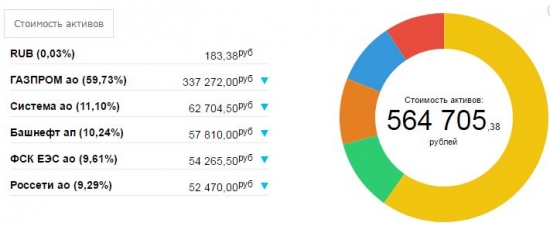

Таким образом, разбивка по бумагам приобрела следующий вид (по состоянию на вечерний клиринг 26.05.2017):

Признаюсь честно, я не очень верю в наш фондовый рынок, т.к. корректировки в дивидендной политике последних дней у нашего государства могут всю рыбу распугать, вдобавок S&P находится на хаях, если этот индекс пойдет вниз, боюсь, и нашему фондовому рынку тогда не поздоровится, хотя… Куда еще дальше падать Газпрому, на 84? По этой цене думаю многие бы продавали квартиры и вкладывались, быстро вернув цену обратно за 120 (P/E =3,6 даст веру инвесторам как можно быстрее реализовать задуманное). Я верю в Газпром и думаю, что цена акции в районе 165 рублей более соответствует реальному финансовому положению этой компании. Я верю в Систему, которая сможет отбиться от назойливых игорьванычей и вернется обратно на 21 рубль, и в этот раз доверюсь аналитегам Газпромбанка, которые уже в свою очередь верят в бурный рост ФСК ЕЭС и Россетей, а посему, потенциальную доходность данного портфеля с полученными дивидендами за лето я бы оценил по минимальной границе — 50%.

Потенциальная доходность портфеля ФР — 50%

Как можно захеджировать данный портфель на случай армагедонов на американских рынках (обвал индекса с хаев) и от политических рисков в нашей раше? Я вижу лишь два инструмента хеджирования — золото и доллар, но т.к. первый не хеджирует на случай повышения политического градуса в нашей стране, остановимся на втором — американский доллар США.

А что у нас происходит с валютной парой USD/RUB и куда она может уйти за эти три прекрасных летних месяца?

Предлагаю взглянуть на месячный график:

Мне лично это напоминает вымпел на растущем рынке, а вымпел, как известно, чаще всего классифицируется фигурой продолжения. Особо хочу обратить внимание, что резкий выход из треугольника (вымпела) должен произойти в июне и вынос будет сильным. Я полюбопытствовал на истории — а что чаще происходит летом с долларом, рост или падение? Нас же интересует его поведение только лишь на этом временном промежутке и пришел к следующим выводам (на анализе данных с 2003 г. по 2016 г., каждая точка — это изменение цены с июня по август):

из 14 точек наблюдения -

Ну что же, 8 случаев повышения из 14 говорит нам о вероятности успеха поставив на рост в виде 57%.

А что мы делаем, когда ожидаем бурный рост актива в недалеком будущем? Правильно, покупаем опционы, и в моем случае это будет выглядеть как покупка Call на Si со страйком 57,50 и экспирацией 15.06.2017.

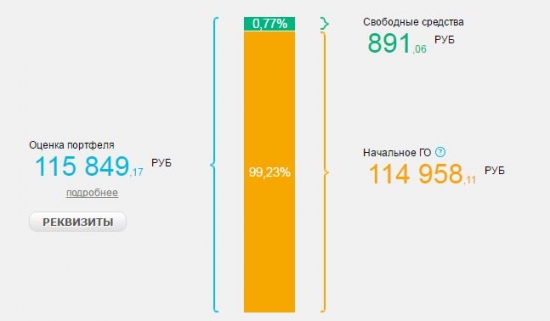

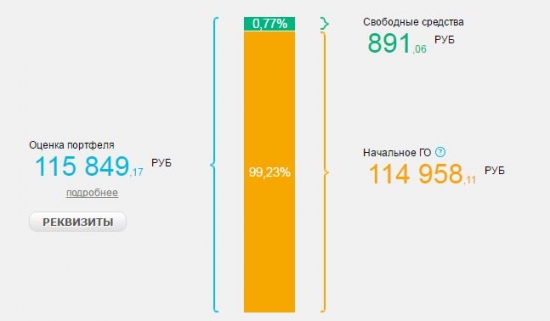

По состоянию на 26.05.2017 на FORTS приобретено 245 опционов Call:

Я прихожу к выводу, что все лето необходимо будет хеджировать фондовую часть портфеля покупками опционов Call на USD/RUB, ближайшую цель движения этой пары вижу в районе 60. Ежемесячно на это дело будет не жаль потратить по 50 тыс.руб, но до начала июня пока недельку придержу позу на 115 тыс.руб, дальше риски сократим, чтобы осталось на что было хеджить в дальнейшем — 3 месяца еще впереди, патроны необходимы приберечь.

Придерживаясь данной стратегии, я предполагаю, что планку в один мильён российских рублей (с учетом покупкой опционов, потенциальную доху от инвестиций я оцениваю гораздо выше 50%) этим летом можно будет взять, наихудший сценарий для меня — это падение фондового рынка с одновременным укреплением рубля, потенциал снижения портфеля оцениваю в 25 % текущей стоимости.

Потенциальный риск снижения текущей стоимости портфеля — 25%.

Профитфактор 1 к 2 меня вполне устраивает, stop-loss у нас лишь один — снижение текущей стоимости портфеля на 25%.

Переоценку портфеля буду выкладывать в конце каждой недели, кто со мной — ставьте плюсы и покупайте те же активы, совместными усилиями мы разгоним этот рынок, итак, поееехалииии!

Итак, на моем текущем жизненном этапе накопилась небольшая сумма — 680 554,55 руб, которую необходимо инвестировать с целью получения доп.доходности.

Начальный актив — 680 554,55 руб.

Есть грандиозные планы сделать хороший ремонт в квартире, по примерным прикидкам одного мульёна российских рублей должно хватить, а начать ремонт планируется в первых числах сентября 2017, чтобы к зиме рабочие успели все доделать. При этом, было бы не плохо грамотно распорядиться первоначальным капиталом, чтобы «деньги делали деньги», при этом, желательно, все сразу не потерять.

Период инвестирования — 3 месяца (до 01.09.2017).

По своей натуре я игрок, поэтому предпочитаю высокорискованные активы с большим ходом цены, но при этом совсем уж голову терять не нужно, здравая диверсификация приветствуется.

Пробежав беглым взглядом по нашему фондовому рынку, обратил внимание на следующие бумаги:

- Газпром ао

- Система ао

- Башнефть ап

- ФСК ЕЭС ао

- Россети ао

Таким образом, разбивка по бумагам приобрела следующий вид (по состоянию на вечерний клиринг 26.05.2017):

Признаюсь честно, я не очень верю в наш фондовый рынок, т.к. корректировки в дивидендной политике последних дней у нашего государства могут всю рыбу распугать, вдобавок S&P находится на хаях, если этот индекс пойдет вниз, боюсь, и нашему фондовому рынку тогда не поздоровится, хотя… Куда еще дальше падать Газпрому, на 84? По этой цене думаю многие бы продавали квартиры и вкладывались, быстро вернув цену обратно за 120 (P/E =3,6 даст веру инвесторам как можно быстрее реализовать задуманное). Я верю в Газпром и думаю, что цена акции в районе 165 рублей более соответствует реальному финансовому положению этой компании. Я верю в Систему, которая сможет отбиться от назойливых игорьванычей и вернется обратно на 21 рубль, и в этот раз доверюсь аналитегам Газпромбанка, которые уже в свою очередь верят в бурный рост ФСК ЕЭС и Россетей, а посему, потенциальную доходность данного портфеля с полученными дивидендами за лето я бы оценил по минимальной границе — 50%.

Потенциальная доходность портфеля ФР — 50%

Как можно захеджировать данный портфель на случай армагедонов на американских рынках (обвал индекса с хаев) и от политических рисков в нашей раше? Я вижу лишь два инструмента хеджирования — золото и доллар, но т.к. первый не хеджирует на случай повышения политического градуса в нашей стране, остановимся на втором — американский доллар США.

А что у нас происходит с валютной парой USD/RUB и куда она может уйти за эти три прекрасных летних месяца?

Предлагаю взглянуть на месячный график:

Мне лично это напоминает вымпел на растущем рынке, а вымпел, как известно, чаще всего классифицируется фигурой продолжения. Особо хочу обратить внимание, что резкий выход из треугольника (вымпела) должен произойти в июне и вынос будет сильным. Я полюбопытствовал на истории — а что чаще происходит летом с долларом, рост или падение? Нас же интересует его поведение только лишь на этом временном промежутке и пришел к следующим выводам (на анализе данных с 2003 г. по 2016 г., каждая точка — это изменение цены с июня по август):

из 14 точек наблюдения -

- снижение в 4 случаях;

- нейтрально в 2 случаях;

- повышение в 8 случаях

Ну что же, 8 случаев повышения из 14 говорит нам о вероятности успеха поставив на рост в виде 57%.

А что мы делаем, когда ожидаем бурный рост актива в недалеком будущем? Правильно, покупаем опционы, и в моем случае это будет выглядеть как покупка Call на Si со страйком 57,50 и экспирацией 15.06.2017.

По состоянию на 26.05.2017 на FORTS приобретено 245 опционов Call:

Я прихожу к выводу, что все лето необходимо будет хеджировать фондовую часть портфеля покупками опционов Call на USD/RUB, ближайшую цель движения этой пары вижу в районе 60. Ежемесячно на это дело будет не жаль потратить по 50 тыс.руб, но до начала июня пока недельку придержу позу на 115 тыс.руб, дальше риски сократим, чтобы осталось на что было хеджить в дальнейшем — 3 месяца еще впереди, патроны необходимы приберечь.

Придерживаясь данной стратегии, я предполагаю, что планку в один мильён российских рублей (с учетом покупкой опционов, потенциальную доху от инвестиций я оцениваю гораздо выше 50%) этим летом можно будет взять, наихудший сценарий для меня — это падение фондового рынка с одновременным укреплением рубля, потенциал снижения портфеля оцениваю в 25 % текущей стоимости.

Потенциальный риск снижения текущей стоимости портфеля — 25%.

Профитфактор 1 к 2 меня вполне устраивает, stop-loss у нас лишь один — снижение текущей стоимости портфеля на 25%.

Переоценку портфеля буду выкладывать в конце каждой недели, кто со мной — ставьте плюсы и покупайте те же активы, совместными усилиями мы разгоним этот рынок, итак, поееехалииии!

Читайте на SMART-LAB:

BRENT: Война или сделка? Как ликвидация аятоллы изменит цену «черного золота»

«Черное золото» в эти выходные стало эпицентром глобального шторма. Совместная операция США и Израиля привела к ликвидации высшего руководства Ирана, включая аятоллу Али Хаменеи. Ответ Тегерана не...

01.03.2026

Выработка электроэнергии в РФ в январе 2026г. по Росстату и хороший рост потребления энергии в феврале 2026г.

Росстат представил данные по выработке электроэнергии в РФ в январе 2026г.:

👉выработка электроэнергии в РФ — 118,77 млрд кВт*ч. (+4,39% г/г)

— в т.ч. выработка ТЭС станциями — 81,04...

01.03.2026

Распадская цель 100, тоже хороша.

Уже с этих уровней можно брать эти бумаги и докупать при большем снижении