Циклы на финансовых рынках. Часть 1.

ЦИКЛЫ НА ФИНАНСОВЫХ РЫНКАХ.

Введение. Основные понятия цикла.

Здравствуйте, трейдеры, инвесторы и все коллеги по ремеслу!

Решил написать небольшую подборку статей о том, что такое циклы на фондовом рынке. Даже не только на фондовом, а вообще – на финансовом рынке, будь то валюта, нефть, золото или какой-либо фьючерс. Я кратко изложу те основные определения и понятия, которыми пользуюсь сам и которые нужны мне для успешной работы с циклами. И постараюсь сделать это максимально доступно, без лишней «воды». Не претендую на научность и полноту изложения теоретической части — я прежде всего практик. И если я вижу связь события А с событием В, повторяющуюся с завидной регулярностью, то я приму это как факт, и уже после буду думать, почему это происходит. Сразу хочу сказать: изучение циклов, дело очень непростое и требует не только терпения и определённого склада ума, но и способности принимать новое, нестандартное, нешаблонное. С этим, как я убедился ещё при написании учебного курса «Фрактальная структура цены», у многих бывают трудности – либо стереотипы берут верх, либо человеку сложно переключить восприятие. Постить буду здесь и у себя на сайте.

Что такое – цикл? Откуда он берется? Как его измерить и проверить на работоспособность? Это главные вопросы, на которые предстоит ответить, прежде чем изучать влияние циклов на котировки финансовых инструментов.

«Зачем вообще изучать циклы?» — можете спросить вы. Хороший и правильный вопрос! Кратко отвечу: циклы, влияющие на рынки, являются причиной для последующего изменения цен. В этом я убеждён, а вы, коллеги, вольны соглашаться с этим утверждением или нет. Оказывая влияние на людей и все происходящие в жизни людей процессы (в т.ч. и на финансовые рынки), циклы являются причиной происходящих изменений. А «спусковым крючком», или поводом могут стать уже другие события, например, новости. Структура циклов непостоянна, и тоже подвержена изменениям, но для этого должны произойти значимые события, которые не происходят ежедневно или даже ежегодно. В таком случае, нужно будет подобрать новые активные циклы и работать с ними. Являясь причиной последующих изменений на финансовых рынках, циклы оставляют свой след в виде графиков цен – поэтому, анализ графиков может дать ответы на вопросы, что будет с рынком завтра, послезавтра или через месяц. Фрактальные свойства рынков, как я считаю, напрямую связаны с циклами, влияющими на них через людей и сопутствующие деятельности человека процессы.

Итак, что такое – цикл? Дам два определения. Первое. Цикл (в переводе с греческого – «круг») - это совокупность взаимосвязанных явлений и процессов, которые образуют полный круг развития таких процессов в течение какого-либо промежутка времени. Второе определение: цикл – это промежуток времени для полного прохождения какого-либо периодического события.

Как следует из определения, циклы различаются по продолжительности – это первая их характеристика. Циклы могут быть очень короткими, измеряемым долями секунды и очень длинными, измеряемые… (тут поставлю многоточие. Наверное, самые продолжительные циклы измеряются миллионами лет). Самые простые примеры циклов: сутки, календарный год. В течение каждого из этих циклов происходят разные периодические, повторяющиеся события. Например, в течение суток чередуются утро, день, вечер, ночь. В течение года весна сменяет зиму, затем приходит лето, после наступает осень, и далее опять начинается зима. Для каждого периода времени в течение года характерны свои особенности: зимой холоднее, летом теплее. Поэтому, летом спрос на мороженое выше, чем зимой. Осенью люди активнее покупают теплые вещи, так как знают, что скоро будет холодно. Так мы сознательно реагируем на годовой цикл. Есть циклы, на которые мы реагируем неосознанно – физически или психически. Хотим мы того или нет. Мы даже можем не осознавать их влияние. Так и природа повинуется влиянию циклов. Пример: вспышки на солнце, магнитные бури оказывают заметное влияние на восприимчивых людей или людей с определенными заболеваниями. Наибольшее количество самоубийств (не самый приятный пример) совершается весной, в полнолуние и вечером (примеры влияния активных фаз годового, лунного и суточного циклов). А для посадки семян садоводы уже давно пользуются лунным календарём. Кроме того, считается, что луна влияет на приливы и отливы. Колебания популяций насекомых подчиняются цикличности. Также происходит и на финансовых рынках: разный финансовый инструмент из года в год, от цикла к циклу (если рассматривать не только годовой цикл, как частность, а вообще говорить о циклах как таковых) имеет свои сезонные периоды роста или снижения, называемые активной фазой цикла – это вторая характеристика циклов.

На этом моменте остановлюсь подробнее. У каждого цикла есть активная фаза (или период времени), в течение которой рынок от цикла к циклу ведет себя преимущественно одинаково – преимущественно растет или преимущественно падает. И есть неактивная фаза цикла (или пассивная), когда цикл как бы «засыпает» и оказывает минимальное влияние на рынок. В зависимости от того или иного финансового инструмента на него будут влиять разные циклы разной силы. Чем сильнее цикл, тем заметнее и больший период времени он будет оказывать воздействие на котировки финансового инструмента, т.е. тем дольше будет его активная фаза. Есть циклы, активные фазы которых продолжаются очень долго – большую часть цикла. Есть циклы, у которых, наоборот, активные фазы длятся недолго.

Как я уже упомянул выше, циклы то «засыпают, то «просыпаются» — и это относится не только к активным фазам. При изучении циклов на финансовых рынках сталкиваешься с таким явлением, как активный и неактивный цикл (рабочий и нерабочий). Что это значит? Активный или рабочий цикл – это цикл, который влияет на котировки в текущий момент времени. Активный цикл будет активным какое-то время – может быть очень долго, а может проявиться всего несколько раз подряд, а затем «уснёт». Через какое-то время цикл вновь может стать активным. Проще говоря, циклы, которые оказывали влияние, например, 20-30 лет назад сегодня могут уже не работать, т.е. не будут активными. И это вопрос вопросов – как определить текущую активность цикла и то, как долго он будет влиять на котировки. Таким образом, в работе с циклами на финансовых рынках мы сталкиваемся с нерегулярными циклами. И это их третья характеристика. Способность рынка помнить прошлые циклы, т.е. помнить свою реакцию на них в прошлом называется памятью рынка. И это — непостоянная величина. Она меняется от рынка к рынку, от инструмента к инструменту. И это ещё одна сложность в изучении циклов на финансовых рынках.

В завершение сегодняшней статьи я хочу привести пример годового цикла по валютной паре GBPUSD– пара рисунков с описанием.

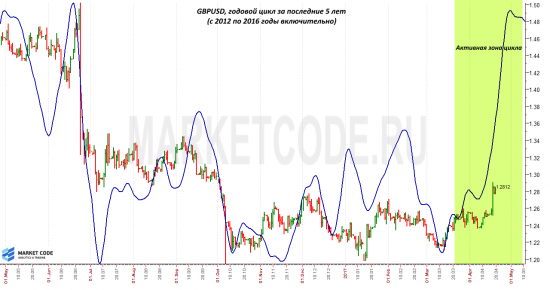

На рисунке представлен годовой цикл валютной пары GBPUSD, составленный по данным за последние 5 лет (2012-2016 гг), в виде линии, наложенной на текущий рынок. Как можем видеть, линия цикла достаточно неплохо описывает некоторые вершины и впадины. Однако, есть и расхождения. В правой части рисунка выделена область, называемая активной зоной (или фазой) цикла – в этот период времени годовой цикл валютной пары, полученный за последние 5 лет, проявляет свою максимальную активность. Если изучить графики котировок GBPUSD за прошедшие 5 лет, то можно наглядно убедиться в этом. Взглянем на следующий рисунок:

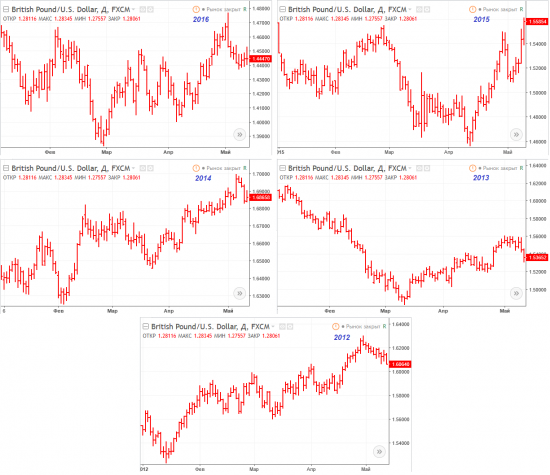

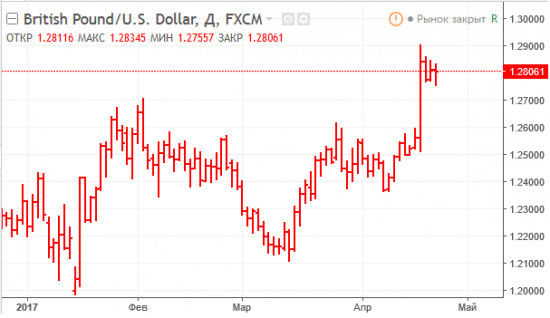

На этом рисунке показано поведение фунта с января до начала мая по каждому году за последние 5 лет. Посмотрим на период с конца марта до начала мая. Ежегодно в этот период времени (назовём его сезоном) котировки валютной пары двигаются примерно одинаково – наблюдается восходящий тренд. Таким образом, в этот сезон годовой цикл фунта проявляет свою активность, т.е. находится в активной фазе, формируя растущий тренд из года в год за последние 5 лет наблюдений. И если мы посмотрим на сегодняшний рынок GBPUSD, то увидим сезонный тренд в действии:

В остальное время, отображенное на рисунке с начала года, тренд по фунту уже нестабильный и не совпадает от года к году, проявляя слабую сезонность, или же вообще отсутствует.

Последние 5 лет взяты в качестве примера. Анализировать можно и больший период истории – 10 лет, 15 лет, и т.д. Чем больший период истории котировок для анализа мы берем, тем более сглаженной получится наша линия цикла, и мы можем не заметить изменения тенденции последних лет, но зато можем выявить достаточно стабильные, многолетние сезонности. Если же мы возьмем для анализа малый период истории котировок последних лет, то в этом случае мы, скорее всего, получим более детализированную линию цикла, учитывающую особенности этих самых последних лет (они будут более важны для нас), но также рискуем получить нерепрезентативную выборку, на которой сезонный тренд будет нестабильным, кратковременным или же вообще — случайным.

Таким образом, изучая, например, годовой цикл на разных инструментах, мы можем выявить благоприятные и неблагоприятные периоды для инвестирования. И на этом я хочу завершить сегодняшнюю статью.

Также можете скачать её тут: marketcode.ru/storage/source/_na_finansovyih_ryinkah_chast1_vvedenie_osnovnyie_ponyatiya_1.zip

Всем желаю успехов и отличных выходных!

Автор повторяет во многом идеи W.D.G & Larry Вильямса)), но это не уменьшает их ценность. И право первородства я не оспариваю, речь идет скорее о подходе.

При этом оба этих заморских идеолога упирали на важность годовых циклов у сезонных товаров, таких как кофе, пшеница и т.п.