Платформа OptionSmile. Часть 1. Методика оценки справедливой стоимости опционов

Всем добрый день.

После анонса системы OptionSmile на Smart-Lab’e мне стали поступать запросы на слайды презентации, по которым было записано видео. Я понимаю, что не все могут себе позволить тратить время на просмотр, и легче иногда глазами пробежать текст в своем темпе, чем слушать длинные и не всегда зажигательные лекции.

Поэтому я все же решил сопроводить видео-описание подхода текстовыми постами. Это первый из них, посвященный теоретической базе нашего подхода по расчету справедливых цен опционов. Всегда можно посмотреть видео, там информации несколько больше.

Итак, начнем с краткой теории. Fair Value любого актива — это все будущие денежные потоки от него, приведенные к текущему периоду дисконтированием. Если денежные потоки не известны достоверно, а как правило это так, то они должны быть еще взвешены по вероятности их получения.

Для любого дериватива с одним сроком экспирации (фьючерса, свопа, опциона и т.д.) Fair Value считается проще — это все возможные его стоимости на дату экспирации, взвешенные по их вероятности и приведенные к текущему периоду. Поскольку цена дериватива на экспирации всегда однозначно определяется ценой базового актива и некоей формулой, то и за вероятности можно принять вероятности достижения базовым активом (БА) тех или иных уровней.

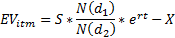

Итого, справедливая стоимость любого дериватива оценивается по формуле:

P(S) – вероятность финиширования БА в определенном значении s

EVs – стоимость дериватива на момент экспирации при значении БА равному s

e-rt – дисконтирующий множитель

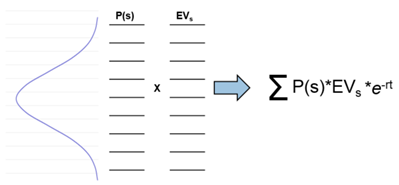

Fair Value любого опциона считается еще проще. Мы можем разделить все состояния на момент экспирации на 2 части: в деньгах (ITM, in-the-money) и вне денег (OTM, out-of-the-money).

Пример для call-опциона:

Поскольку стоимость опциона при экспирации OTM равна 0, то все вероятности цен базового актива в зоне OTM нас не интересуют, т.к. умножаются на 0.

Итого, FairValue опциона равна:

вероятности экспирации «в деньгах» (Pitm),

умноженной на ожидаемую стоимость опциона пр этом (EVitm) и

приведенной к текущему моменту (e-rt)

причем опциона любого типа. Например, для бинарных опционов все еще проще: EVitm– константа и остается только оценить вероятность экспирации ITM.

С формулой, вроде, понятно. Теперь вопрос на миллион долларов: как оценить Pitm и EVitm? В общем-то нам нужно как-то спрогнозировать распределение базового актива. Возможны 2 подхода:

Подход 1. Параметрический

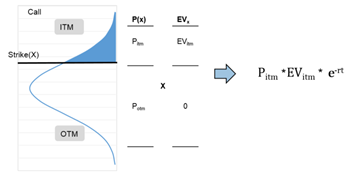

Здесь мы предполагаем какую-то модель случайного процесса цены БА и подбираем функцию распределения его доходности. Например, в подходе Блэка-Шоулза (БШ) предполагается Геометрическое Броуновское Движение и берется логнормальное распределение доходностей БА. Затем оба параметра (Pitm и EVitm) выводятся из этой модели. Там, например, коэффициент N(d2) как раз и есть наша Pitm. С EVitm чуть сложнее, но тоже имеет однозначную формулу:

Т.е. формула БШ тоже легко приводится к нашей: Pitm * EVitm*e-rt. Да и вообще, там заложена та же логика, когда рассчитываются переменные d1 и d2. Я еще, думаю, отдельно напишу об этом.

Какие проблемы несет за собой параметрический подход я немного затронул в этой части видеопрезентации. Главное – это балансирующий параметр – σ, который вбирает в себе все ошибки модели и заставляет график вмененной волатильности «улыбаться».

Подход 2. Непараметрический (подход в OptionSmile)

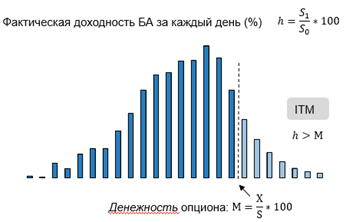

Здесь мы не предполагаем никакой мат.модели распределения доходностей БА, т.е. нам не нужна никакая формула функции плотности распределения (PDF). Все что, мы делаем – это анализируем фактическое распределение БА за прошлый период.

Берем денежность опциона (Moneyness) как отношение страйка к цене БА в процентах и считаем, как часто в прошлом БА «перелетал» эту денежность (оценка Pitm) и как далеко он при этом «залетал» (оценка EVitm).

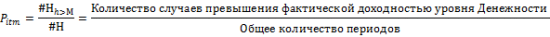

Получаем две простые формулы:

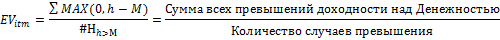

И так по каждому страйку и экспирации можно рассчитать эти пары коэффициентов и построить график таких статистически справедливых цен. Вот такой, например (это уже скриншот из и системы):

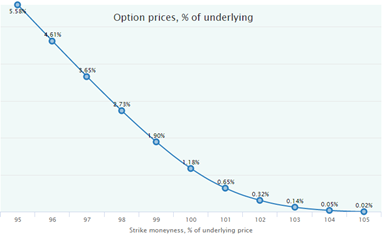

И можно по формуле БШ из этих цен вывести улыбку (точнее ухмылку) Implied Volatility, хотя практического смысла в этом не много:

Да и вообще, можно взять любую функцию распределения БА и попробовать откалибровать ее под полученную цену опционов. Логнормальная функция в подходе БШ, пожалуй, самая простая, вот и стала популярной: нужен-то всего один параметр — σ.

Итак, «справедливость» такой цены нам говорит о том, что если бы в прошлом сделки заключались именно по этим ценам, то и у покупателя, и продавца в итоге была бы нулевая прибыль (без транзакционных затрат). Т.е. все было бы «справедливо»: вся сумма полученной премии продавцом компенсировалась бы убытками в случаях экспирации ITМ, а все, что заплатил покупатель за опционы, вернулось бы ему точно такой же прибылью при ITM случаях.

Теперь не менее справедливый вопрос: ок, с прошлым понятно, но точно ли все это можно экстраполировать в будущее? Повторится ли прошлое в будущем?

Пожалуй, это еще один вопрос на миллион долларов!

На него отвечает раздел в презентации, посвященный фильтрации рыночных режимов. Я опишу его текстом в следующем посте.

Также в следующих постах расскажу о расширенной функциональности системы:

- оценке доверительных интервалов для Fair Value

- расчете исторических котировок для большей статистической значимости

- матрицах опционных спред-стратегий

Если вам интересен подход, заходите на наш сайт, регистрируйтесь, пробуйте. Все бесплатно, проект некоммерческий.

Также вступайте в группу на Facebook. Там, как наберется компания, начнем обсуждения.

И, если кому не трудно, поставьте плюс этому посту. А то, на Smart-Lab’е я человек новый. Только недавно понял, что с начальным рейтингом почти ничего делать не могу. Даже посты и то по 1 в день могу размещать.

Спасибо за такой подробный ответ. Насчет страхования, возможно там случайные процессы — стационарные или почти. В финансах же процессы совсем-совсем нестационарные. Или — не согласны?

Вполне возможно, что взяв одну случайную траекторию _стационарного_ случайного процесса (т.е. с постоянным МО, постоянной дисперсией и т.д.) можно примерно восстановить сам случайный процесс (и как следствие — построить распределение вероятностей). Но вот чтобы из одной случайной траекторию _нестационарного_ процесса восстановить весь случайный процесс (у которого даже близко нет постоянного МО, да и дисперсия/асимметрия/эксцесс постоянно меняются) — имхо, это невозможно.

Насчет фильтрации, так понимаю, что находите кусок истории, который похож на текущий рынок, считаете что этот кусок = стационарный, и что в ближайшем будущем движения цены будут соответствовать этому стационарному случайному процессу. Очень сомнительные предположения. И чем-то похоже на попытки линейных торговцев найти волшебный грааль, который будет им подсказывать, что в одни моменты надо торговать трендовые стратегии, а в другие — контртрендовые. Думаете, такой грааль существует?