Минфин в четвертый раз в этом году провалил аукцион по размещению ОФЗ

Впервые с лета прошло года Минфин не смог разместить ОФЗ на 13 млрд рублей. Спрос едва превысил предложение, что не позволило ведомству продать все бумаги.

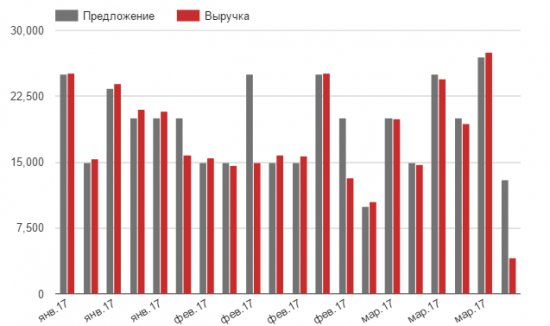

Средняя сумма размещения в этом году составила около 20 млрд рублей, таким образом, Министерство финансов не смогло реализовать объем, который на 7 млрд рублей меньше средних показателей 2017 г.

На первом аукционе спрос был довольно-таки активным, однако второй оказался провальным — при предложении в 13 млрд рублей, спрос составил всего лишь 15,9 млрд. Чтобы не продавать бумаги с большим дисконтом ведомство удовлетворило заявки лишь на 4,1 млрд рублей, недосчитавшись 9 млрд. Инвесторам и так была сделана скидка в 3,1% от номинальной стоимости.

Это уже четвертый неудавшийся аукцион Министерства финансов. Но если раньше у него не получалось разместить объем в 20 млрд рублей и более, то сегодня лишь 13 млрд. Кроме того, в этот раз предлагались бумаги со сроком всего на 2 года, в отличие от трех других случаев.

Резюме

Согласно плану Минфина ему в первом квартале необходимо привлечь на внутреннем долговом рынке 400 млрд рублей. По итогам сегодняшнего дня объем проданных бумаг составил 357,5 млрд рублей. Получается, что для исполнения своей цели в следующую среду министерство должно постараться продать облигаций на 42,5 млрд рублей. Если ценам на нефть не удастся к этому времени восстановиться до прежних уровней, ведомство вряд ли сможет достичь заветного показателя.

Может быть интересно:

- Минфин ждет снижение спроса на ОФЗ или роста экономики?

- Россия и Саудовская Аравия в борьбе за лидерство на рынке нефти

- Американский фондовый рынок самый переоцененный в мире

- Банки не ждут укрепления рубля до конца марта

Другая статистика:

Надо сначала своих инвесторов вырастить, выкормить, а потом у них и занимать. А не опрокидывать на железобетонных обещаниях раз в год...

какое-то время еще протянут