Когда американский рынок акций начнет свое падение?

Американские фондовые рынки все никак не могут остановиться и штурмуют новые высоты. Хоть в последние несколько дней индексы и отступили от своих максимумов, но пока это больше похоже на передышку и небольшую коррекцию, чем на разворот.

С минимальных значений 2009 г. американский фондовый рынок вырос уже на 250%, столь продолжительного ралли не было уже давно. К примеру с 2003 по 2007 гг. индексы прибавили около 103%. На этом фоне даже инсайдеры не хотят покупать акции своих компаний, несмотря на то что дела у корпораций США идут неплохо.

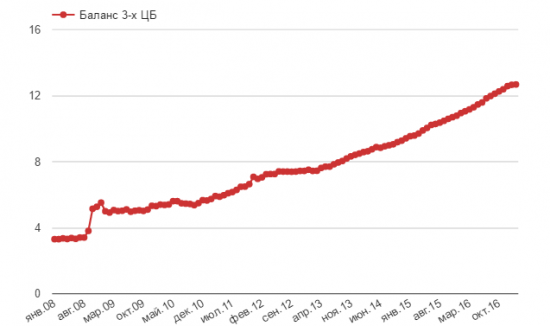

Основной причиной данного роста была сверх мягкая монетарная политика центральных банков мира. ФРС с 2008 г. напечатала около 3,5 трлн ничем не обеспеченных долларов. Сейчас этим активно занимаются ЕЦБ и Банк Японии. В общей сложности, за 9 лет ими было напечатано около 9,3 трлн долларов. Учитывая, что инфляции в западном мире только сейчас приближается к 2%, то эти деньги куда-то да должны были хлынуть. Сначала это был долговой рынок — доходность по облигациям упала в прошлом году до исторических минимумов. (Напомним, что доходность падает при росте стоимость облигации.)

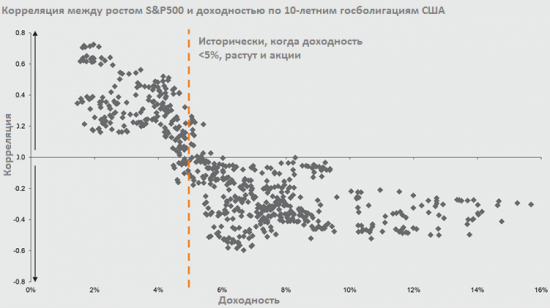

Однако с приходом Дональда Трампа поменялась и политика Федрезрва. Теперь американский регулятор планирует более агрессивно повышать процентные ставки в США. На этом фоне доходность по десятилетним гособлигациям Соединенных Штатов вышла из тридцатилетнего нисходящего коридора и готова идти вверх. Обычно падение стоимость долговых бумаг предваряет обвал на фондовых рынках.

Но также участниками торгов положительно оценивается ситуация, когда процентные ставки растут. Исторически, до поры до времени, рост доходностей по облигациям совпадает с ростом акций, как правило этим Рубиконом является достижение доходности по 10-ти летним гособлигациям США 5%. Сейчас она составляет 2,6%.

Резюме

Принимая во внимание огромные суммы средств, накопившиеся на счетах компаний и инвесторов, ралли на фондовых площадках США может еще продолжится. Но если ФРС выполнит в этом году все свои обещания, то именно ее действия могут развернуть поведение акций в Соединенных Штатах, а это в свою очередь лавиной пронесется по всем остальным площадкам мира.

Может быть интересно:

- Россияне перестали ждать девальвации рубля

- Российские банки могут обвалить рынок ОФЗ

- ЦБ России продолжает пополнять свои резервы золотом

- США приступили к распродаже стратегических запасов нефти

Другая статистика:

ale osetr10 марта 2017, 15:13понятненько0

ale osetr10 марта 2017, 15:13понятненько0