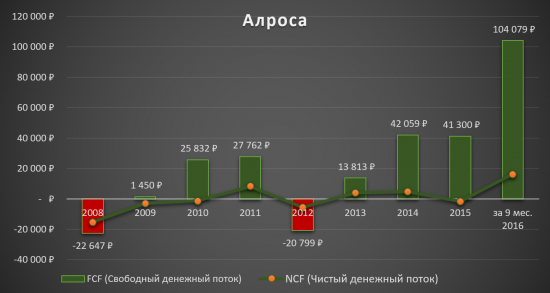

Инвестиционная идея «Алроса»

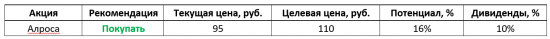

Фундаментальный анализ: Данные были взяты из отчётов МФСО в млн. руб за период 2008-2016 год. Начну анализ традиционно, с выручки и чистой прибыли компании.

Выручка неуклонно растёт после кризиса 2008 года. Чистая прибыль бьёт все максимумы компании, а впереди ещё данные за 4 квартал, который должен быть хорошим в результате увеличения продаж в связи с новогодними праздниками.

Валовая прибыль растёт. Валовая маржа довольно высока, если учесть валовую прибыль за 4 квартал, то она может стать рекордной для компании.

Но мой взгляд, операционная прибыль более предпочтительней, чем чистая прибыль, так как сразу видно сколько зарабатывает компания от основной деятельности. Алроса стабильно на протяжении 8 лет генерирует операционную прибыль. Операционная маржа увеличивается на протяжении последних 5 лет и достигла 57%, и думаю будет ещё выше.

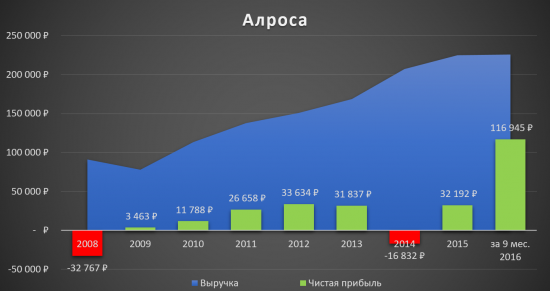

Любимый показатель аналитиков EBITDA и его рентабельность, также на рекордных значениях.

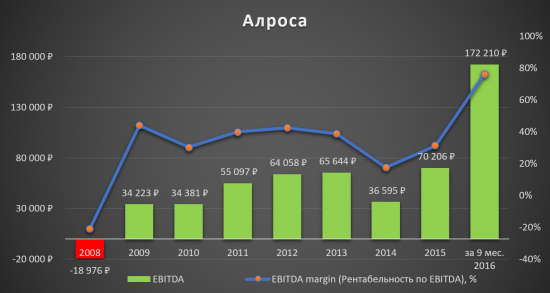

Свободный и чистый денежный поток на рекордных значениях.

Дебиторская задолженность компании уменьшилась, а оборачиваемость дебиторской задолженности улучшилась. Среднее число дней, требуемое для взыскания займов у компании, составляет 15 дней за 9 месяцев 2016 года. Чем меньше это число, тем быстрее дебиторская задолженность обращается в денежные средства, и, следовательно, повышается ликвидность оборотных средств предприятия.

В связи с увеличением чистой прибыли компании и оборачиваемости дебиторской задолженностью, Алроса стала увеличивать денежные средства и накапливать нераспределённую прибыль.

Фондоотдача показывает, сколько выручки приходится на единицу стоимости основных средств. Соответственно, чтобы повысить фондоотдачу нужно увеличить выручку, что и видно на графике.

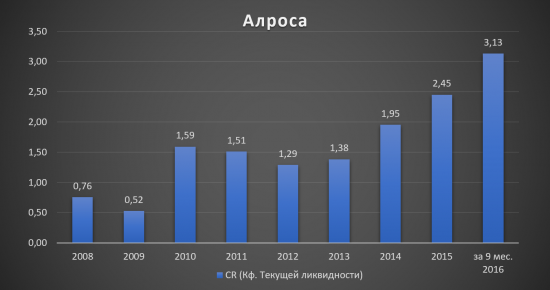

Коэффициент текущей ликвидности превышает минимальный порог в 3 раза, это показывает, что компания легко справляется со своими краткосрочными обязательствами.

Исходя из выше перечисленного, мы видим, что обязательства компании стали уменьшаться и чистый долг падать, что подтверждает мультипликатор Чистый долг/EBITDA=0,80.

Капитальные затраты компании уменьшаются уже на протяжении 5 лет, выручки на капитальные затраты требуется, всё меньше и меньше, что позволяет увеличивать чистую прибыль компании.

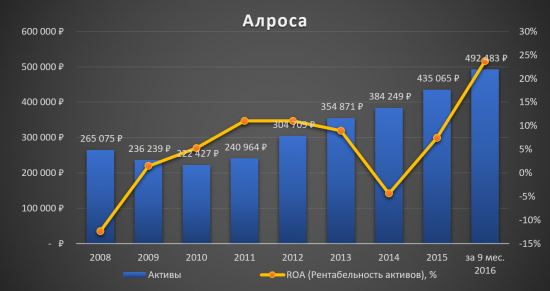

Активы компании увеличиваются на протяжении последних 7 лет, рентабельность активов растёт, что означает хорошую эффективность компании.

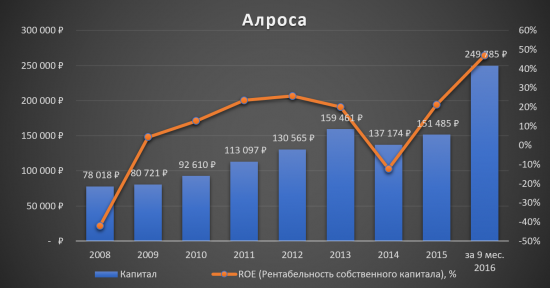

Капитал компании после кризиса вырос более чем в два раза, рентабельность на рекордных значениях, это также показывает эффективную работу компании на протяжении нескольких лет.

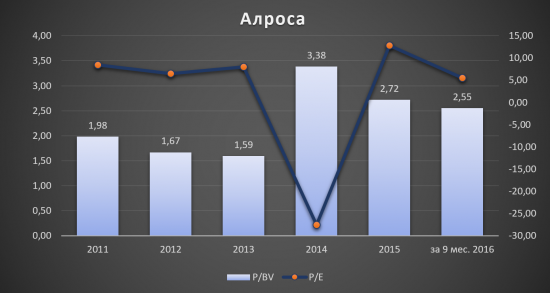

С такими финансовыми показателями как у Алросы я думаю не стоит обращать на такой мультипликатор, как P/BV, а для тех кого интересует мультипликатор P/E равен 5,45, что совсем не дорого для такой компании.

Алроса провела IPO в 2011 году, поэтому цены акций на графике с этого года. Свободный денежный поток на акцию и чистая прибыль на неё растут, что позитивно для инвесторов.

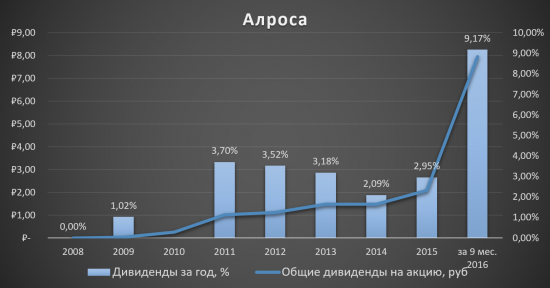

Дивиденды в рублях на акцию растут и по подсчётам за 9 месяцев дивидендная доходность составляет 9,17%. По моему мнению годовая реальная дивидендная доходность от 10%.

Производственные показатели: Добыча компании по итогам 2016 года составила 37,4 млн карат, снизилась всего на 2% по сравнению с результатами прошлого года. Это объясняется корректировкой плана добычи на россыпных месторождениях во 2-м и 3-м кварталах 2016 года в соответствии с ситуацией на алмазном рынке, сложившейся по итогам 2015 года.

Рост добычи в 4-м квартале 2016 года на 10% по сравнению с 4-м кварталом 2015 года обусловлен развитием алмазодобычи на подземных рудниках группы АЛРОСА и выходом на проектную мощность подземного рудника трубки «Мир».

Обработка руды и песков постепенно увеличивается на протяжении последних лет.

Технический анализ: Тех. анализ я использую лишь для набора позиций, чтобы купить на откатах и т.д. В редких случаях, могу найти точку входа, если нет фундаментального драйвера роста, таких как M&A, дивидендные истории и др. Данная бумага с технической точки зрения на исторических максимумах, если покупать, то думаю после отката в районе 95 рублей.

Вывод: Алроса, стабильно развивающаяся компания, занимающая 1 место по добычи алмазов в мире у которой на протяжении последних лет, улучшаются финансовые показатели, к тому же за 2016 год ожидаются дивиденды в размере 10%, что превышает банковские депозиты. Для тех, кто хочет купить под дивиденды отличную компанию, самое время, возможно откат продлится до 90 рублей и тогда можно докупить ещё. Я не буду прогнозировать цену акции, ограничусь лишь первой целью в районе 110 рублей, лично я держу бумаги данной компании и буду держать до тех пор, пока операционная прибыль не станет падать несколько кварталов подряд или будет плохой новостной фон.

Технический анализ говорит, что выход из позиции крупного игрока начался… Прокол в район 75 это подтвердит…