21 февраля 2017, 13:27

Кухонные опционы - есть ли там деньги? (продолжение)

Всем привет.

Продолжу предыдущий пост.

Как узнать что кухонная модель ценообразования валютных опционов накосячила и есть возможность изъятия денег?

Не стану прибегать к математике, постараюсь объяснить по рабоче-крестьянски.

1) Рассмотрим сперва классические ванильные опционы.

Прежде всего вам нужно иметь возможность посмотреть корректные цены (ну или предположительно корректные). Лучший вариант — это смотреть как они торгуются на бирже. Опционы на валютные фьючесы торгуются на CME (Globex). Нужно иметь счет у какого-нибудь брокера, дающего туда доступ.

Я имею счет в interactive Brokers. Возможно, где-то будет достаточно даже демки.

Важный нюанс — в кухнях базовым активом является спот, на бирже — фьюч, цена может различаться до нескольких десятков пунктов — необходимо делать эту корректировку.

Например, спот по евро — 1.055, фьюч в это же время — 1.0600. Значит котировку биржевого опциона колл со страйком 1.0600 сравниваем с котировкой кухонного опциона колл со страйком 1.0550. При отклонении, превышающем величину спрэда можно изымать деньги, но, конечно, желательно, чтобы это было не 1-2 пипса.

2) Теперь по бинаркам, разновидностей коих наплодилось чуть менее чем бессчетное количество.

Я рассмотрю здесь только два самых популярных вида, присутствующих практически у всех кухонь, дающих торговать БО — это опционы типа «Выше/Ниже» и «Касание/Нет касания» (Higher/Lower, Touch/No Touch).

а) Как определить справедливую цену на опцион типа «Выше/Ниже»?

Для решения этой задачи нужно оттолкнуться от цен ванильных опционов и построить ожидаемое распределение цены базового актива на дату истечения опциона. Причем считать и строить самостоятельно не обязательно, за нас это может автоматически сделать стандартный торговый софт некоторых брокеров (ну или специализированный софт для анализа опционов). Скажем, софт от IB это позволяет.

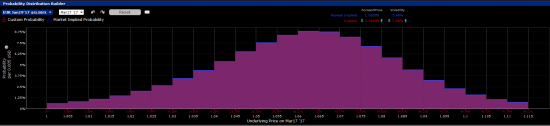

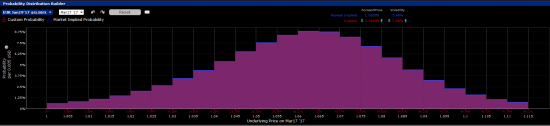

На картинке ожидаемое рынком распределение цены июньского фьюча на евродоллар на закрытие сессии 17 марта.

Отсюда можно увидеть, например, что рынок оценивает вероятность того, что евродоллар закончит 17 марта ниже 1.04, в 18,36%.

Значит «справедливая» цена на опцион «Ниже 1.04» с истечением 17 марта должна быть 18,36% (при выплате 100%, если цена в вашей кухне на данный тип опционов дается в другом формате, скажем, как соотношение выплаты к цене, то придется сделать несложное арифметическое преобразование). Если кухонная цена ниже — покупаем, если выше — продаем. Ну и, естественно, не забываем про корректировку на разницу между ценой на споте и фьючом.

б) Как определить справедливую цену на опцион типа «Касание/Нет касания»?

Тут вообще все просто. Если мы знаем вероятность, того, что цена актива, например, опустится ниже определенного значения на определенную дату, то необходимо умножить эту вероятность на 2 и мы получим «справедливую» оценку вероятности касания в любой момент до даты истечения.

Если взять цифирки из предыдущего примера, то вероятность касания ценой фьюча на евродоллар уровня 1.04 должна быть примерно равна 18,36% * 2 = 36,72%.

Убедиться в этом несложно, если порассуждать в обратную сторону:

Скажем, есть некоторая вероятность того, что евро коснется 1.04 до закрытия сессии 17 марта. Предположим, что это случилось (пускай 2 марта для численной определенности), в момент касания вероятность того, что евродоллар 17 марта окажется выше или ниже 1.04 примерно 50/50. Отсюда имеем оценку соотношения вероятностей касания и закрытия выше/ниже уровня как 2 к 1.

Ну а дальше переходим к пониманию, есть ли тут для нас деньги точно также как и в предыдущем примере.

Для других (более сложных) типов БО все будет несколько сложнее (равно как и для БА, опционы на которые не торгуются на бирже). Но кому сильно надо, тот, безусловно, разберется.

Продолжение (надеюсь) следует...

Продолжу предыдущий пост.

Как узнать что кухонная модель ценообразования валютных опционов накосячила и есть возможность изъятия денег?

Не стану прибегать к математике, постараюсь объяснить по рабоче-крестьянски.

1) Рассмотрим сперва классические ванильные опционы.

Прежде всего вам нужно иметь возможность посмотреть корректные цены (ну или предположительно корректные). Лучший вариант — это смотреть как они торгуются на бирже. Опционы на валютные фьючесы торгуются на CME (Globex). Нужно иметь счет у какого-нибудь брокера, дающего туда доступ.

Я имею счет в interactive Brokers. Возможно, где-то будет достаточно даже демки.

Важный нюанс — в кухнях базовым активом является спот, на бирже — фьюч, цена может различаться до нескольких десятков пунктов — необходимо делать эту корректировку.

Например, спот по евро — 1.055, фьюч в это же время — 1.0600. Значит котировку биржевого опциона колл со страйком 1.0600 сравниваем с котировкой кухонного опциона колл со страйком 1.0550. При отклонении, превышающем величину спрэда можно изымать деньги, но, конечно, желательно, чтобы это было не 1-2 пипса.

2) Теперь по бинаркам, разновидностей коих наплодилось чуть менее чем бессчетное количество.

Я рассмотрю здесь только два самых популярных вида, присутствующих практически у всех кухонь, дающих торговать БО — это опционы типа «Выше/Ниже» и «Касание/Нет касания» (Higher/Lower, Touch/No Touch).

а) Как определить справедливую цену на опцион типа «Выше/Ниже»?

Для решения этой задачи нужно оттолкнуться от цен ванильных опционов и построить ожидаемое распределение цены базового актива на дату истечения опциона. Причем считать и строить самостоятельно не обязательно, за нас это может автоматически сделать стандартный торговый софт некоторых брокеров (ну или специализированный софт для анализа опционов). Скажем, софт от IB это позволяет.

На картинке ожидаемое рынком распределение цены июньского фьюча на евродоллар на закрытие сессии 17 марта.

Отсюда можно увидеть, например, что рынок оценивает вероятность того, что евродоллар закончит 17 марта ниже 1.04, в 18,36%.

Значит «справедливая» цена на опцион «Ниже 1.04» с истечением 17 марта должна быть 18,36% (при выплате 100%, если цена в вашей кухне на данный тип опционов дается в другом формате, скажем, как соотношение выплаты к цене, то придется сделать несложное арифметическое преобразование). Если кухонная цена ниже — покупаем, если выше — продаем. Ну и, естественно, не забываем про корректировку на разницу между ценой на споте и фьючом.

б) Как определить справедливую цену на опцион типа «Касание/Нет касания»?

Тут вообще все просто. Если мы знаем вероятность, того, что цена актива, например, опустится ниже определенного значения на определенную дату, то необходимо умножить эту вероятность на 2 и мы получим «справедливую» оценку вероятности касания в любой момент до даты истечения.

Если взять цифирки из предыдущего примера, то вероятность касания ценой фьюча на евродоллар уровня 1.04 должна быть примерно равна 18,36% * 2 = 36,72%.

Убедиться в этом несложно, если порассуждать в обратную сторону:

Скажем, есть некоторая вероятность того, что евро коснется 1.04 до закрытия сессии 17 марта. Предположим, что это случилось (пускай 2 марта для численной определенности), в момент касания вероятность того, что евродоллар 17 марта окажется выше или ниже 1.04 примерно 50/50. Отсюда имеем оценку соотношения вероятностей касания и закрытия выше/ниже уровня как 2 к 1.

Ну а дальше переходим к пониманию, есть ли тут для нас деньги точно также как и в предыдущем примере.

Для других (более сложных) типов БО все будет несколько сложнее (равно как и для БА, опционы на которые не торгуются на бирже). Но кому сильно надо, тот, безусловно, разберется.

Продолжение (надеюсь) следует...

Читайте на SMART-LAB:

Сделки в портфеле ВДО

Если Индекс ОФЗ (RGBI) пробьет вверх 117,51 п., то в портфеле PRObonds ВДО сокращаем короткую позицию во фьючерсе на него с ~2,3% до 2,1% от активов.

Телеграм: @AndreyHohrin

Не...

13.02.2026

Инвестиции без спешки: торгуем в выходные

Рынок часто движется импульсами, и тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. Для этого отлично подходят выходные дни. В конце недели разбираем самые заметные события и...

13.02.2026

Попутно:

Опционы на спот — это всегда условность. На спот вообще нет. Потому как это в любом случае форвард.

Опционы от кухонь — это лютый псевдорыночный бред. Потому как опционы может выпускать кто угодно и как угодно. А уж употреблять их или нет — это личное дело каждого.

И да — напоследок для разрыва шаблона: лучше ваниллы могут быть только бинары