16 января 2017, 15:26

Размещение АФК "Система" имеет хорошие шансы на успех.

Детский мир может провести IPO в ближайшие недели

На Московской бирже может быть размещено около 30% акций. Детский мир, розничная «дочка» АФК «Система», может провести IPO на Московской бирже в ближайшие недели, сообщила сегодня Financial Times. В рамках размещения может быть продано около 30% акций компании, при этом Система должна сохранить минимум 50-процентный пакет. В прошлом году Система продала 23,1% акций Детского мира российско-китайскому инвестиционному фонду за 9,75 млрд руб., что предполагает оценку всей компании на уровне 42,2 млрд руб.

Ведущий игрок в своем сегменте. Детский мир является ведущим игроком российского рынка товаров для детей с долей 13% по рынку в целом и 32% среди специализированных сетей (по итогам 2015 г.). Количество магазинов сети за 9 мес. 2016 г. выросло на 25% год к году до 464, включая 420 магазинов сети «Детский мир» и 44 магазина сети ELC. Общая торговая площадь увеличилась на 23% до 533 тыс. кв. м. По итогам 9 мес. 2016 г. выручка компании выросла на 36% год к году до 54,2 млрд руб., а ОIBDA – на 59% год к году до 4,6 млрд руб. Чистый долг на конец сентября составил 12,5 млрд руб. (199 млн долл.), что эквивалентно 1,6 по Чистый долг/OIBDA за последние 12 месяцев.

На Московской бирже может быть размещено около 30% акций. Детский мир, розничная «дочка» АФК «Система», может провести IPO на Московской бирже в ближайшие недели, сообщила сегодня Financial Times. В рамках размещения может быть продано около 30% акций компании, при этом Система должна сохранить минимум 50-процентный пакет. В прошлом году Система продала 23,1% акций Детского мира российско-китайскому инвестиционному фонду за 9,75 млрд руб., что предполагает оценку всей компании на уровне 42,2 млрд руб.

Ведущий игрок в своем сегменте. Детский мир является ведущим игроком российского рынка товаров для детей с долей 13% по рынку в целом и 32% среди специализированных сетей (по итогам 2015 г.). Количество магазинов сети за 9 мес. 2016 г. выросло на 25% год к году до 464, включая 420 магазинов сети «Детский мир» и 44 магазина сети ELC. Общая торговая площадь увеличилась на 23% до 533 тыс. кв. м. По итогам 9 мес. 2016 г. выручка компании выросла на 36% год к году до 54,2 млрд руб., а ОIBDA – на 59% год к году до 4,6 млрд руб. Чистый долг на конец сентября составил 12,5 млрд руб. (199 млн долл.), что эквивалентно 1,6 по Чистый долг/OIBDA за последние 12 месяцев.

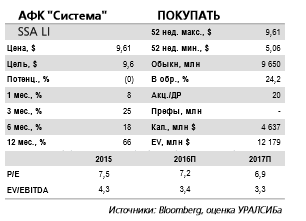

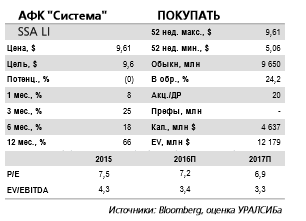

Размещение имеет хорошие шансы на успех. Компания «Детский мир» может предложить инвесторам один из наиболее интересных активов в российском сегменте розничной торговли, и, на наш взгляд, размещение имеет хорошие шансы на успех. При этом успешное размещение должно оказать поддержку акциям материнской компании, то есть АФК «Система». Мы сохраняем рекомендацию ПОКУПАТЬ ГДР Системы.Уралсиб

0 Комментариев

Читайте на SMART-LAB:

Когда Индекс МосБиржи превысит 3000 пунктов

Рынок акций РФ застыл в боковике, в то время как долговой рынок продолжает демонстрировать двузначную доходность. Потенциальная доходность акций и ОФЗ на ближайшие 12 месяцев может быть...

17:49

Сибур размещает долларовые облигации: есть ли апсайд по цене ко «вторичке»?

ПАО «СИБУР Холдинг» 18 февраля проведет сбор заявок на свой новый 3-летний долларовый выпуск облигаций − СИБУР Холдинг-001Р-09 объемом от $150 млн. Даст ли он премию к ликвидным локальным...

07:40