Тенденции. Начало года на рынке выдалось интересным, нескучным обещает быть и весь наступивший год

Начало года на рынках было интересным. Позитивное открытие на нашем рынке сменилось резкой коррекцией. Синхронно с новым ростом доллара в самом начале года наблюдалась значительная коррекция на многих рынках. Особенно активно корректировались цены нефти. Собственно резкое снижение нефтяных цен и было главной причиной снижения нашего рынка. Однако далее последовал некоторый откат доллара. Откат американской валюты можно попытаться увязать с выходом протокола заседания ФРС. Разогретые стимулирующей риторикой будущего президента США рынки ожидали, что ФРС сделает сильный крен в сторону более резкого повышения ставок. Подобный крен в протоколе последнего заседания регулятора действительно можно разглядеть и многие отмечают в нем ястребиную риторику. Но протокол явно не оправдал ожиданий участников рынка, которые рассчитывали увидеть бОльшую решимость ФРС в ответ на предполагаемые стимулирующие меры Трампа. Так что некоторый откат доллара от завоеванных позиций можно было связать как раз с выходом протокола.

Однако в пятницу настроения долларовых оптимистов были поддержаны выходом сильных дынных по рынку труда. Стало известно, что безработица в США выросла с 4,6% до 4,7%, и тем самым осталась ниже ключевого уровня 4,8%. Снижение числа новых рабочих мест оказалось довольно малым, против возможных опасений, а бодрый рост зарплат повышает шансы на повышение инфляции и связанное с этим скорое новое повышение ставки. Вполне возможно, что следующий шаг по поднятию ставок может быть сделан уже в начале весны. Во всяком случае, оценки вероятности повышения ставки уже на заседании 15 марта довольно энергично подрастают.

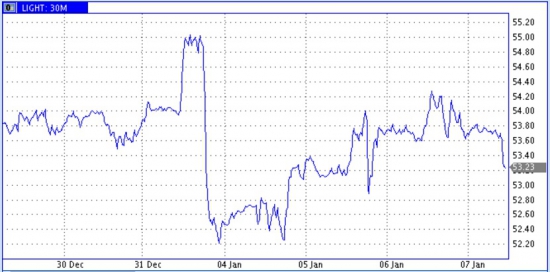

Нефть

Рынок нефти пребывает в напряженном ожидании вестей от нефтедобывающих стран. Планы стран ОПЕК и примкнувших к ней нефтепроизводителей по сокращению добычи нефти уже в январе должны начать реализовываться. Поэтому игроки с интересом ловят сообщения об изменениях уровней добычи. Здесь полно интриг. Многие страны продолжают настаивать на приверженности договоренностям по сокращению добычи. Но вот например Ливия и Ирак сигнализируют скорей о повышении добычи. Важнейшей интригой начала года станет то, как же нефтедобывающие станы будут в реальности идти по пути выполнения принятых договоренностей о сокращении добычи. Уже по итогам января будет ясно то, насколько серьезными были планы стран ОПЕК. А далее будут постепенно поступать данные и о том, как соблюдают договоренности о сокращении добычи примкнувшие картелю страны. Это станет важнейшим параметром движения нефтяных цен в среднесрочной перспективе. А пока важной вехой в определении того, что же происходит с указанными договоренностями, обещает стать намеченная на 21-22 января встреча министерского комитета по контролю добычи нефти при ОПЕК.

Важную скрипку в игре спроса и предложения на нефтяном рынке обещает играть США. В связи с готовящимися программами по стимулированию добывающих отраслей, и планами перехода к энергонезависимости, а так же по случаю подросших нефтяных цен можно ожидать дальнейшего подрастания добычи нефти в США. В качестве аргумента за дальнейшее повышение добычи нужно вспомнить о продолжившемся росте активности буровых установок, число которых к началу 2017 года выросло на 67,4% против минимумов начала лета и почти сравнялось с тем, что было на начало 2016 года

График доллар-рубль на прошлой неделе опустился ниже 60 рублей за доллар. Теперь важную отметку будут тестировать уже снизу и краткосрочно главной интригой станет то, насколько прочным сопротивлением станет этот уровень. На чуть более отдаленную перспективу многое вновь будет зависеть от динамики нефтяных цен и от того, как будет разрешаться интрига с ограничениями добычи странами ОПЕК.

Фондовый рынок

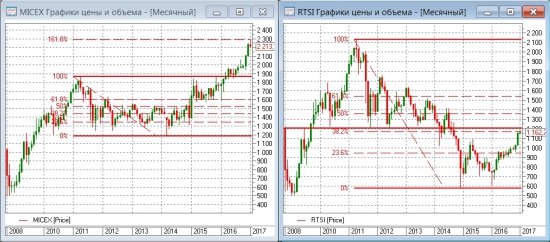

Выразительные колебания фондового рынка в начале текущего года имели свои причины и объяснения. Здесь важной составляющей по-прежнему остаются нефтяные цены. Индекс ММВБ в начале нового года совершал интересные колебания, откатившись от уровней в непосредственной близости к 2300 пунктам. На более широком графике можно увидеть, что индекс ММВБ довольно технично отразился от естественной линии сопротивления. Да и для индекса РТС по ходу роста ждали довольно сильные препятствия.

Год 2016 ушел в историю. Теперь можно будет ждать данных с подведением его итогов. Постепенно будут прорисовываться итоговые результаты по прибылям торгующихся на бирже компаний. В результате будут проясняться перспективы на получение дивидендных выплат. Интриги с получением дивидендных выплат по итогам 2016 года действительно очень интересны. Дело в том, что многие компании по итогам 2016 года получили значительно более благоприятные результаты, чем в 2015 году. В первую очередь можно ожидать роста дивидендных выплат от акций электроэнергетического сектора. (Рост прибыли Россетей, ФСК ЕЭС, многих генерирующих компаний включая ИнтерРАО, Квадра, Ленэнерго и ряд других действительно впечатляет). Но есть и много компаний из других секторов, акционеры которых могут рассчитывать на рост дивидендов. Так что, первые несколько месяцев наступившего года будут приносить игрокам на рынке интересные новости об итогах года в компаниях и предстоящих результирующих выплатах. Да и весь 2017 обещает быть интересным (несмотря на ожидаемую простоту:)

Такому Ералашу, что завязался позавидует любой Грачевский